UPDATE

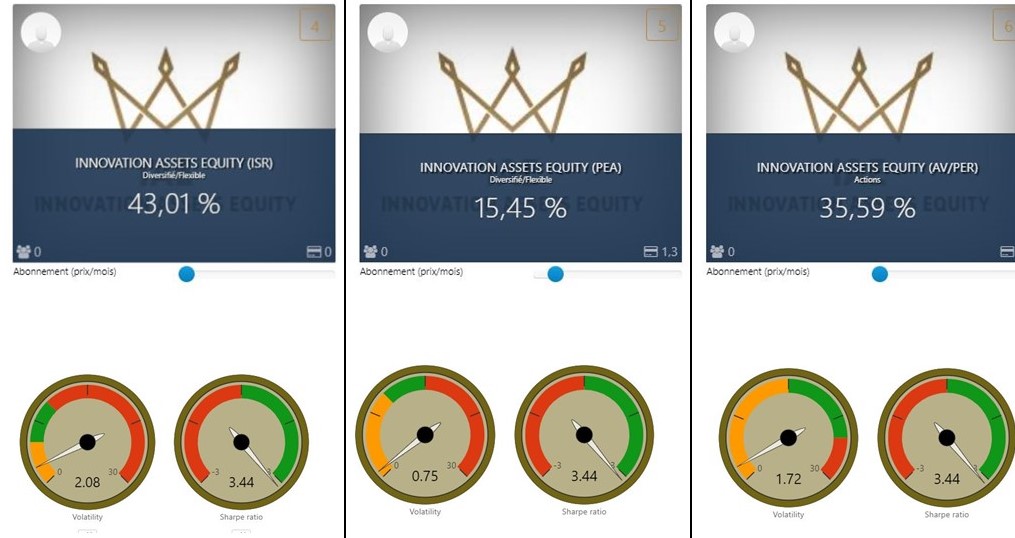

Notre équipe est en tête de ce championnat, grâce à une stratégie osée et agressive du mandat PEA et de bons résultats des mandats ISR et AV/PER.

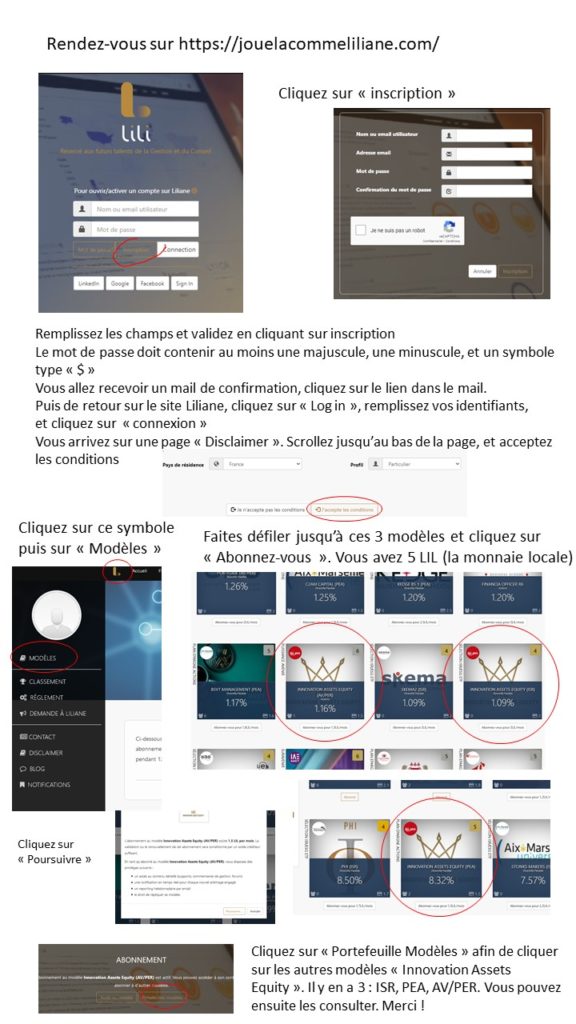

Suivez notre équipe sur https://jouelacommeliliane.com/

L’infographie qui suit vous explique comment vous connecter.

Update 10 novembre 2020

Une journée particulièrement marquée par la déclaration tonitruante de Pfizer et de leur futur vaccin.. Les marchés se sont emballés, Airbus, ADP, tout le monde a misé sur la reprise dès le lendemain, les fonds ont quitté les Blue Chip pour rejoindre les Small-Mids Cap, pariant sur l’économie domestique.. Heureusement, tout le monde a retrouvé ses esprits au cours de la journée, et nos allocations se sont retrouvées ancrées solidement dans la réalité.

Nos prévisions macro :

2020 ANNÉE DE DÉFIS, 2021 ANNÉE DE LA RÉSILIENCE

L’évolution sanitaire sera cruciale : le risque d’une intensification de la seconde vague épidémique en France et dans le monde existe. À l’inverse, la découverte et le déploiement rapides d’un vaccin ou d’un traitement renforceraient la confiance des consommateurs et des entrepreneurs, réduiraient les contraintes sanitaires et libéreraient le potentiel de reprise de l’activité.

- L’évolution sanitaire sera cruciale : le risque d’une intensification de la seconde vague épidémique en France et dans le monde existe. À l’inverse, la découverte et le déploiement rapides d’un vaccin ou d’un traitement renforceraient la confiance des consommateurs et des entrepreneurs, réduiraient les contraintes sanitaires et libéreraient le potentiel de reprise de l’activité.

- Le dynamisme de la consommation est incertain. À la faveur de la forte épargne accumulée pendant le confinement, de l’impulsion du plan de relance et de la progression du pouvoir d’achat sur les deux années, la reprise de la consommation pourrait être plus dynamique qu’attendu, notamment en cas de progrès significatifs dans le traitement et la maîtrise de l’épidémie. À l’inverse, l’investissement des entreprises pourrait pâtir plus sévèrement qu’anticipé des séquelles de la crise.

- Cette fin d’année est pleine de défis, entre Covid, élections américaines, économies en berne. La situation sanitaire en Europe qui est redevenue l’épicentre de la pandémie et le confinement généralisé qui s’ensuit va impacter les fondamentaux économiques, consommation et épargne, investissement et repli. Les Etats-Unis

- Le Brexit est toujours en négociation, et les accords sur le commerce se font attendre. En cas de Brexit dur, il y a une forte possibilité de flottement mais qui devrait se corriger par l’importance du CommonWealth pour l’économie britannique (53 pays situés sur les 5 continents, 2 milliards 400 millions d’habitants, seulement 10% des échanges aujourd’hui).

- Concernant les élections américaines, les marchés semblent négliger les péripéties électorales, et affichent des fondamentaux solides.

- Les banques européennes continuent de souffrir du désamour des investisseurs. Le mois dernier, le secteur a chuté à son plus bas niveau jamais enregistré alors que l’indice Stoxx Europe 600 Banks est passé sous son plus bas de 1992. Les investisseurs continuent de retirer de l’argent des ETF bancaires européens. « Les sorties sont très importantes, 350 millions de dollars des ETF des banques européennes à la fin du mois de septembre [alors que] les ETF des banques américaines ont enregistré des entrées de plus de 1 milliard de dollars jusqu’à présent cette année » ( Anaëlle Ubaldino, conseillère financière quantitative chez Koris International, Cabinet de conseil en investissement français).

- Les banques centrales continuent sur leur lancée de maintenir des taux très favorables, et ont annoncé qu’elles soutiendraient les économies. Les Etats engagent les uns après les autres des plans de relance et de soutien par la dépense, et le défi économique posé par le confinement devrait être surmonté. Cependant, les écarts de taux d’intérêt sont l’un des principaux moteurs de la performance. Les taux de dépôt de la zone euro sont négatifs depuis 2014, ce qui limite considérablement l’écart que les banques peuvent facturer entre leurs taux de prêt et de dépôt. En revanche, le taux des fonds fédéraux américains était supérieur à 2% l’année dernière, bien qu’il soit pratiquement tombé à zéro au milieu de la pandémie de coronavirus. De nombreuses banques américaines ont mené des opérations commerciales très rentables, alors que pour les banques européennes, les produits structurés ont été un centre de perte hors du commun. Société Générale annonce ce matin le départ d’environ 700 salariés, surtout dans leurs services de produits dérivés. Les banques européennes ne s’en sortiront que si elles continuent leur processus de rationalisation des ressources et de consolidation.

- Les valeurs technologiques ont connu des moments de valses à 3 temps assez chaotiques après l’été, mais ces mouvements étaient essentiellement dus aux options de Softbank sur ces valeurs. SoftBank a acheté de manière agressive pour des milliards de dollars d’options d’achat sur des actions technologiques, pariant essentiellement que ces actions continueraient d’augmenter. Cela a forcé les entreprises qui vendaient ces options à SoftBank à couvrir leurs risques en achetant les actions sous-jacentes – et comme ces actions continuaient à augmenter, elles ont dû continuer à acheter pour rester couvertes. Le géant de l’investissement était assis sur environ 4 milliards de dollars de bénéfices papier en septembre. Le risque de bulle a finalement été écarté quand les marchés ont montré que les très grosses positions n’influençaient pas la valeur des titres, en tout cas jusqu’à présent.

- Les indicateurs de confiance des ménages et des consommateurs (101.8 aux US alors que 90 attendus) sont plus élevés que prévus, ce qui nous permet d’envisager sereinement une confiance dans la consommation cyclique à venir.

- En terme d’allocation d’actifs, l’Allemagne semble être plus intéressante que la France pour l‘instant, même si 7 250 entreprises allemandes sont installées en Turquie et souffre de la dévaluation de la livre turque. La Turquie va devoir rembourser 128 milliards de dollars US cette année alors qu’elle a utilisé une grande part de ses réserves pour soutenir la dégringolade de sa monnaie. De plus la Banque centrale turque n’a pas remonté les taux, ce qui a poussé les investisseurs à se rapatrier sur le dollar.

- Le Japon montre des signes positifs, les valeurs américaines méritent une neutralité bienveillante, et il ne faut pas trop charger en matière de pays émergents et de valeurs chinoises. Certaines obligations restent un élément fondamental pour une base solide avec une rentabilité pas si mauvaise eu égards aux indicateurs actuels.

Concernant l’univers libre en UC , l’univers Puissance Avenir de Crédit Mutuel Arkéa nous paraît intéressant :

- Il y a plus de 80 ETF disponibles, dont les principaux acteurs que sont Lyxor, Amundi, BNP Paribas. Les iShare de Blackrock n’ont pas plus performé, donc sans grand intérêt.

- Les frais d’entrée ne sont pas élevés

- Sur le palmarès 2020, les ETF Lyxor affichent les meilleures perfs, avec de bonnes notations MorningStar. Ces ETF affichent aussi de grosses gamelles pour Euro Stoxx Bank et Brazil.. A surveiller !

- Sur les trackers Monde, l’indice MSCI reste l’indice principal entre Lyxor et Amundi

- Les autres univers proposent soit uniquement du Lyxor, soit de l’Amundi. Je préfère un panel plus large dans une période agitée.

- Il y a quelques trackers « exotiques » comme Afique du Sud, Thaïlande, Turquie, etc.

- Il y a également des trackers Leverage mais avec précaution

Exemple de perfs :

Lyxor Nasdaq 100 ETF 6/7 27,09%

Lyxor PEA Nasdaq-100 ETF Capi 6/7 26,99%

Lyxor Euro Govt Bd 15+Y(DR) ETF Acc 5/7 10,75%

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.