Immenses remerciements à Yassine

Présence 20% – Participation 30%

1 partie 20 questions QCM et 1 partie réflexion (5 questions plus vastes-> VOIR fisca en cas de décès et de vie ; gestion fi différents supports de gestion SCPI et SCPR ; pacte adjoint ; technique des rachats partiels). Prévoir Calculatrice

L’assurance-vie est un contrat d’épargne. C’est une enveloppe fiscale qui répond à de multiples problématiques des épargnants. C’est du juridique, du financier, du social, … Ce placement, solution patrimoniale est sollicité plus que tout autre placement.

CIF = conseiller en investissement financier – statut spécifique qui est supervisé par l’AMF et c’est un gros domaine du conseil patrimonial car peut conseiller tout ce qui est OPC Organisme de Placement Collectif (fond commun, SICAV, OPCM), les FIA Fonds d’Investissement Alternatif.

Concerne les marchés financiers. S’il vend des comptes à termes, il faut avoir le statut IOBSP, pour les comptes titres cela relève du statut CIF – gestion de valeurs mobilières.

Il faut avoir une carte Transaction et Gestion immobilière.

Courtage assurance : à partir de l’année prochaine les assureurs vont être logé à la même enseigne que les CIF.

En termes général, un contrat est défini par :

Art 1101 du Code civil – un contrat doit être consensuel (c.-à-d. doit être accepté par les 2 parties) et bilatéral (implique qu’il y a des obligations des 2 côtés), il doit être aléatoire (notion fondamental), il doit être à titre onéreux (1 des 2 parties doit recevoir quelque chose), doit être successif (c’est pas instinctif mais c’est un engagement dans la durée), il doit y avoir une adhésion (il y a un aspect préalable, il a lu et approuvé le contrat), doit être nommé (c.-à-d. qu’il doit être réglementé par la loi) et doit être établie de bonne foi (de conformité et avec la réglementation)

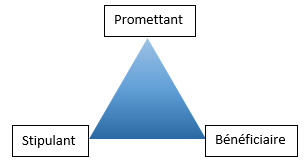

- Définition : Un contrat d’assurance-vie est un contrat par lequel un assureur (ou banque-assureur) s’engage à verser un capital ou une rente à l’assuré souscripteur en cas de vie ou au bénéficiaire en cas de décès en échange d’une ou plusieurs primes.

L’assurance-vie existe depuis le 17ème siècle environ, 1653, où est apparue la 1ère formule de l’assurance-vie que l’on appelle la « tontine ». L’idée de base est de se regrouper et de mettre l’argent en commun et de faire fructifier l’argent et ceux qui sont en vie se partagent l’argent. Colbert a dit que l’on ne spécule pas sur la vie donc il l’a supprimé mais l’assurance-vie fut rétablie par la suite.

- Distinction assurance-vie et assurance décès : L’assurance décès est que le titulaire verse des cotisations à fond perdu, il souscrit à ce contrat au cas où il lui arriverait quelque chose, contrat de prévoyance c-a-d que le capital que j’aurais souscrit ira aux ayant-droit à mon décès. L’assurance-vie c’est un placement qui bénéficie toujours à quelqu’un, on espère bénéficier du capital et les intérêts au bout de la durée que l’on a choisi. C’est un couteau suisse on fait plein de choses dans le financier, le juridique, …

- Contrat mixte : Pendant très longtemps on l’appelait un contrat mixte c-a-d qu’il y avait une partie vie et partie décès. Partie vie c’est un placement que l’épargnant espérait en bénéficier. Partie décès c’est que l’on récupère l’argent qu’il y avait sur le contrat plus un capital qui pouvait être versé par l’assureur. De nos jours ils existent toujours mais il est recommandé de faire le distinguo. Rachat partiel (on peut à tout moment retirer une somme de notre assurance-vie) et Rachat total d’assurance (on retire le capital du contrat ce qui le clôture).

- Contrats à frais précomptés : contrat où les frais d’entrées qui étaient prélevés à chaque versement fait seront totalement prélevés dès le départ. C’est ce que l’on appelle les frais de rachats. Valeur de rachat c’est les frais que l’on paye quand on rachète une partie du contrat.

- AFER : 1976 Association Française d’Epargne et de Retraite– trouvait beaucoup de défaut donc création de ce contrat qui avait une gestion souple, beaucoup plus de transparence, versement libre. Nouvelle version de contrat d’assurance-vie mais qui n’avaient rien à voir avec les anciens contrats Gerard Attias. Représente 700 000 épargnants. Ce fut le succès immédiat. La concurrence a tardé à réagir de la part des assureurs classiques et des banquiers, mais il y eut une nouvelle génération de contrats qui est apparue. Autre association : GAIPARE.

- Différents types d’assurance décès : Il y a la temporaire décès c’est l’assurance décès classique si l’assuré ne décède pas pendant la durée de vie du contrat toutes ces cotisations restera au tuteur mais ce n’est que s’il décède que l’assurance devra verser un capital. Plus on avance en âge plus les cotisations sont élevées donc il y a un âge limite 75 ans ou 80 ans. Quand je la souscrits à la temporaire santé je souscrits à un contrat décès qui permet à mes ayant-droits de toucher un capital. La temporaire décès est un contrat reconductible tous les ans, s’il nous convient plus on peut le modifier. Si on n’est pas décédé et que le contrat est arrivé à échéance on perd le capital c’est à fond perdu.

Exemple d’utilisation : pour l’assurance de crédit au cas où il nous arrive quelque chose, cette assurance prendra le relais si l’on est plus dans la capacité de pouvoir rembourser.

Contrat vie entière : contrat souscrit pour une durée indéterminée et il se dénoue automatiquement avec le décès de l’assuré et là il y a le versement du capital automatique d’une rente au bénéficiaire. Il d’agit d’un engagement et l’assureur va payer un capital en fonction des versements. Cotisations soit variables (progressives) ou fixes.

Assurance Homme-clé : si demain on disparait on protège notre famille. 2 personnes d’une même entreprise peuvent se dire homme-clé. - Table de mortalité : en fonction de l’âge du souscripteur, l’assureur se projette dans l’avenir s’il doit payer une rente. Il s’agit d’un outil qui est utilisé par l’assureur pour calculer le taux de rente qui sera servi à l’assuré à la sortie du contrat. Rente = à partir du capital qui a fructifié au lieu de le récupérer d’un coup on le récupère sous plusieurs fois comme un loyer jusqu’à épuisement du capital. C’est à la clôture du contrat. Rente viagère = une fois que le capital a été épuisé, l’assureur va devoir continuer à payer cette rente jusqu’à la fin de vie, on la touche au moment où on part à la retraite. Le cout du contrat de rente et rente viagère n’est pas le même la rente viagère est plus chère. Démembrement : on peut avoir intérêt à démembrer c-a-d qu’on a désigné un usufruitier et un nu propriétaires.

- Différents types d’assurance-vie : le contrat d’assurance-vie est un contrat d’épargne (plus de contrat de prévoyance).

Le contrat classique est le contrat à capital différé (récupération du capital au terme du contrat).

Contrat à rente viagère différé : contrat qui va déclencher à un moment donnée un versement de rente viagère différée.

Contrat a rente viagère immédiate : on verse un capital et on demande à encaisser une rente à vie immédiate. Dans le cas de l’assurance-vie la rente viagère est fiscalisée (pour le PEA c’est exonéré). - Contrat de capitalisation : contrat cousin de l’assurance-vie car fonctionnement selon les mêmes règles fiscales (c-a-d engagement sur 8 ans car au-delà beaucoup plus intéressant la défiscalisation). Au regard de l’ISF (supprimé en 2018, remplacé par l’IFI) on déclare que le capital, seule la valeur nominale est fiscalisée. Au décès du souscripteur le contrat continue de vivre mais il paye des droits de successions aux bénéficiaires.

- L’Aléa : c’est aléatoire cela implique que lorsque l’on souscrit à un contrat d’assurance vie c’est pour plusieurs raisons mais notamment pour échapper aux droits de successions. Pour que le fisc ne conteste pas il faut que le contrat ait cette forte notion d’aléa (le décès du souscripteur)

- Notions d’abus de droit

L’abus de droit trouve son origine dans deux célèbres maximes latines : Malitiis non est indulgendum (« Aux hommes de mauvaise foi, point d’indulgence ») et Male enim nostro jure uti non debemus (« Celui qui abuse de son droit doit répondre des dommages qu’il cause à autrui »).

L’article L64 du LPF permet aujourd’hui à l’administration fiscale de fonder ses redressements sur l’existence d’un montage ayant un but exclusivement fiscal. L’article 109 de la loi de finances pour 2019 est venu élargir la notion d’abus de droit aux montages ayant un but principalement fiscal. Ainsi, les actes ayant pour « motif principal d’éluder ou d’atténuer les charges fiscales » pourraient désormais être inopposables à l’administration fiscale. En revanche seuls les abus de droit par fraude à la loi sont en principe concernés par cette extension. L’abus de droit ne pourrait de ce fait être caractérisé que si le contribuable fait une application littérale de la loi fiscale contraire à l’intérêt du législateur dans un but principalement fiscal. Attention, il convient toutefois de préciser que le nouvel article L64 A du LPF ne sera applicable qu’à partir du 1er janvier 2021 pour les opérations réalisées à compter du 1er janvier 2020. - L’effet rétroactif :

L’assurance-vie représente 5 fois le PIB français c-a-d que les français ont une structure d’épargne très très forte : 1700 milliards pour l’assurance-vie en 2016.

Statistiques :

Ceux qui ont le vent en poupe :

– Les dépôts à vue représentent 415 milliards d’€ gros bond en avant car ils sont inquiets donc on plus d’argent à disposition.

– Le PERP Plan d’Epargne Retraite Populaire c’est un produit d’assurance-vie, a eu un départ laborieux mais prend son rythme de croisière désormais. Représentait 16 milliards d’€ l’année dernière.

– L’épargne salariale ce sont les plans d’épargne entreprise PEE, art. 83, … c’est un outil patrimonial intéressant. Quand on est salarié d’une entreprise et qu’elle a mis en place ce plan on alimente ce compte par versement et notre employeur peut verser jusqu’à 3 fois ce que l’on a versé nous.

– Les FCPI – société civile de placement immobilier que l’on peut détenir en direct ou on peut les loger dans un contrat d’assurance-vie c’est l’immobilier papier. Il y a des bulles spéculatives car il y a une pression

– OCPVM monétaire – SICAV, Fond commun monétaire … OPCVM monétaire, actions etc.

Qu’est-ce qui ne marche pas ?

– Les livrets représentent 600 milliards (à relativiser, l’encours reste important)

– Les comptes à terme : apporte des fonds pour la banque et renforce leur bilan

– Le PEA et PEA- PME – PMI : il a été réduit de moitié ces 10 dernières années à cause des crises et de mauvaises informations. Représente 84 milliards, ce produit n’évolue pas.

L’assurance-vie est loin devant ensuite nous avons les produits sécurisés et enfin les SCPI. La problématique de la retraite est très forte mais il y a des épargnants qui n’arrivent pas à mettre de côté pour leur assurance-vie. Les français n’utilisent pas trop les enveloppes fiscales.

Pour l’assurance-vie les + de 65 ans représentent 50% des avoirs et les – de 35 ans représentent 5%.

L’Europe souhaitait mettre ne place des placements européens notamment pour la retraite. L’assurance-vie va s’européaniser dans les années à venir.

Sur 1€ que l’on verse sur l’assurance-vie 50 centimes va à la banque pour les placements.

De plus en plus une partie de ces flux financiers vont vers le financement des ETI – Entreprises de Taille Intermédiaires, la question de nos jours des pouvoirs publics est comment on peut faire pour les développer ? Car elles représentent 1/3 du PIB, 1/3 de création d’emplois mais il y en a 4000 ETI en France.

2. Acteurs : (sera au QCM)

L’Europe est de plus en plus présente et omniprésente. Quand on parle de l’Europe on parle de nouveaux règlements et nouvelles directives.

- Organismes publics en FRANCE :

AMF c’est le gendarme des marchés financiers en France. CGP s’il veut intervenir sur les marchés financiers doit avoir le statut CIF (pour les OPC et FIA donc les SCPI font partie). Elle a un pouvoir de contrôle et va vérifier chez les pro du conseil tous les documents en amont et les documents de commercialisation.

Pour l’assurance c’est un autre organisme ACPR Autorité de Contrôle Prudentiel et de Résolution, elle a un pouvoir de contrôle et de sanction.

TRACFIN quand on fait du conseil patrimonial cela lutte contre le blanchiment d’argent et le financement du terrorisme, on a une fiche avec 3 parties à remplir.

–> Avec ces 3 organismes on s’engage à respecter un certain formalisme

ORIAS organisme qui répertorie les professionnels de l’assurance.

Banque de France qui a une prérogative sur l’or.

Qui dit gouvernement dit conseil d’état. Donc conseil constitutionnel a un rôle très important car vérifie la constitutionalité des textes qui sortent. Et l’assurance-vie n’est pas un long fleuve tranquille et il peut y avoir des à-coups. Commission parlementaire c’est important car c’est un groupe de député qui se penche sur telle ou telle thématique, administration fiscale.

Sources : Les impôts, la FFSA- Fédération Française des Sociétés d’assurance, L’AGEA – Agent Général des Assurance, La CSCA – chambre syndicale des courtiers en assurance, AGIRA qui aura moins de travail à l’avenir et qui recherche les bénéficiaires, CGA- code général des assurances, CGI – Code général des impôts, BOFIP- Bulletin Officiel des Finances publiques, Journal officiel du Sénat, Réponses ministérielle., ALFA – organisme qui se charge des fraudes à l’assurance

- Organismes en EUROPE :

Directives : MIFID 2 – directive dont on parle depuis des années qui concerne la commercialisation des produits financiers qui entraine tout un processus d’approche et connaissance client (doc en amont qu’il faut fournir avant d’ouvrir quoi que ce soit), IMD 2 (car IMD 1 auparavant, qui concerne la commercialisation des produits d’assurance), DDA (tout ce qui concerne la distribution en assurance)

On parle de Mifidisation de l’assurance-vie (en rapport avec le MIFID 2) car cela va fonctionner de la même manière que le CIF il aura les mêmes règles pour le contrat de l’assurance-vie il aura la même approche des documents en amont et les mêmes documents à fournir.

Ces directives ont créé des Règlements : PRIIPS (l’information obligatoire concernant les produits d’investissement), DICI (Document d’Information Clé du produit pour les Investisseurs/ KIID -Key Investor Information Documents), et les organismes de tutelles européens sont ESMA (c’est l’AMF européenne qui supervise toute l’activité CIF) et EIOPA (c’est l’équivalent de l’ACPR). UMC – Union des Marchés des Capitaux (s’appuie sur EURONEXT pour faire la même chose).

- Qui vend des assurances – les acteurs ? Banquier. Assureur. Agent général d’assurance : il représente une seule compagnie et courtier d’assurance représente plusieurs compagnies. CGPI ne préconisent pas de produits ils ne font que du conseil et prennent des honoraires contrôlés par l’AMF. Le CGP peut se faire rémunéré par des honoraires mais continue à se faire rémunéré par des rétrocessions de frais d’entrées.

Fintech – Sociétés financières de technologie crées aux USA en 2008 qui sont par la suite arrivées en Europe et surtout France qui ont connu un démarrage fulgurant. La fintech est un intervenant numérique une plateforme, on peut proposer la gestion de notre produit à celle-ci. Elles sont soumises à la même règlementation que tous les autres assureurs. Au début les banques se sont senties menacés car ce n’est pas que du placement elles proposent également des modes de financements internationaux. Elles posent des problèmes tels que je suis fintech vous êtes banque on a un client commun et pour aller sur le contrat d’assurance-vie je dois avoir le code mais les banques ne jouent pas le jeu, il y a le problème de donnée, de confidentialité de donnée. Depuis 2 ans, les fintechs stagnent or leurs clients sont des jeunes ils ont un pouvoir d’achat limité et ont beaucoup moins de moyens pour placer que les personnes de 70 ans qui eux ne vont pas en ligne, une fintech a une clientèle plutôt jeune et travaille sur la masse (car c’est un robot), ce n’est pas de la gestion sur-mesure. Elles font de la gestion sous-mandat il y a une relation clientèle.

Le FICOVI mis en place le 1 janvier 2016 mis en place pour recenser tous les contrats d’assurance vie qui existent en France et aussi à l’étranger. Il y a une obligation depuis cette date de déclaration en France par les assureurs et à l’étranger par les souscripteurs. Mis en place pour la lutte contre le blanchiment de capitaux et résoudre le problème des contrats en déshérence. Le seuil de déclaration est à partir de 7500€ mais pas sûr peut -être à partir du 1er € souscrit.

3. Sanctions :

Si on omet de déclarer le contrat que l’on a à l’étranger il y a de grosses amendes par les impôts. Il y a une amende de 1500€ par contrat non-déclarée.

Si le total des contrat non déclarés dépasse 50 000€ l’amende sera de 5% sur la valeur du contrat et la présomption de revenus imposable pour les versements faits à l’étranger.

Différents types de contrat

Contrat Mono-support en fond euro existent encore. Le 100% euros avec un fond sécurisé est suspect par l’AMF car elle sait qu’ils ne pourront tenir leur promesse.

Il y a des contrats mono-support avec des actifs cantonnées (pas mélangé avec le reste de l’actif général de la compagnie, c’est l’affaire qui le fait gérer par la compagnie) et actif général (c’est le portefeuille général).

Pourquoi ils ont eu autant de succès ? car taux de rentabilité fort sympathique, capital garanti, aucun souci de gestion et un effet de cliquet c’est le fait que l’on verrouille le rendement que le fond euro nous donne chaque année, il ne peut pas être remis en cause, l’intérêt nous est acquis définitivement.

Taux d’intérêt technique du contrat : taux minimum de garantie 75% du TME (Taux Moyen des Emprunts). Il est très bas et ne rend pas le contrat attractif. Il y a la PPB (Prime de Participation aux Bénéfices) qui s’ajoute au TME c’est ce qui va rendre attrayant un fond euro ou pas et comme les contrats d’assurance-vie n’existaient qu’en mono-support.

Comment se calcule la PPB ? : 2ème étage de la fusée du fond euro car le taux d’intérêt technique ne rend pas attractif un contrat.

Prime de participation au bénéfice permet de distinguer la bonne gestion d’une mauvaise gestion. Dans le calcul de la PPB il y a plusieurs critères :

– Le taux de rendement des actifs – TRA c’est que chaque compagnie d’assurance gère des contrats c’est l’actif général de la compagnie leur portefeuille qui est alimenté par la souscription des clients et le but du jeu est d’avoir une plus-value importante mais ne spéculent pas. Ces actifs dégagent une plus-value. Le TRA va dégager un % de performance.

– La clause de participation au bénéfice (DANS LE CONTROLE FINAL !!!) : c’est une clause donc l’assureur prévoit dès le départ le taux de redistribution du bénéfice généré par les placements (bénéfice constaté sur le portefeuille). Il peut aller jusqu’à 100% mais les compagnies ne vont pas distribuer 100% car on est dans le monde de l’assurance on est dans un support qui se veut très sécurisant pour les épargnants, il n’y a pas d’à-coups. Ils reversent entre 80 et 90% des bénéfices.

– Prélèvements des frais de gestion : il faut que la compagnie se rémunère donc indiqué dans les clauses du contrat.

– Provision pour excédent : c’est la provision d’une année sur l’autre, si mon taux est faible par rapport aux concurrents je puise dans mes provisions pour remonter mon taux. Redistribuer pour améliorer le rendement du support en fond euro.

TRA : 3%. Clause PB : 90%. Prélèvements frais de gestion : 0,80%. PPE : 0,50%

–> (3 % * 90 %) – 0,80 % + 0,50 % = 2,40 %

Un contrat d’assurance vie c’est essentiellement

– des conditions générales de vente (le fonctionnement de l’Assurance-Vie).

– Le bulletin de souscription : on a l’assuré souscripteur (même personne). Dans quel cas il peut y avoir un co-souscripteur ? : Si ce sont des personnes mariées en communauté universelle.

– Durée si arrivée au terme que l’on s’est fixé on peut reconduire le contrat et durée viagère c’est un contrat à durée indéterminée si on décide de clôturer le contrat on récupère notre argent sans problème. Un enfant de 16 ans émancipé peut désigner un bénéficiaire mais ce bénéficiaire ne peut toucher qu’à 50% du montant du contrat.

– Options de gestion : montant de l’investissement certains sont très accessibles d’autre très haut de gamme, répartition du capital : cela dépend du profil du client. Le fond euro est de plus en plus difficile à être proposé puisque garantir 100% du fond euro est délicat.

– Options de gestion : arbitrage automatique qui se fait sécurisation des plus-values, dynamisation de la plus-value, versements libre ou programmé, gestion pilotée : l’épargnant délègue totalement la gestion on fait confiance, objectifs, origine des fonds affectés à l’opération, commentaire, FATCA pour savoir si on est d’origine américaine ou non, et signature.

– Pour la partie bénéficiaire pour avoir une clause bénéficiaire : dans les bénéficiaires désignés on met qui l’on veux mais il faut que chaque personne désignée il faut : nom, prénom, date de naissance, adresse, on précise le pourcentage du capital attribué.

- Différentes garanties: Garantie plancher c’est que s’il décède le bénéficiaire touchera au minimum le K qui aura été versé dans ce contrat même s’ils sont en perte. Garantie indexée : le bénéficiaire aura la garantie de toucher le capital versé + une indexation si le souscripteur décède. Garantie vie entière : garantie au bénéficiaire en cas de décès du souscripteur de toucher un certain capital.

- Possibilités du contrat – documents dans le dossier d’A-V : rachat partiel, rachat total, versements complémentaires, arbitrage.

On peut avoir le cas d’un grand-parent qui veut faire un don à son petit-enfant et peut le faire via l’assurance-vie.

– Pacte adjoint : permet de proposer à un grand-parent de souscrire un contrat d’assurance-vie où le souscripteur assuré sera le petit enfant, le co-assuré représentant légal sera le grand-parent. Montant : un grand-parent peut donner à ses petits-enfants 31 865 € (à déclarer aux impôts par le grand-parent). Il faut préciser que le grand-père sera l’administrateur des fonds celui qui garde la main mise sur les fonds. Il faut aussi préciser l’inalliabilité temporaire du contrat c-a-d que l’enfant ne peut pas toucher cet argent jusqu’à un certain âge (à déterminé sur le contrat). Il faut que le donateur n’ait pas plus de 80 ans. Si on déclare le pacte adjoint il ne payera rien. Qu’est-ce qu’on met dans le contrat d’assurance-vie, est-ce qu’il y a des contraintes : si l’enfant est bébé on peut supposer qu’en mettant des unités de compte dans le contrat au final il y aura un retour sur investissement intéressant (plus la durée d’investissement est longue, plus la perspective de plus-value est importante).

– Contrat à terme fixe : ici c’est toujours le grand-parent qui est le souscripteur qui va désigner le petit-enfant comme bénéficiaire du contrat et à la fin du temps de contrat la somme est récupérer par le petit-enfant de manière sûre.

- Différents contrats/ supports de gestion : l’assurance-vie évolue tout le temps.

– Contrat DSK : Le prélèvement des 7,5% non-prélevé sur les plus-values au terme des 8 ans et le contrat NSK a pris la suite mais il faut 30% d’actions et 10% en non côté et avec 7,5% prélevés sur la plus-value au terme des 8 ans a été supprimé, ce contrat a existé jusqu’en 2015. Ils supprimaient le Prélèvement Forfaitaire Libératoire.

– Contrat « With Profits » : anglo-saxons, contrats qui nous attribuent des bonus en fonction de si on est fidèle par exemple tous les 5 ans.

– Contrats « valuable guaranties » : contrat où l’on a une rente viagère garantie, lorsque l’on arrive au terme on sorte en rachat total (capital + intérêts) ou sortie en rente (on encaisse une rente toutes les périodes en % du capital jusqu’à épuisement du capital) ou rente viagère (contrat où on touche une rente jusqu’à épuisement du capital et la rente viagère prend le relais et s’engage à verser une rente jusqu’à la fin de notre vie). Si le bénéficiaire décède on a la rente réversible pour que les fonds ne soient pas perdus et le 2ème bénéficiaire en profite.

– Contrat Euro-croissance : il nous garantit le capital au terme avec une espérance de plus-value bien plus importante que le contrat euro classique, on reproche à ces contrats que la garantie du capital est au terme, la performance (espérance de plus-value) est définitivement acquise à terme.

– Contrat Vie génération : sortie au même temps que le contrat euro-croissance, il y a 3 ans. Il consiste à dire que si je le souscrits 100% du capital versé ira dans les unités de compte et 1/3 de ces unités de compte iront dans des PME, logement social. 20% des capitaux placés échappent aux droits de succession avant abattements qui sont très avantageux aussi.

– Intérêt du PERP : déduction, réduction et crédit d’impôt.

– Madelin : cousin du PERP, permet de déduire les versements faits sur les revenus. S’adresse aux travailleurs non-salariés.

– Contrat de capitalisation : cousin très proche du contrat d’A-V. quand existait l’ISF pour celui qui avait souscrit à ce contrat il devait déclarer que ce que l’on a versé (pas comme pour l’A-V où on déclare ce que l’on a versé + les plus-values) autre différence le contrat de capitalisation n’échappe pas aux droits de successions, avantage : si le souscripteur décède le contrat continu à vivre dans les mains du bénéficiaire il ne s’arrête pas.

–> Prime manifestement exagérée est importante en assurance-vie car on a ouvert un contrat avec une somme faible et a un moment donné on verse une somme très importante et l’administration fiscale est en droit de demander pourquoi un si gros versement d’un seul coup et pas petit à petit et penseraient à une échappatoire de droits de successions et encore plus si on décède par la suite. Il vérifie pour vérifier si les bénéficiaires ne sont pas lésés.

Qui ne peut-on pas désigner en bénéficiaire ? : Tout ce qui est personnel médical et étrangers (qui ne soit pas de la famille), ministre du culte (prêtre, …).

–> Pour avantager un enfant plutôt qu’un autre c’est grâce à un pacte successoral. Si on a une 1 entreprise et qu’1 enfant sur mes 3 enfants veut reprendre l’entreprise et les 2 autres ne s’y opposent pas on fait un contrat pour qu’il ne se fasse pas attaquer en justice par la suite.

- Partie financière du contrat :

– allocation stratégique il y a 2 notions essentielles : déterminer le profil de l’investisseur et déterminer les actifs choisis que l’on va proposer aux clients et que l’on va mettre dans notre contrat d’A-V et deuxième étape l’allocation tactique cela consistera à attribuer un pourcentage pour chaque classe d’actifs sélectionné, on aura une surpondération ou sous-pondération des actifs.

– L’allocation tactique est indissociable de l’allocation stratégique car on ne peut pas pondérer sans connaitre le profil du client. Trop de diversification tue la diversification, à + de 50% de diversification non seulement on ne diminuera pas le risque mais on diminuera la performance.

On a 3 type de profils de gestion : profil défensif, équilibré et offensif.

Au départ on avait un seul support et ces dernières années on y met plein de choses. Si on veut gagner de l’argent dans un contrat d’assurance-vie il faut être très sélectif. Si on fait de la gestion seul on doit faire attention à : au profil investisseur, la volatilité je suis un investisseur dynamique donc très peu de fond euro, je dois tenir compte de la gestion top-down ou bottom-up (on part de l’investisseur pour aller jusqu’à l’environnement environnement micro-économique ou inversement environnement macro-économique) et du taux d’intérêt. A côté de l’environnement micro ou macro c’est les sources d’information pour le choix des OPCVM on a comme source Europerformance, SICAV online, Morningstar, NIPPER. Dans les OPCVM on peut tout mettre.

OPC : organismes de Placement Collectifs.

Gestion de conviction : c’est que je suis investisseur et j’investis dans des indices que je crois même si cet indice baisse je reste, j’y suis j’y reste. Technique bottom-up mais la crise de 2008 a fait beaucoup de dégât.

Aujourd’hui ce qui est à la mode c’est la gestion flexible : c-a-d que j’investis dans un fond et son investisseur va déplacer son curseur de 0 à 100 et je peux même sortir complètement du marché.

La gestion flexible est une meilleure réponse à la volatilité du marché comparé à la gestion de conviction.

Autre solution complémentaire s’orienter vers les fonds patrimoniaux : c’est tranquille sur du Long Terme, la gestion est très porteuse on peut être investis dans plein de choses, c’est un mandat délégué.

La fiscalité de l’assurance-vie :

L’A-V est un vieux placement donc la fiscalité a évolué. Elle peut changer au fil du temps la fiscalité concernant un placement car c’est une contrainte budgétaire, les caisses sont moins remplies dont l’état décide d’alourdir la contrainte fiscale. Les français épargnant beaucoup. Autre raison de changement de fiscalité car au fil du temps on a des produits d’épargne qui sortent et pour pas pénaliser les nouveaux on peut alourdir.

Notion de rétroactivité qui apparait (taux historique de l’A-V), elle s’applique notamment pour les taux CSG.

L’A-V existe depuis de nombreuses années, l’encours est de 1700 milliards d’€ on ne modifie pas la fiscalité comme ça on prend beaucoup de fiscalité et quand il y a un risque de changement, il y a une activité de lobbying des banques pour garder l’attractivité.

Il faut bien distinguer la fiscalité en cas de vie (je place de l’argent et en fonction de ce que je veux faire une fiscalité va s’appliquer en fonction sur les plus-values, quand on parle de plus-value on parle de produit d’assurance-vie) et en cas de décès (on fait allusion aux droits de successions)

Pour les fiscalités d’A-V en cas de vie :

(voir articles spécifiquement dédiés)

Les éléments à retenir : L’A-V comme d’autres produits d’épargne il faut avoir en dette les dates de souscription de contrat et de versement et ce sont ces dates qui vont déterminer la fiscalité.

Pour l’A-V, le 26 septembre 1997, depuis cette date les produits de notre contrat d’A-V la fiscalité est la suivante :

– soit on déclare nos résultats l’IR soit on opte pour le PFL suivant la durée de détention du contrat. Le souscripteur qui opte pour l’IR va être dans la catégorie de peu imposable ou pas imposable.

Le principe du PFL est qu’il s’agit un plafond c’est une limite à la taxation en fonction de notre tranche marginale d’imposition on aura le choix d’opter ou non pour cette option et pour ceux des tranches supérieures savent qu’ils ne peuvent pas être taxé plus que cette limite-là.

Pendant les 4 premières années le PFL est à 35% si on maintient notre contrat d’A-V de 4 à 8 ans le gouvernement considère que l’on s’est inscrit plus dans la durée et qu’on a fait un effort sur une épargne longue le PFL passe de 35% à 15% et au-delà des 8 ans de détention le PFL descend à 7,5%. Si un client veut souscrire à une A-V il faut le prévenir qu’il s’agit d’un placement de Moyen Terme voire Long Terme.

Il faut ajouter au PFL les PS de 17,2% et si on est à l’IR on aura aussi des prélèvements. Même si on n’est pas imposable on sera tout de même taxé au PS. Les PS sont prélevés automatiquement chaque année sur la partie fond € de notre contrat d’A-V et ces mêmes PS sont prélevés sur les unités de compte quand on procède à un rachat total ou partiel. Donc si on a un contrat composé uniquement d’unité de comptes on aura un prélèvement PS que lors du rachat.

Le PFL de 7,5% au-delà des 8 ans de contrat ils disparaissent en cas de licenciement, d’invalidité etc « en cas de force majeur » et aussi ils disparaissent lors du contrat DSK et NSK car les épargnant qui y ont souscrit était pour cet avantage fiscal. Les produits d’assurance-vie sont exonérés d’impôts en cas de : licenciement du souscripteur, de son conjoint ou du partenaire d’un Pacs ; mise à la retraite anticipée du souscripteur, conjoint ou partenaire d’un pacs ; invalidité du souscripteur, de son conjoint ou partenaire d’un pacs (2ème ou 3ème catégorie de la sécurité sociale).

Quand on est arrivé au bout des 8 ans on est taxé qu’à 7,5% on a un abattement appliqué franchise d’impôt sur 9200 € de plus-values constatées chaque année pour un couple et 4600€ exonérés pour un célibataire. Le compteur se remet à 0 tous les ans et il est à surveiller pour les rachats pour profiter de cet abattement et une simulation est utile dans ce cas-là.

Si on a opté pour le PFL, aujourd’hui que l’on est opté pour le PFL à 7,5% ou alors la déclaration à l’IR, le mécanisme des prélèvements de 7,5% de PFL s’applique et ensuite l’administration fiscale nous restitue le PFO (Prélèvement Forfaitaire obligatoire) qui s’inclut dans l’IR. Cette option on la choisit jusqu’à ce qu’on fasse un rachat partiel ou total, important à signaler au client au moment de souscription car sa situation fiscale peut changer au fur et à mesure des années.

Le 27 septembre 2017, Mr Macron a mis en place le PFU (Prélèvement Forfaitaire Unique) c’est la flat taxe de 30% (impôt de 12,8% + PS de 17,2%) qui s’applique sur les plus-values des produits d’épargne. Pour tout versement effectué jusqu’à cette date rien ne change sur les produits –> la plus-value constatée la fiscalité ne change pas. Pour les versements effectués après cette date, s’agissant des contrats qui ont moins de 8 ans la nouvelle fiscalité le PFU qui s’applique les 30% mais j’ai toujours la possibilité de faire ma déclaration à l’IR et pour les contrats qui ont plus de 8 ans si je fais des versements jusqu’à 150 000€ mon contrat > à 8 ans j’opte soit pour le déclaration des plus-values à l’IR soit pour le PFL à 7,5%. Au-delà des 150 000€ on sera taxé à la nouvelle fiscalité.

Ceux qui détiennent un contrat d’A-V souscrit avec des versements fait avant le 1er Janvier 1983 pas d’imposition, exonération totale.

| Exemple : Un épargnant célibataire a souscrit un contrat qui a + de 8 ans. En 2007 il a versé 100 000€. En 2018 il verse 200 000€. En 2019 il décide de faire un rachat total et son contrat fait 360 000 € donc il a une plus-value de 60 000€. La plus-value constatée est de 60 000€ cette plus-value se décompose de 50 000 faits avant 2017 et 10 000 après 2017. Pour fiscalité on aura les 50 000€ – 4600€ = 45 400€ à 7,5% et pour les 10 000€ effectuées à partir des 200 000€ versés en 2018 donc 2500€ taxés à 12,8% et les 7500€ seront taxé à 7,5% Correction du prof : La plus-value (ou produit) issue du versement de 150.000 (soit 75 % du versement de 200.000 effectué après le 27/9/2017) sera taxée à 7,5 % (correspondant donc au 75% de 10.000 de la plus-value) et les 2.500 € restant de plus-value (25 % de 10.000)) qui elle correspond au versement de 50. 0000 restant sur les 200.000 soit 25 %, sera taxée à 12,8 %. |

Le taux historique correspond au taux de prélèvements sociaux différent de ceux qui ont été appliqué à la suite, permet de maintenir les anciens taux pour les contrats souscrits entre le 1er Janvier 1990 et le 27 septembre 1997 pour tous les contrats souscrits entre cette période les contrats bénéficient de prélèvements sociaux plus faibles.

Quand on demande un crédit pour un achat immobilier par exemple on demande en nantissement le contrat d’assurance-vie et la limite pour l’avance va jusqu’à 60% du contrat d’A-V constitué. Le coût de l’avance est soit de la rentabilité du fond € + 1% soit les 15% du taux moyen d’emprunt.

Il peut sortir en rachat partiel et en limite d’avance pendant la durée de vie du contrat et aussi au terme du contrat il peut opter pour une sortie en rente viagère (au lieu de récupérer le K en une seule fois je récupère sous forme de rente jusqu’au K soit épuisé et si c’est une rente viagère l’assureur s’engage à donner une rente jusqu’au décès) la rente est calculée sur un K qui va baisser petit à petit mais qui continu à capitaliser. La rente viagère peut intéresser les personnes plus âgées et qui n’ont pas de soucis de désigner des ayant-droit pour un héritage, sans bénéficiaire c’est le crédit-rentier.

La rente réversible permettra à ce que cette rente continue à être servie au bénéficiaire de second rang.

Loi Sapin II- HCSF – (Haut Conseil de Stabilité Financière) est en droit de bloquer certaines procédures en ce qui concerne les contrats d’A-V. Si on est en crise majeur du système financier et que l’industrie de l’A-V est touchée, le HCSF va bloquer des opérations des contrats d’A-V pour que tout revienne à la normale, tout est gelé pendant 3 mois pour les rachats en pleine crise financière, rachats limités temporairement et limités à 6 mois. Les arbitrage et demandes d’avance peuvent être suspendus ou limités, les versements sont suspendus, et les rentes viagères continuent à être délivrées.

La sortie en rente est très peu demandée, sa fiscalité dépend de l’âge du crédit rentier (de celui qui demande la rente viagère) la rente va être taxée à un certain pourcentage si – de 50 ans la fraction imposable est de 70% si entre 50 et 60 ans ce sera 50% et entre 60 et 69 ans ce sera 40% et si + de 69 ans la faction imposable de la rente est à 30%.

Le taux technique de la rente, quand on sort du contrat en rente on a plusieurs possibilités soit on opte pour un taux technique élevé au départ donc rente élevée au départ et va s’effiloche ensuite utilisé pour quelqu’un qui ne veut pas s’inscrire dans la durée et qui veut une rentabilité rapide et celui qui va opter pour un taux bas voire nulle la revalorisation est plus importante par la suite.

La fiscalité en cas de décès :

(voir articles spécifiquement dédiés)

Les éléments importants à retenir : la date de souscription du contrat et date des versements et l’âge à laquelle on a versé et la date du décès. Capitaux qui vont être transmis en succession par le biais du contrat d’A-V.

Les dates importantes : date de souscription du contrat avant le 20/11/91 et après le 20/11/91.

Un contrat souscrit avant cette date il n’y a pas de notion d’âge donc on ne tient pas en compte l’âge du souscripteur (l’avant ou après 70 ans) et pour les versements effectués jusqu’au 13 octobre 98 il y a exonération totale pas de fiscalité sur les contrats d’A-V.

Depuis le 1er Juillet 1994 (pour maintenant) la fiscalité qui s’applique il y a un abattement de 152 500€ c-a-d que jusqu’au 152 500€ versés ils échappent aux droits de successions et au-delà des 500 000€ il y a un taux de 20% sur les 700 000 premiers euros et au-delà des 700 000€ il y a un taux de 31,25%.

Il peut y avoir un abattement de 20% avant l’abattement des 152 500€. L’abattement de 20% sur les capitaux transmis concerne uniquement les capitaux placés dans le contrat Vie-Génération.

Après 20/11/91 : il y a la notion de l’âge pour les versements avant et après 70 ans qui apparait.

Pour les versements effectués avant 70 ans jusqu’à la date du 13 octobre 98 il y a une exonération totale et pour les versements effectués après le 13 octobre 98 on a toujours la notion de versement avant 70 ans la fiscalité reste la même c-a-d pour ceux qui ont souscrit un contrat bi-génération abattement de 20 % sinon pour les autres il y un abattement de 152 000€ et il y a un taux de 20% sur les 700 000 premiers euros et au-delà des 700 000€ il y a un taux de 31,25%.

Pour les versements effectués après 70 ans il y a un abattement de 30 500€ et les intérêts sont exonérés.

Distinguo : les 152 500€ s’applique pour les versements effectués avant 70 ans et bénéficient pour chaque bénéficiaire désigné et chaque souscripteur.

Articles à retenir : Art. 990 i du Code Général des Impôts concerne la fiscalité des versements avant 70 ans et Art 757 b du CGI concerne la fiscalité des versements après 70 ans.

| Exemple : Mr Dupont a souscrit à un contrat après le 13 octobre 98, désigne sa fille bénéficiaire, il a versé des primes avant 70 ans pour 75 000€, versements après 70 ans 90 500€. Valeur du contrat au moment du décès est évalué à 225 000€. Les 75 000€ sont devenus 125 000€ et les 90 500€ sont devenus 100 000€ et hors A-V le patrimoine représente 295 000€. Les 125 000€ (avant 70 on prend en compte le K + la prime) ont un abattement de 152 500€ avec une taxation de 0% Après 70 ans (prit en compte que le versement et pas le K et la prime) 90 500€ il y a un abattement de 30 500€. Donc 90 500€ – 30 500€ = 60 000€ Il a donc un capital de 295 000€ + 60 000€ = 355 000€. Abattement de 100 000€ donc 355 000€ – 100 000€ = 255 000€ Barème de ce que je récupère en droits de successions : Jusqu’à 8071€ : 5% De 8072 à 12 109€ : 10% De 12 109 à 15 932€ : 15% De 15 932 à 552 324€ (ici pour notre exemple) : 20% En additionnant les différences appliquées à leur pourcentage on obtient 49 194 € que le bénéficiaire doit payer en droit de successions. |

| Exemple : il a souscrit en 2012 a plusieurs contrats, il a + de 70 ans, il a 3 enfants. 1er janvier 2012 souscrit un contrat de 90 000 € au profit de sa fille Chloé Le 15 juin 2012 il souscrit un contrat de 30 000€ au profit de Richard et Louis 1er Septembre 2012 il souscrit un contrat de 100 000€ au profit de Richard et Chloé Il décède en Janvier 2016. Quels sont les montants retenus pour calculer les frais de successions ? Pour Chloé : 90 000+ 50 000 = 140 000€ assiette brute imposable Abattement de 30 500* 140 000/ 220 000 = 19 410€ K qu’elle va devoir déclarée à la succession : 140 000 – 19 410 = 120 590 € net imposable Pour Richard : 15 000+ 50000= 65 000€ assiette brute imposable 30 500* 65 000/ 220 000 = 9 011€ 65 000 – 9011 = 55 989€ net imposable Pour Louis : 15 000€ assiette brute imposable 30 500* 15 000/220 000 = 2080€ 15 000- 2 080 = 12 920€ de net imposable qu’il devra déclaré lors de la succession |

| Exemple : un souscripteur un client décède en novembre 2014 la valeur nette de son contrat et de 2 500 000€ il a désigné 2 bénéficiaires à part égales, contrat alimenté avant 70 ans et contrat souscrit en 2000. La notion de l’âge s’applique et abattement à 152 500€ qui s’applique. 1 250 000€ – 152 500€ = 1 097 500€. Jusqu’au 700 000€ il y a les 20% qui s’appliquent et à la différence (le reste entre 700 000€ et 1 097 500€) de 397 500€ taxé à 31,25%. Total dû pour les 2 enfants : 140 000€ (20%* 700 000€) + 124 078 (31,25%* 397 500) = 264 078€ |

Contraintes luxembourgeoises sur les contrats d’A-V :

Il y a ce que l’on appelle le triangle de sécurité luxembourgeois veut dire que la loi luxembourgeoise garantie une séparation des avoirs des clients de ceux des actionnaires de la compagnie et de ceux des autres créanciers. Le moindre centime d’€ que l’on met sur ce contrat est cantonné (déposé auprès d’une banque dépositaire) contrairement en France la loi fait la distinction entre les actionnaires et les dépositaires.

Caractéristique de la loi luxembourgeoise pour l’A-V : les clients disposent d’un super privilège sur leurs avoirs, ils sont les 1ers créanciers de leurs avoirs en cas de problème ce sera d’abord les clients qui seront remboursés.

Toute compagnie au Luxembourg doit être agrée par le Commissariat Aux Assurances CAA du grand-duché du Luxembourg.

Contrats d’A-V Luxembourgeois :

Un contrat d’A-V luxembourgeois garanti l’investissement sans plafonnement (garanti le K constaté au moment où la crise est constatée et où le remboursement se déclenche). En France s’il s’agit d’une Co-souscription le montant est doublé ce sera 140 000€, il y a un fond de garantie qui est de 1,5 milliards alors que l’encours est de 1700 milliards. Ce fond de garantie qui protège jusqu’à 70 000€ tout contrat confondu par compagnie, il n’a jamais été utilisé.

Les clients choisissent les contrats luxembourgeois pour la sécurité et l’offre financière au niveau de la fiscalité elle est neutre c-a-d que si on est français on sera imposé comme en France. Ces contrats sont plus larges et sophistiqués, on peut choisir notre devise (multidevise ou une seule). Particularité car on a accès à des fonds dédiés (fond qui va être fabriqué pour nous) le but est que l’on a un professionnel qui nous est dédié on l’a en direct, le fond est fait sur-mesure pour nous. Le fond dédié n’est pas une garantie de surperformance dans une gestion simple (mais lorsque l’on rentre dans une gestions plus diversifié ces contrats font toute la différence) et en plus il faut commissionner !! On a la possibilité d’apporter des titres vifs (titres apportés en direct) dans le contrat d’A-V luxembourgeois.

FICOVI : les clients doivent déclarer tout ce qui alimente le contrat mais pas les plus-values pour les contrats étrangers !! C’est la compagnie qui le déclare lorsqu’il s’agit de contrats français.

Nouveaux projets des contrats d’A-V qui va peut-être ne pas aboutir : on prend la date de chaque nouveau versement effectué. Donc on perd l’avantage des contrats d’A-V.

Modification de la fiscalité en cas de vie : il serait prévu que chaque versement effectué enclencherait la règle fiscale sur les produits (plus-values) et non pas au 1er versement (donc autant de délais fiscaux appliqués que de versements). Bon ce n’est qu’un projet !!!!!

Différents Contrats Luxembourgeois : Suisslife premium luxe ; espace luxe vie ; Auralux, Sogelife.

| Cas : un particulier qui a souscrit un contrat d’A-V auprès de Natixis Life (filière luxembourgeoise de natixis), versements sont fait sous forme d’apport de titres. Les titres en question qui ont alimenté le contrat avaient été souscrits auprès d’un OPCVM dont les actifs avaient été investis auprès de la société Bernard Madoff. L’assuré a perdu beaucoup d’argent. Que fait l’investisseur ? il attaque natixis en disant « annulation de contrat » son argument est que le contrat dont les primes sont versés par apport de titres sont nulles au regard du droit français. Il est allé jusqu’à la cour de cassation. Un contrat luxembourgeois distribué en France garde ses caractéristiques techniques et fiscales. On a quand-même des contrats d’A-V français qui logent des titres vifs alors que c’est interdit. |

Le cas des expatriés dans les contrats d’A-V :

Un expatrié quelqu’un qui s’en va provisoirement ou totalement, plus résident ou activité éco à l’étranger, il a souscrit à un contrat d’A-V. Pendant la phase d’épargne, les PS sont exonérés car cela ne le concerne pas or maintenant pour la partie € ils sont prélevés tous les ans peu importe la composition du contrat. Ces PS peuvent être rappelés si au moment du rachat de son contrat d’A-V il est revenu en France.

Quid de la fiscalité en cas de vie : pas d’option IR, automatiquement le PFL toujours selon la durée de détention. L’abattement des 9 200€ et 4 600€ sont supprimés. Il peut y avoir des aménagements en fonction des conventions ou non-conventions signés avec le pays. Le cas extrême est que s’il n’y a pas de convention qui fixe les règles, la fiscalité peut aller jusqu’à 75%.

Quid de la fiscalité en cas de décès : la fiscalité classique s’applique. Pour que les capitaux soient exonérés double condition : que l’assuré ait été non résident jusqu’à la date du décès ET le bénéficiaire soit non-résident à la date où le souscripteur est décédé et qu’il ait été non-résident les 4 années précédentes pendant les 10 années précédant le décès. Jusqu’en 2011, il suffisait que le titulaire du contrat souscrit été non-résident à la date de souscription pour que les capitaux en successions échappaient aux droits de successions.

| Cas : Il y a des particuliers qui dans les années 2000 avaient souscrit à des contrats d’A-V auprès d’une banque, en 2005 sur les conseils de la même banque les épargnant procèdent à des arbitrages et investissent dans une gestion plus offensive avec des unités de compte. En 2008 la banque conseil ses souscripteurs de vendre la totalité des unités de compte, les épargnants gardent leurs unités de compte et la crise des subprimes d’aggravent et perdent beaucoup de K et assignent la banque pour défaut de conseil. Issue juridique : dans un 1er cas la cour d’appel condamne la banque à 1 million de dommages et intérêt mais la banque dit qu’elle a respecté ces engagements car ce sont des investisseurs avertis, et le banque et les documents signés lors du changement mentionnaient les risques encourus. La cour de cassation n’a pas suivi la cour d’appel. Cas : Un client viens nous voir et il nous dit qu’il va terminer le contrat à durée déterminée est-ce que je peux retirer mon argent sans impôts ? Un souscripteur qui est licencié, mis en retraite anticipée, et invalidité est exonéré. Et pour notre client les PS sont prélevés mais la fiscalité proprement dite sur le fond d’assurance-vie ne sera pas fiscalisé (contrat NSK et DSK). Pour les contrats souscrit avant le janvier 83 pas de notion d’âge Cas : On m’a dit qu’il fallait alimenter le contrant avant les 70 ans est-ce que je dois l’alimenter jusqu’au 70 ans révolus ou avant le 70ème anniversaire ? c’est avant les 70 ans Cas : Est-ce qu’il est possible d’utiliser l’A-V pour déroger partiellement ou totalement à la réserve et à la quotité disponible ? Ce n’est pas possible car il y a toujours une part obligataire ! Dans l’absolu on peut déroger à la réserve légale et à la quotité disponible mais tout dépend de plusieurs facteurs : nombres de contrats. Cas : un client vient nous voir, il a plus de 70 ans et il a souscrit avant le 20 novembre 91 et veut faire un versement conséquent. On a un devoir de conseil voir s’il n’y a pas un versement de prime exagéré ou pas de donation déguisée, si pas prime exagéré il a tout intérêt à le faire. Cas : contrat d’A-V alimenté à plusieurs reprises, souscrit et versements faits après les 70 ans, plusieurs bénéficiaires dont un partenaire pacsé, le souscripteur décède, comme fait après 70 ans, on a l’abattement des 30 500€ (c’est un abattement collectif). Qu’est-ce qui se passe ? et la partie d’abattement est-ce qu’elle bénéficie à tout le monde ? Un bénéficiaire étant pacsé il n’est pas concerné par l’abattement donc cette partie non utilisée ce 30 500 les autres ayant-droit récupèrent l’abattement. Cas : Idem mais contrat souscrit avant 70 ans. Que se passe-t-il ? Abattement de 152 500€/ souscripteur donc ils ne récupèrent pas l’abattement du partenaire pacsé qui ne peut pas en bénéficier non plus. |

Loi du 17 décembre 2007, avant cette date un épargnant souscrivait un contrat et désignait 1 bénéficiaire que pouvait-il faire ? soit il n’était pas au courant soit il pouvait se faire connaitre auprès de la compagnie avec une lettre où il disait qu’il accepté d’être le bénéficiaire donc cela bloqué tout. Après cette date, il peut soit accepté pour verrouiller le contrat ou il a un mois pour accepter cette déclaration du bénéficiaire.

| Cas acceptation « sauvage » (avant le 17/12/07) : contrat souscrit à une date où l’assuré désigne son épouse, le 5 juillet le souscripteur modifie le bénéficiaire et désigne ses enfants, le 10 juillet l’assureur reçoit l’acceptation de l’épouse d’être bénéficiaire du contrat, le 20 juillet l’assureur reçoit le courrier de changement de bénéficiaire. Qui est le bénéficiaire ? La cour de cassation dit que la révocation du bénéficiaire prend effet dès son envoie (le changement du bénéficiaire) !! donc ce sont les enfants les bénéficiaires ! |

| Cas : 3 héritiers fils de la défunte, les 2 héritiers ont été évincés de plusieurs contrats au profit de leur sœur et le fils de cette dernière. Les 2 héritiers remettent en question ces contrats et contestent le caractère excessif des sommes versées. Qui aurait raison ? Le caractère excessif des sommes n’a pas été retenu. Ils n’ont pas touché à leurs réserves légales, donc la mère à raison. La cour de cassation a débouté les 2 héritiers en disant que la mère a préféré donné à sa fille. |

Démembrement : Le principe est de séparer l’usufruit et la nue-propriété en en désignant un ou plusieurs.

Quand un client vient et veut préparer sa retraite : Souscrivait à des parts de SCPI immobilier papier donc on sera nu-propriétaire donc on n’encaissera pas de loyers donc aura un avantage fiscal.

Un contrat d’A-V peut se démembrer mais il y a des compagnies qui ne l’acceptent pas. Avantages : quand on démembre une clause bénéficiaire c’est pour protéger car notre conjoint pourra toucher une somme.

Risque : l’usufruitier peut disposer de tout plus-value etc et peut puiser dedans à condition qu’il rembourse mais il y a toujours un risque de non-remboursement.

L’A-V c’est aussi en matière de récupération de capitaux il peut y avoir des tensions donc au fil des temps il y a des contestations qui ont fait appel et il y a la cour d’appel et de cassation qui a fait des jurisprudences.

| Réponse CIOT : réponse ministérielle qui date du 23 Février 2016 qui règle le problème qui est à savoir qu’on a un couple qui souscrit chacun à un contrat d’A-V un des 2 décède avant cette date le 2ème contrat non dénoué était rapporté à la succession pour moitié si alimenté conjointement. Quelles conséquences ? Les enfants payaient des droits de succession sur des biens qu’ils n’encaissaient pas car ils vont le toucher qu’au décès du conjoint vivant. Depuis cette réponse ministérielle quand 2 contrats sont souscrits et que le conjoint décède le 2ème contrat non dénoué du conjoint survivant est rapporté à la succession mais est exonéré de tout droit de successions. |

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.