Définition : l’exploitation pertinente d’avantages fiscaux concédés par l’état en contrepartie d’investissements ou de financements à promouvoir.

La réduction d’impôt et le crédit d’impôt vont venir diminuer le montant d’impôt APRES le barème

– La réduction d’impôt n’est pas remboursable. Ni restitution, ni report sur les années suivantes (sauf: dons, investissement productif dans les DOM, investissement dans les PME et dispositif Malraux)

– Le crédit d’impôt est remboursable. S’il est supérieur au montant de l’impôt, l’État rembourse la différence, et si le contribuable n’est pas imposable, il sera remboursé en intégralité.

– Les réductions ou crédit d’impôt ne peuvent s’imputer que sur l’impôt calculé suivant le barème progressif. Elles ne pourront pas, par exemple, compenser l’impôt dû au titre d’une plus-value sur cessions de valeurs mobilières, qui est taxée à un taux proportionnel.

Ces deux mécanismes doivent être différenciés d’un troisième qui est moins égalitaire : la déduction du revenu imposable.

Une déduction fiscale est une diminution du revenu imposable. Il s’agit d’un avantage fiscal accordé AVANT le barème.

–> L’avantage réel d’une déduction fiscale dépend du TMI — TMI = 30% –> déduction fiscale de 100€ = 30%*100 = 30€ d’économie d’IR

Les mécanismes de déduction ont été transformés en mécanisme de réduction. Deux raisons à cela :

– Plus d’égalité entre les contribuables (avec la réduction, l’avantage est identique quels que soient les revenus du contribuable)

– Une plus grande lisibilité des mécanismes (obligatoire pour mettre en place le plafonnement général des avantages fiscaux).

Les déductions qui restent :

– pensions alimentaires pour enfants à charge,

– les frais réels,

– les frais d’hébergement des personnes âgées…

Réductions liées à la personne

Réduction pour dons

Réduction pour versement de cotisations syndicales

Réduction pour enfants scolarisés

Emploi d’un salarié à domicile -Réduction ou crédit d’impôt

Réduction pour accueil dans un établissement pour personnes âgées dépendantes

Réduction pour primes de rente survie et contrats d’épargne handicap

Prestations compensatoires

Réductions pour investissement en produits financiers

Réduction pour souscription au capital des PME

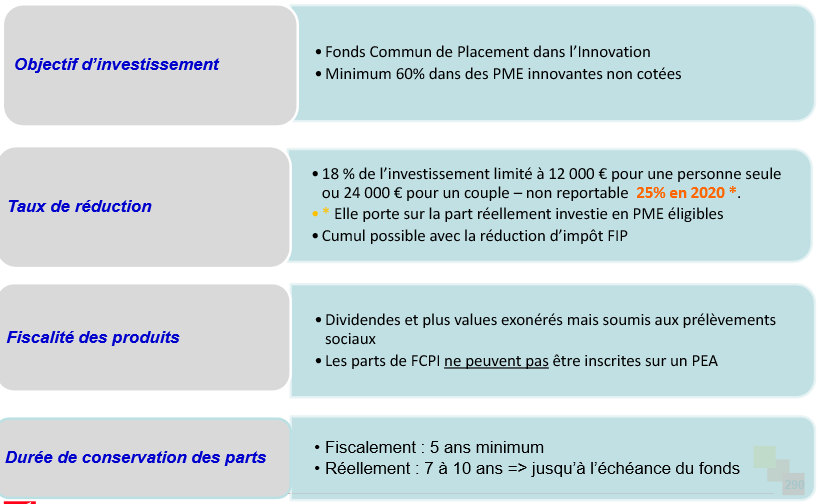

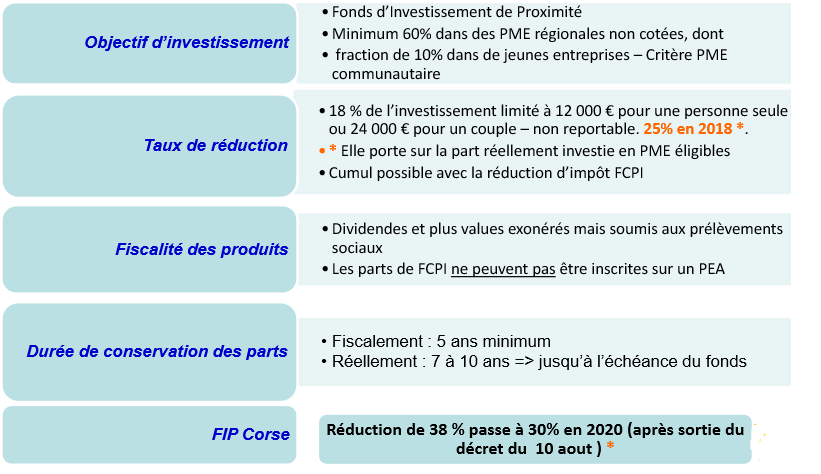

Souscription de parts de FCPI ou FIP (Corse)

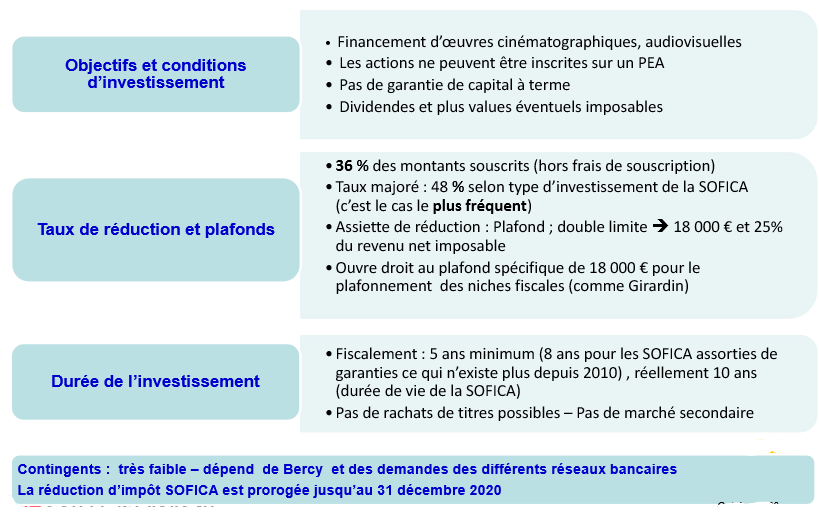

Souscriptions SOFICA

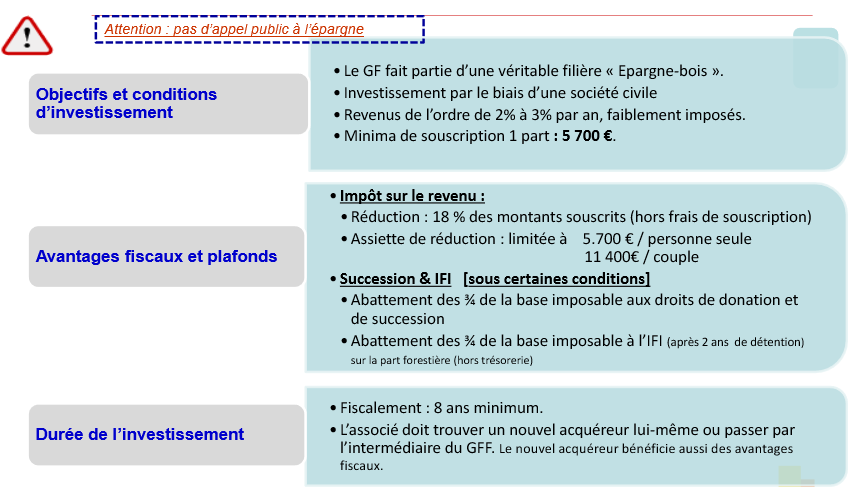

Réduction d’impôt en faveur des investissements forestiers

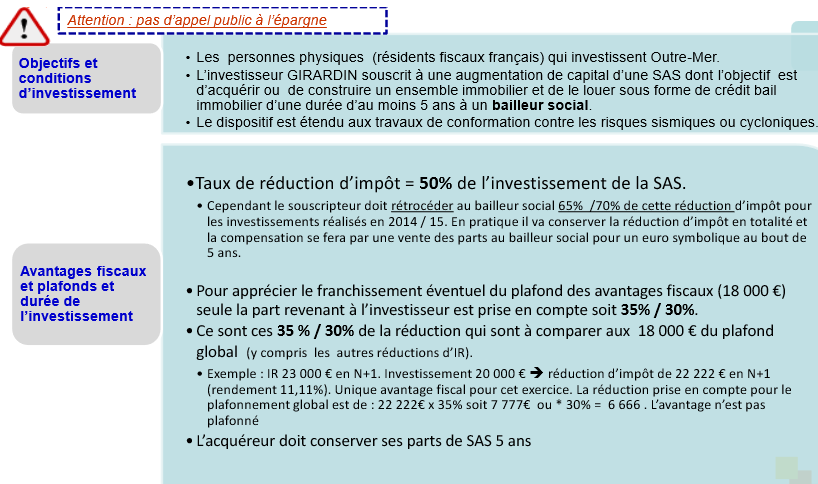

Girardin logement social

Réductions pour investissement Immobilier

Crédit d’impôt pour dépenses dans l’habitation principale

Pinel

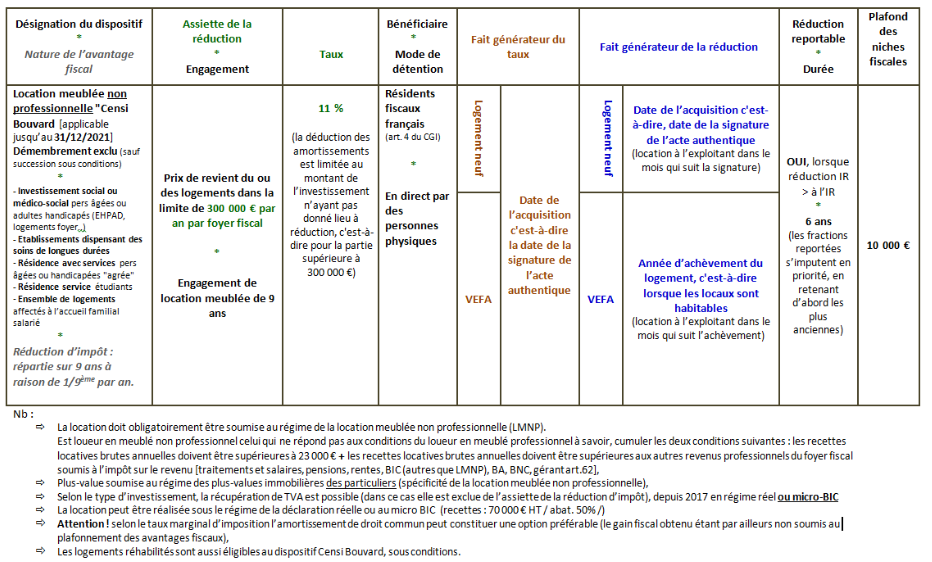

Censi-Bouvard

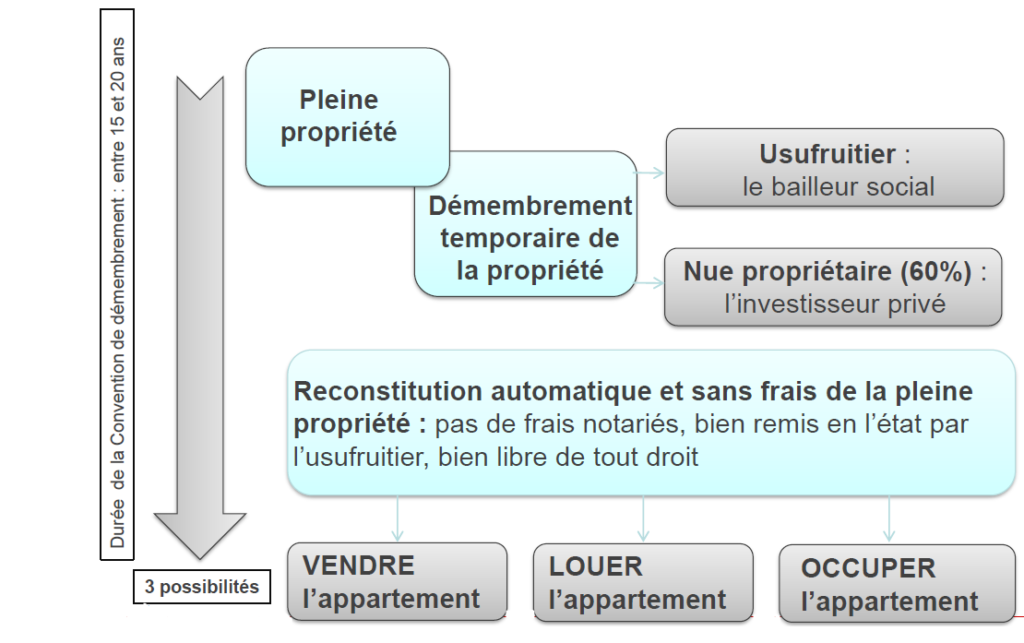

L’achat en nue propriété

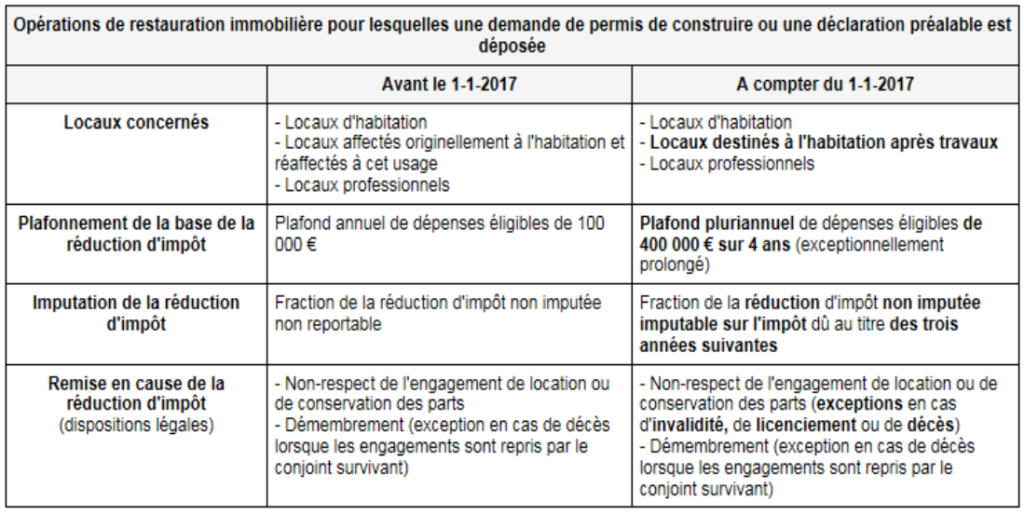

Malraux

Cosse Ancien

La nue propriété

Réductions pour l’épargne

PERP&PER

LES REDUCTIONS LIEES A LA PERSONNE

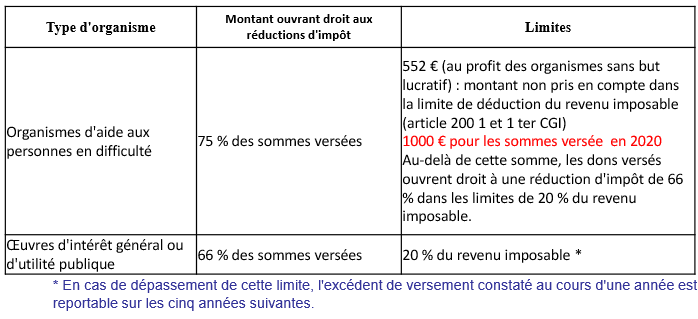

Dons à certains organismes ou associations

Versements de cotisations syndicales

-> 66% des versements dans la limite de 1% des salaires

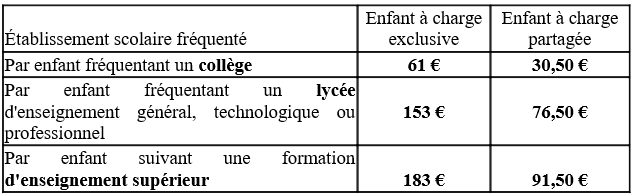

Réduction pour enfants scolarisés

Crédit d’Impôt Salarié à domicile

-> Salarié à domicile, ou à celui d’un ascendant remplissant les conditions pour bénéficier de l’APA. La loi de finance pour 2017 a généralisé ce crédit d’impôt à l’ensemble des contribuables.

-> 50% dans un plafonds de 12 000€ + 1 500 € /enfant à charge (dans limite de 15 000 €) ou 20 000 € pour un titulaire de carte d’invalidité à 80%

Accueil en établissement pour personnes âgées

-> 25% des sommes payées (max 10 K€ /personne hébergée donc réduction maximale de 2.500 €)

Rentes survie ou Epargne Handicap

-> Réduction pour les primes versées sur certains contrats d’assurance-vie souscrits au bénéfice d’une personne atteinte d’un handicap

Contrat de « rente-survie »

-> Contrat d’assurance décès, souscrit par les parents au bénéfice d’un enfant ou d’un adulte dont le handicap l’empêche de se livrer à une activité dans des conditions normales de rentabilité, en vue de lui garantir le versement d’un capital ou d’une rente viagère, en cas de décès des parents.

Contrat d’épargne handicap

Contrat d’assurance-vie d’une durée au moins égale à6 ans, qui peut être souscrit par une personne en mesure de justifier qu’elle est atteinte d’un handicap, l’empêchant d’exercer une activité professionnelle dans des conditions normales de rentabilité c’est-à-dire imposant une réduction de salaire liée à son infirmité.

-> Réduction : 25% dans la limite de 1 525 € + 300 € / enfant à charge

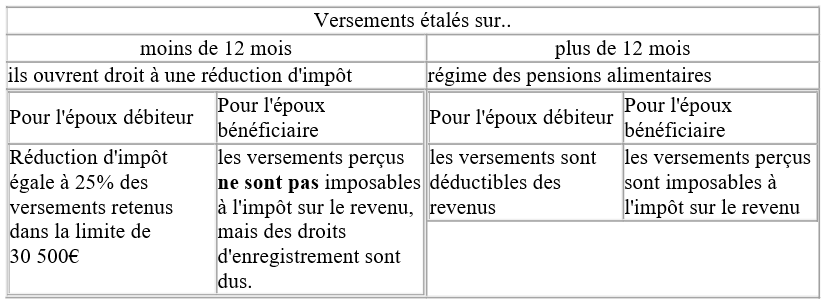

Prestation compensatoire (depuis 2000)

LES REDUCTIONS LIEES AUX PRODUITS FINANCIERS

PME -dispositif Madelin

-> 25% de la souscription dans les TPE dans la limite annuelle de 50 000 € (personne seule) et 100 000 € (couple marié ou uni par un PACS) pour 2018, 2019 , 2020 (18% les années précédentes et les années suivantes).

Depuis le 01/01/2013 : la fraction de la réduction qui excède le plafond global des avantage fiscaux pourra faire l’objet d’un report sur 5 ans.

Les FCPI

Les FIP

Les SOFICA

Les Groupements fonciers forestiers

Le Girardin logement social : investissement Outremer

LES REDUCTIONS LIEES A L’IMMOBILIER

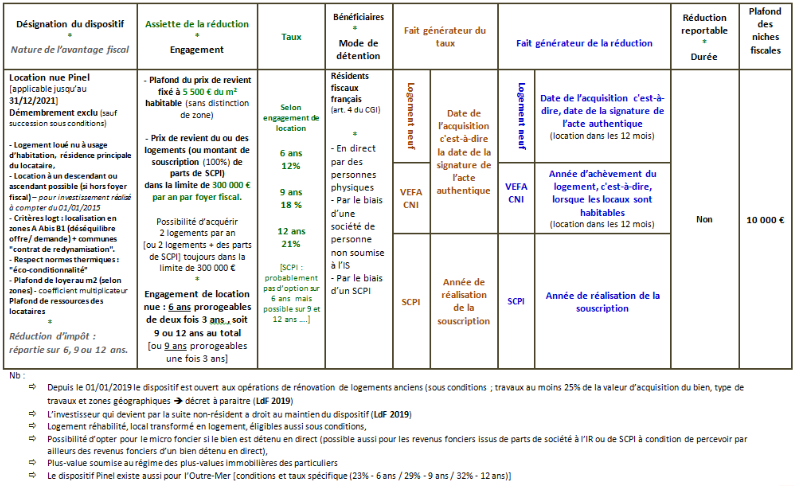

Le dispositif PINEL

Une réduction d’impôts : dispositifs liés à l’investissement immobilier Loi de finances pour 2015 / CGI, article 199 novovicies. Le dispositif Pinel succède au dispositif Duflot qui a succédé au dispositif Scellier.

-> Investissements réalisés entre le 01/09/2014 et la 31/12/2021 dans le secteur intermédiaire

Bénéficiaires : personne physique résidente fiscale en France au sens de l’article 4 du CGI (Métropole / DOM)

Champ :

– Acquisition / construction (direct ou via sociétés de pers. non IS) de logements neufs (ou assimilés -réhabilitation ou transformation) : les revenus doivent être imposés dans la catégorie des revenus fonciers

– Le logement doit être destiné à l’habitation (a minima ¾ de la surface du bien)

– Souscription de parts de SCPI éligibles (100% de la souscription sert à acquérir des immeubles éligibles)

– Respect d’un niveau de performances énergétiques pour les logements neufs (norme RT 2012 : règlementation thermique 2012, applicable pour les PC déposés depuis le 01/01/2013)

– Zones géographiques définies (à fort déséquilibre entre offre et demande de logement) : zones A, A bis, B1 –Zone B2 & C exclues + + communes avec contrat de redynamisation des anciens sites de défense détruits quelque soit la zone géographique.

Réduction d’impôt :

– Taux 12% -18% ou 21 %

– la réduction est répartie sur 6 ans–9 ans ou 12 ans

– Si la fraction de la réduction excède l’impôt à payer –>Report du solde les années suivantes impossible

– Fait générateur : l’année au titre de laquelle la réduction est accordée = année d’acquisition du logement ou l’année de son achèvement / pour les parts de SCPI année de la souscription

– Assiette : prix de revient du bien dans la limite d’un plafond de 5 500 € par m2habitable, sans pouvoir excéder 300 000 € dans une année par contribuable.

– La réduction ne peut porter que sur deux logements par an par foyer fiscal (mais l’investissement peut être complété par des parts de SCPI –plafond global reste 300 000 €)

– SCPI éligible : assiette = 100 % de la souscription

Obligations :

– Engagement de location nue pendant 6 –9 –12 ans (dans les 12 mois qui suivent l’acquisition ou l’achèvement)

– Loyers plafonnés(selon des critères de situation géographique et de surface du logement)

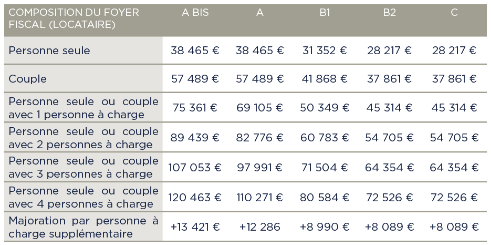

– Locatairessoumis à des conditions de ressources

– Fiscalité des revenus : régime micro foncier possible (loyers annuels < 15 000 € / abattement 30%) si détention d’un bien en direct par ailleurs

– Dispositif anti-abus 2018 pour que l’avantage bénéficie à l’acquéreur et non au promoteur.

Opérations éligibles : 6 situations possibles.

1 – Acquisitions de logements neufs achevés qui n’ont jamais été habités ou utilisés sous quelque forme que ce soit.

2 – Acquisitions de logements en l’état futur d’achèvement les logements devront être achevés dans les trente mois qui suivent la date de la déclaration d’ouverture de chantier.

3 – Construction de logements par le contribuable. Demande de permis de construire entre le 01/09/2014 et le 31/12/2017 et achevés dans les trente mois qui suivent la date de l’obtention de ce permis.

4 – Acquisition de logements qui font ou ont fait l’objet de travaux concourant à la production ou à la livraison d’un immeuble neuf au sens de la TVA, à condition que l’achèvement de ces travaux intervienne au plus tard le 31 décembre de la deuxième année qui suit celle de l’acquisition du logement.

5 – Acquisition de logements qui font ou ont fait l’objet de travaux de réhabilitation logements qui ne satisfont pas aux caractéristiques de décence. Les travaux de réhabilitation réalisés doivent alors permettre d’acquérir des performances techniques voisines de celles des logements neufs.

6 – Acquisition de locaux qui font ou ont fait l’objet de travaux de transformation en logement locaux ayant été affectés à un usage autre que l’habitation avant le début des travaux de transformation en logement, qu’ils entrent ou non dans le champ de la TVA. (transformation de locaux professionnels en logements notamment) Les travaux peuvent avoir lieu avant ou après l’acquisition.

Dans tous les cas, la signature de l’acte d’acquisition (ou la demande du permis de construire (3) doit intervenir entre le 1er septembre 2014 et le 31 décembre 2017.

Les plafonds de loyers 2020

-> Les plafonds de loyers mensuels, par mètre carré, charges non comprises, sont fixés à :

17,43 €en zone A bis ;

12,95 €dans le reste de la zone A ;

10,44 €en zone B 1 ;

9,07 €en zone B 2.

A ces plafonds de loyer, il est ensuite appliqué un coefficient multiplicateur calculé selon la formule suivante : 0,7 + 19/S, (S = surface du logement.)

Le coefficient ainsi obtenu est arrondi à la deuxième décimale la plus proche et ne peut excéder 1,2.

Ex: 100m2 en B1, plaf= 8,96 € [(0,7 * 19/100) = 0,89 –> (10,07 * 0,89) = 8,9623 ]

Plafonds de ressources 2020

La SCPI Pinel Ciloger 2018

-> SCPI Pinel (secteur intermédiaire)

–> Investie à 100% en logements loués nus à usage d’habitation, résidence principale du locataire

Logements neufs normes «environnementales», BBC 2005 ou la réglementation thermique 2012.

Logements de 1 à 3 pièces (quelques T4 et T5)

–> Conditions d’investissement

Ouverte à la souscription jusqu’au 31/12/2018 (sauf clôture anticipée)

Prix de souscription 600 € (dont prime d’émission 100 €) : minimum de souscription 3 parts

–> Assiette, taux de réduction et plafonds

Assiette de la réduction 100 % du montant de la souscription / limite de 300 000 € par an, par foyer fiscal, tous investissements «Pinel» confondus (direct et SCPI)

Taux de la réduction 18%(108 € par part) –> le montant de la réduction est répartie sur 9 ans

Investissement réalisé en 2018 –> 1ère fraction de réduction d’impôt en 2019 au titre des revenus 2018

Réduction prise en compte dans le plafonnement des avantages fiscaux (10 000 €)

–> Durée de l’investissement et loyers

L’acquéreur doit conserver ses parts environ 16 ans. Terme, par liquidation de la société et remboursement des associés.

Périodicité des revenus : trimestrielle, 1er revenu pas avant 2020 (taux de distribution estimé : entre 2,40%)

Les revenus des parts sont soumis à la fiscalité des revenus fonciers

– Localisation des investissements déjà réalisés : Ile de France 80 % -Province 20 %

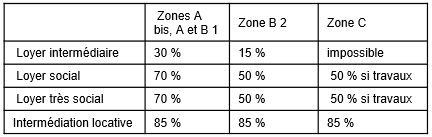

Dispositif COSSE ANCIEN

Cosse Ancien vient remplacer Besson Ancien et Borloo ancien qui disparaîtront progressivement.

Nécessaire conclusion d’une convention avec ANAH (2017 / 2022)

Octroie une déduction spécifique des revenus fonciers

Le taux varie en en fonction de la tension du marché locatif (Zone)

Sur bien immobilier :

– neuf ou ancien

– location nue

– affectée à l’habitation principale du locataire

Plafond : loyer et ressources du locataires.

LMNP Dispositif Censi Bouvard

L’offre immobilière (Malraux)

Les SCPI Malraux

SCPI immobilier d’habitation (secteur sauvegardé) crée en octobre 2010-Investie à 100% en immeubles bourgeois anciens, de centre-ville, à usage d’habitation sur lesquels doivent être réalisés des restaurations complètes

– Conditions d’investissement

• Prix de souscription 500 € (dont prime d’émission 78 €) : minimum de souscription 20 parts

– Assiette, taux de réduction et plafonds

• Assiette de la réduction montant de la souscription affectée aux travaux / limite pluriannuelle de 400 000 € tous les 4 ans, par foyer fiscal, tous investissements «Malraux» confondus (direct et SCPI)

• Taux de la réduction 30% –> calculé sur 65% du montant de souscription nette de frais –> soit forfaitairement une réduction de 18% du montant total de la souscription

• Réduction non prise en compte dans le plafonnement des avantages fiscaux

• Les revenus des parts sont soumis à la fiscalité des revenus fonciers (possibilité de déduire fiscalement les intérêts d’emprunt –mais pas le montant des travaux ayant donné lieu à la réduction d’impôt !! (non bis idem !).

– Durée de l’investissement et loyers

• L’acquéreur doit conserver ses parts au moins 9 ans pour ne pas voir l’avantage fiscal remis en cause. Terme par liquidation de la société et remboursement des associés : 16 ans après la souscription.

• Périodicité des revenus : trimestrielle, 1er revenu 1er semestre 2017 (taux de distribution estimé : entre 2,40% et 2,50%)

Récapitulatif

La défiscalisation, c’est aussi minimiser les revenus imposables

Minimiser les revenus fonciers avec la nue-propriété

La propriété se caractérise par l’addition de plusieurs droits :

– droit de jouir du bien

– en user => Usus

– en percevoir les revenus => Fructus

– droit d’en disposer => Abusus

Le démembrement consiste à dissocier, pour une durée fixée à l’avance, l’usufruit et sa nue-propriété .

-> Au terme de la durée de démembrement, le nu-propriétaire récupère la pleine jouissance du bien.

-> Le démembrement implique une clef de répartition entre l’usufruit et la nue-propriété.

La méthode des barèmes fiscaux (art.669 du CGI) :

– Usufruit viager : établi à partir de l’âge de l’usufruitier : entre 90% avant 21 ans et 10% au-delà de 90 ans.

– Usufruit temporaire : 23% de la valeur de la PP pour chaque période de dix ans de la durée de l’usufruit sans égard à l’âge de l’usufruitier. (si période < 10 ans : taux de 23%), sachant que l’usufruit à durée temporaire ne peut pas avoir une valeur supérieure à celle qui serait déterminée pour un usufruit viager en fonction de l’âge de l’usufruitier.

La méthode du calcul économique :

la valeur de l’usufruit est fonction :

-> du niveau des revenus espérés,

-> de la durée de l’usufruit,

-> du taux d’actualisation des revenus espérés (ex : OAT à 10 ans pour un usufruit de 10 ans)

–> Valeur économique de l’usufruit = Revenu 1 / (1+ i)1+ Revenu 2/(1+i)2+ …+ Revenu N/(1+i)N

Les objectifs des nus-propriétaires :

L’absence de souci et d’aléa locatif : le nu-propriétaire ne perçoit aucun loyer. En contrepartie, il évite :

–> la fiscalité des revenus fonciers,

–> les aléas locatifs (impayés, vacances),

–> et toutes les dépenses (entretien, travaux de remise en état – pris en

charge exclusivement et contractuellement par l’usufruitier dans le cas de PERL).

Les intérêts financiers : décote immédiate à l’achat + potentiel de valorisation de la pleine propriété –> meilleur rendement

Les avantages fiscaux :

-> Pas d’assujettissement à l’IR ni à la CSG-CRDS

-> Pas de taxe foncière (art. 1400 II du CGI)

-> Pas d’assujettissement à l’IFI des sommes investies (art. 885 G du CGI) pour le nu-propriétaire

-> A la sortie : Le nu-propriétaire devient plein propriétaire par l’extinction de l’usufruit (art. 617 du Code Civil) sans aucune fiscalité (art 1133 du CGI).

-> En cas de cession, application du régime des plus-values immobilières : 19% + PS après abattement

Les points à prendre en compte :

-> Les éventuels intérêts de l’emprunt contracté pour acquérir la nue-propriété d’un bien sont fiscalement déductibles des revenus du nu-propriétaire à condition que celui-ci soit imposable aux revenus fonciers (donc IR et logement loué).

-> Lorsque l’usufruitier est une personne morale à l’IS, les intérêts ne sont pas déductibles sauf dans un cas : l’usufruitier est un bailleur social. En revanche, ce n’est jamais le cas s’il s’agit de SCPI

-> Le marché des usufruits ou des nues propriétés est peu profond donc peu liquide. Cependant, il existe un marché secondaire sur lequel le vendeur trouve vite preneur.

-> Le prix du bien peut varier à la baisse durant la période de démembrement

-> Ni le revenu ni le capital ne sont garantis

Minimiser les revenus fonciers par le déficit foncier

Le déficit foncier s’applique uniquement dans le cadre de l’impôt sur le revenu, par l’imputation sur les revenus fonciers du contribuable des dépenses d’entretien, de réparation et d’amélioration entretenues par la société sur les immeubles qu’elle aura acquis.

–> Le déficit foncier s’impute :

-> dans la limite de 10 700 euros sur son revenu global à condition de conserver les parts pendant une durée minimale de 3 ans à compter de la dernière année d’imputation des déficits fonciers sur le revenu global

-> Pour le surplus en report sur les revenus fonciers des dix années qui suivent.

Deficit foncier en SCPI :

Le déficit foncier avec l’immobilier d’habitation :

=> Investissement à 100% en immeubles bourgeois anciens, de centre-ville de province , à usage d’habitation sur lesquels doivent être réalisés des travaux de rénovation.

–> Le plus souvent avec bureaux ou commerces en pied d’immeuble (rentabilité locative)

=> Les conditions d’investissement :

-> Prix de souscription 500 € : minimum de souscription 10 parts

-> Déduction fiscale

-> Quote-part de travaux prévue à 54% du prix global de souscription.

-> Travaux imputables sur deux exercices : 50% puis 50%

-> Déficit imputable sur les revenus fonciers et / ou sur le revenu global dans la limite de 10 700 €

-> Gain IR -> au taux marginal + gains sur prélèvements sociaux

-> Dispositif hors plafonnement des niches fiscales

-> Revenus fonciers :possibilité de déduire fiscalement les intérêts d’emprunt. Pas de micro foncier, l’avantage fiscal n’ayant d’existence qu’à travers une déclaration au réel.

-> Durée de l’investissement et loyers

-> L’acquéreur doit conserver ses parts au moins 3 ans après une imputation sur le revenu global pour éviter toute remise en cause du déficit.

-> Terme par liquidation de la société et remboursement des associés : 16 ans après la souscription.

-> Périodicité des revenus : trimestrielle, 1er revenu 1er semestre N+2 (tx de distribution estimé : 2,70% / 2,80%)

Minimiser les RF avec les SCPI de capitalisation

C’est une approche « pure » capitalisation : le gain = valeur économique de l’usufruit sur la durée et éventuelle revalorisation de la part

-> SCPI : acquisition de la nue-propriété de logements .

L’usufruitier est un bailleur social (Via PERL) : pas de revenus fonciers distribués.

-> la SCPI cède les biens au terme du démembrement pour réinvestir en démembrement …

-> Concerne les logements d’habitation

-> Prix de souscription : il évolue chaque mois et est annoncé un trimestre à l’avance -> 492,600€ jusqu’au 3/09/2015 . (Frais de 11,96% TTC inclus dans ce prix).

-> Puisqu’on souscrit la pleine propriété des parts de la SCPI :

-> En cas d’acquisition à crédit, il est possible de déduire les intérêts d’emprunt

-> Plus value = Prix de cession – prix de souscription (pas « d’effet usufruit ») comme pour les acquisitions de nue-propriété de parts

-> Ne pas confondre acquisition en nue-propriété et acquisition de nue-propriété

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.