Comment repérer un Token prometteur ? Comment évaluer un protocole DeFi qui va proposer un modèle solide et durable, en générant des profits digne des cryptos ?

La DeFi est l’acronyme de Finance + Décentralisée (Decentralized Finance). Les start-ups de la DeFi créent un système financier alternatif à l’industrie financière existante, en créant des nouvelles valeurs et typologies de services uniquement accessibles sur le Web 3.0 (blockchain). Des protocoles blockchain sont associés des services financiers uniquement accessible via ces technologies, et donc impossibles à répliquer dans la finance traditionnelle. L’objectif des start-ups de la DeFi est la création de valeurs financières, accessibles à tous, de façon décentralisée et sans intermédiaire, instantanée, transparente et logique, pour faire des transactions, pour créer et gérer son épargne, pour faire du trading, pour obtenir des rendements avec des outils et sur des valeurs financières non régulées par des organes centraux habituels.

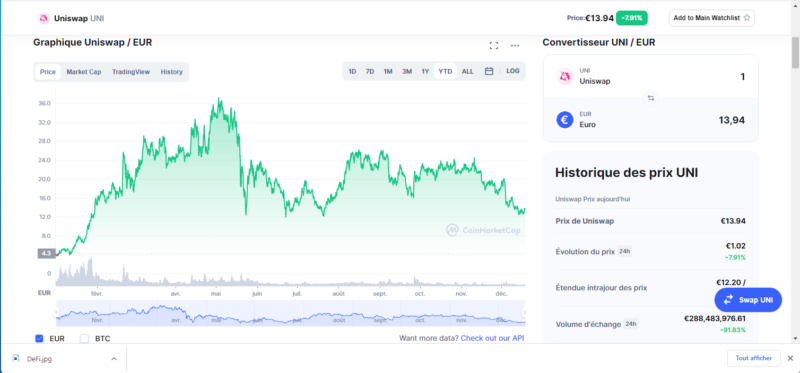

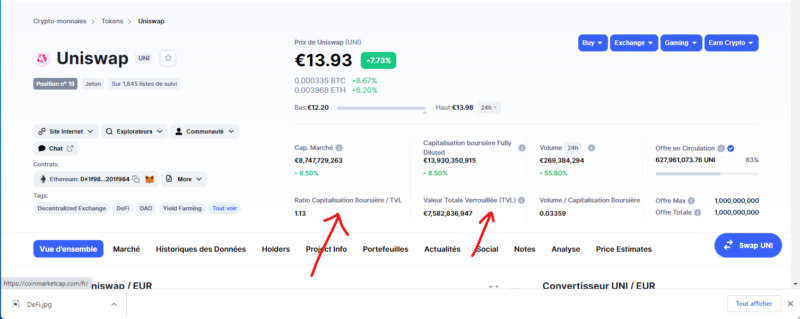

Connaître une bonne manière d’évaluer les protocoles DeFi va permettre de repérer les opportunités et d’éviter les projets voués à l’échec, voire simplement les exit-scam. Les métriques habituels tels que les market cap ne sont plus suffisants pour alimenter une étude d’opportunités, les quantités d’argent circulant dans les projets de Defi aujourd’hui sont colossales. Le market cap va simplement mutiplier la valeur du jeton par la quantité de jetons en circulation (et pas le nombre maximal de jetons produits). Ainsi, vous pouvez avoir un market cap qui sera fort différent du Total Value Lock, c’est à dire la valeur totale des actifs actuellement en staking ou verrouillé dans le protocole. Uniswap, lancé en 2018, a pour but de décentraliser les transactions de jetons, et de finalement jouer l’animateur de marché en apportant de la liquidité par des solutions entièrement automatisées. Le tout est basé sur Ethereum, et bien évidement fortement dépendant de l’évolution de la blockchain Ethereum. Le projet est intéressant puisqu’il supprime des intermédiaire, et donc des frais opérationnels.

Ainsi, La valeur totale verrouillée (TVL) va ainsi exprimer la balance totale des Ether et des jetons ERC20 (propre à la Blockchain Ethereum) utilisé dans les contrats intelligents (SmartContracts) de ce protocole Defi en particulier. C’est un peu le Bilan du protocole, sachant que si le Bilan est à zéro, ce n’est pas bon signe.

Cela dit, ce TVL « verrouillé » n’est pas tant verrouillé que ça. En effet, concernant Uniswap, il y eut en décembre 2020 un fork, c’est à dire une séparation d’Uniswap entre deux entités, Uniswap et Sushiswap. Ce n’est pas une blague, les administrateurs se sont divisés sur les fonctionnalités que le protocole Defi proposait alors, les dissidents souhaitant facturer des fees, mais récompenser les traders avec des jetons et en leur accordant des droits de gestion. Le fork a provoqué une migration de plus de US$830 millions de Uniswap vers Sushiswap, soit 55% des actifs d’Uniswap à ce moment-là. En terme de valeur totale verrouillée, on s’aperçoit qu’un « bilan » peut être cannibalisé par un fork qui propose plus d’incentives.

Aussi, il s’agit de comprendre ces protocoles si on veut investir avec suffisamment de raison et de compréhension. En résumé, ces protocole DeFi apportent des règles logiques et des incentives pour encourager l’activité de transaction. Cela consiste essentiellement à regrouper des fonds cryptos, et les utiliser dans des opérations financières (opérations de marché, de prêts, etc.). La question à laquelle il faut répondre est : pourquoi apporter des actifs crypto à ces opérations ? Et bien la réponse est : pour les incentives, c’est à dire les intérêts et/ou les commissions générés par le protocole. En clair, les investisseurs injectent leur cryptos en échange des flux de valeurs en retour. Alors finalement, la création de valeur dans un protocole DeFi dépend de la manière dont le protocole monétise le TVL, c’est à dire le Bilan. Quand vous mettez votre argent à la banque, celle-ci le monétise par des prêts, des investissements, des services financiers. Les protocoles DeFi font la même chose, à la différence que ces banquiers qui coutent chers sont remplacés par des SmartContracts sur des Blockchains publiques.

Pour comprendre un protocole DeFi, il faut définir qui sont les principaux acteurs de ce protocole. Il y a plusieurs catégories d’acteurs.

– Les investisseurs qui fournissent des liquidités pour construire ce protocole en premier lieu.

– Les utilisateurs et développeurs qui ont construit, qui maintiennent et qui ajoutent des fonctionnalités au protocole.

– Les détenteurs de jetons (pour les projets qui ont un jeton, certains n’en ont pas). Ces détenteurs de jetons ont tendance à régir le protocole DeFi et à réduire les frais.

Les fournisseurs de liquidité obtiennent de la valeur grâce à des incentives et à la proposition de valeur offerte par un protocole DeFi spécifique. Cela inclut non seulement les frais de négociation et les taux d’intérêt, mais également les incentives symboliques, ce qui en fait également des détenteurs de jetons.

Ainsi, le protocole DeFi peut créer une quantité colossale de valeur en offrant une proposition de valeur supérieure aux fournisseurs de liquidités.

Ils offrent également aux utilisateurs un accès au service qu’ils souhaitent, ce qui attire ensuite davantage de détenteurs de jetons qui obtiennent des droits de gouvernance sur le protocole, et une réduction des frais, ce qui crée un cycle de création de valeur en boucle assez conséquent.

Cependant, la création de valeur est une première étape, mais la captation de cette valeur en est une autre. La captation de valeur soutenue est en fait très difficile à réaliser pour le protocole DeFi. En effet, cette proposition de valeur doit rester attractive par rapport aux concurrents. Sinon, il est fort probable qu’il y aura une fuite des capitaux assez rapidement. On peut obtenir des incentives intéressantes pour prêter nos crypto sur un protocole DeFi, mais rien n’empêche un autre projet d’offrir un modèle économique légèrement modifié qui offre de biens meilleures incentives.

L’autre sujet est la sécurité du protocole. Les exemples d’attaques par des hackers qui font disparaitre en quelques secondes l’intégralité ou presque de la TVL, suivi par une fuite massive des capitaux restants. N’oublions pas que els utilisateurs de ces protocoles DeFi demandent seulement que le système fonctionne. Si la confiance est réduite à néant, ces utilisateurs vont simplement migrer sur une autre plateforme semblant plus sécurisée.

Concernant les jetons, ce phénomène est encore plus marqué. Si le prix du jeton surperforme le marché crypto, et les concurrents en particuliers, alors les détenteurs de jetons seront heureux, les développeurs seront payés en jetons surperformant, et le monde est parfait.

Ainsi, il n’est pas évident d’évaluer la valeur d’un protocole DeFi. Le concept de « economic Moat » (les remparts concurrentiels) cher à Warren Buffet n’est pas applicable en l’espèce à cette économie financière virtuelle. En effet, les détenteurs de jetons peuvent transférer leurs actifs instantanément dans un autre projet DeFi, ce qui rend le capital très liquide entre les différents protocoles concurrentiels. De plus, l’engouement pour les projets open-source rend la propriété intellectuelle impossible à monétiser, car elle n’existe tout simplement pas.

Quant à la liquidité, les plateforme de type Binance attirent certes des océans de cash, mais elles attirent également les fameux forks, ces séparations de protocole qui cannibalisent les TVL des protocoles. Du fait de l’open–source des protocoles DeFi, tout un chacun peut faire un copier-coller d’un projet, ouvrir une plateforme DeFi copycat et cannibaliser une partie du TVL du protocole original.

Les seuls remparts concurrentiels qu’on peut rencontrer dans les projets DeFi sont en premier lieu liés à l’intégration de services externes pour des traitement de données hors Blockchain, de type Oracle network. Il s’agit par exemple de transmettre des données du monde physique vers des SmartContracts virtuels. Il faut alors être très spécialisé dans un domaine de services financiers pointus et en rester le principal acteurs par domination technologique.

Le second rempart consiste à créer une vraie communauté digne d’un réseau social pour avoir une large base d’utilisateurs pouvant générer en permanence des recommandations. C’est tout simplement du marketing de réseau à à la sauce marketing relationnel 2.0, avec si possible quelques influenceurs et youtubeurs d’importance pour alimenter la relance permanente.

Le troisième rempart a été initié par Apple, et parfaitement exploité par RobinHood, « easy to use interfaces and smooth user experiences ». RobinHood est une de ces Start-ups DeFi qui ont su rendre la finance accessible aux néophytes, en s’abstenant bien sûr d’expliquer réellement le fonctionnement précis de la plateforme, et son système IOU aujourd’hui généralisé en DeFi.

Pour évaluer un projet DeFi, je m’en tiens aux fondamentaux. Je vérifie la qualité de l’audit de sécurité, et la réputation des fondateurs et développeurs. Si les développeurs sont anonymes, je reste à distance, trop de risque d’exit-scam. Je vérifie également si les fonds proviennent de crowdfunding, de zinzin (investisseurs institutionnels), ou si ce sont des profits d’un autre protocole vampirisé par un fork hostile.

Enfin, la nouveauté, l’innovation sont des fondamentaux incontournable. Si le projet DeFi est un copycat, peu de chance qu’il fasse son trou. Un fork code avec un lancement de protocole similaire ne génèrera jamais l’attraction de capitaux que ne l’aura fait le projet original. L’innovation reste le moteur de cette industrie, elle doit également en être une source de profit permanent.

Comment sélectionner ces projet DeFi finalement ? Les plus évolués mettent en avant des critères de différenciation réels dans les services et l’expérience utilisateur. Prenons l’exemple de l’horizon de placement, court terme ou long terme. Les investisseurs à court terme sont finalement responsables de cette volatilité des TVL, quand ils passent d’un protocole à un autre sur un claquement de doigt. les TVL se font et se défont, et il est ainsi impossible de capter une valeur réelle. Et ces pratiques d’investissement à court terme ne sont pas sanctionnées, quand les investisseurs à long terme devraient être récompensés. Aussi, dans les recherches de projet DeFi à suivre ou dans lesquels investir, je favorise ceux qui développent des fonctionnalités qui améliorent et récompensent les flux de valeurs en bloquant les capitaux pendant une durée déterminée. On obtient ainsi une vraie TVL, True Value Locked.

En sacrifiant des liquidités à court terme, les investisseurs obtiennent toujours des intérêts plus élevés et les protocoles DeFi obtiennent des liquidités bien plus persistantes. Ce processus de blocage de capitaux à plus long terme sera également utilisé pour générer un rendement supplémentaire, ce qui est en fait assez courant dans la finance traditionnelle. C’est ce qu’on appelle la réhypothèque. Aujourd’hui, de nombreux protocoles DeFi de prêt de cryptos centralisés fonctionne sur ce type de modèle de réhypothèque, comme vu avec Binance ou Coinbase. Compound Finance était le spécialiste mais a cessé les opérations. Mais la plupart des centralisateurs proposent aujourd’hui ces services de prêts.

Le 15 décembre 2021 était lancé un IDO de MeanFi qui me plaît beaucoup, basé là encore sur SOLANA. MeanFi propose une expérience bancaire, désintermédiée, dans laquelle l’utilisateur reste en pleine possession de ses actifs, et n’est donc plus sur un centralisateur fonctionnant sur une base IOU. Et MeanFi propose un DCA (Dollars Cost average) hebdomadaire pour investir progressivement des SOL tout en réduisant le risque de volatilité.

Marchés Cryptos et cycles

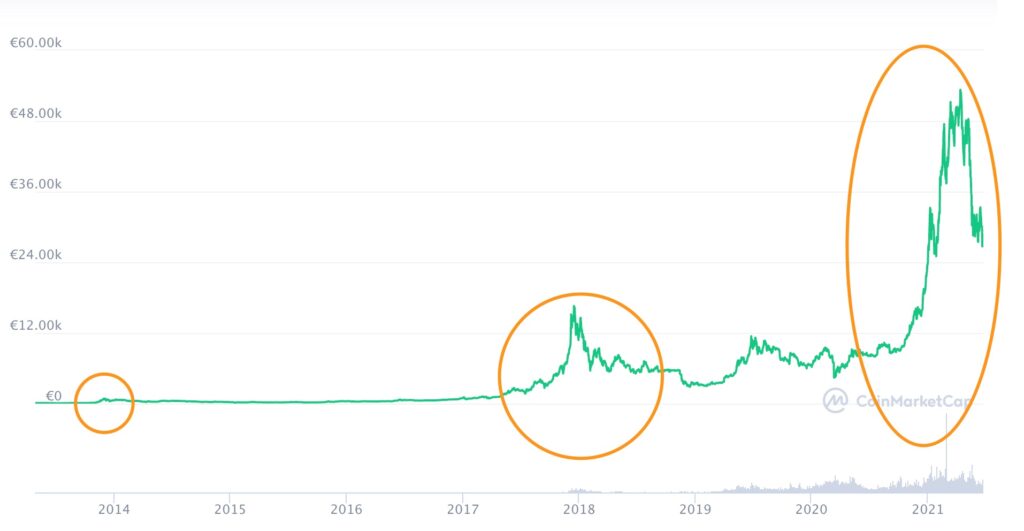

Il faut rappeler que le cycle principal des cryptos repose essentiellement sur le phénomène de « Halving ». Pour rappeler rapidement ce qu’est le Halving : en anglais, cela signifie la division par deux.

Les transactions en BTC sont validées par le phénomène de minage, et les mineurs sont rémunérés en recevant un nombre déterminé de bitcoin en récompense de leur travail sur la blockchain et du minage d’un nouveau bloc, dans lequel seront inscrites les transactions. Le montant de cette rémunération a été fixée dès la conception du bitcoin par les fondateurs « Satoshi Nakamoto », avec une récompense de 50 bitcoins pour chaque nouveau bloc. Puis, suite aux premiers Halving, le montant a changé. Lors du premier halving, en 2012, la récompense est passée à 25 bitcoins par bloc, puis en 2016, lors du deuxième Halving, elle est passée à 12,5. En 2020, le dernier Halving ne laisse plus que 6,25 bitcoins pour chaque nouveau bloc. Et au prochain Halving qui doit avoir lieu en 2024, la rémunération passera à 3,125 bitcoins, et ainsi de suite. Par conséquent, il arrivera un moment où le minage deviendra déficitaire pour les mineurs, qui devront trouver un autre mode de rémunération, et le BTC tel qu’on le connait aujourd’hui disparaitra certainement.

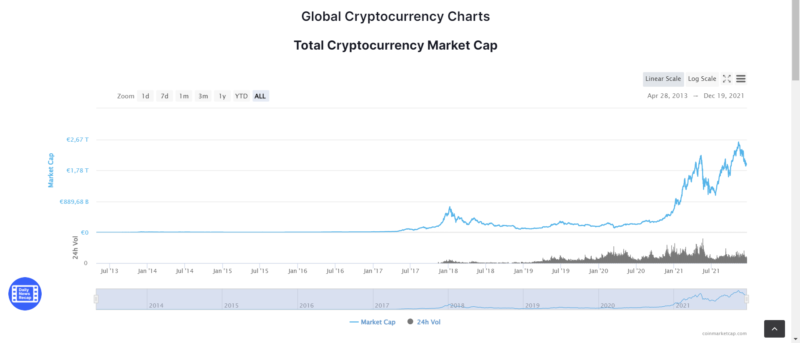

Evidemment, à chaque période de Halving, le BTC devenant plus rare, sa valeur a fortement augmenté à chaque fois, et les autres cryptos corrélées ont suivi le mouvement. La différence entre chaque Halving est que l’augmentation brutale de la valeur du BTC fait entrer encore plus d’investisseurs, novices comme spécialisés, sur le marché, et les autorités commencent à intervenir institutionnellement pour prendre en compte le phénomène, autant en terme de régulation que de taxation. N’oublions pas que le market cap total des cryptos est monté à 2 585 milliards de US dollars en novembre 2021, et redescendu à 897 milliards aujourd’hui (décembre 2021).

Certes, ce n’est pas encore le marché de l’Or autour de 11.000 milliards ou celui du Forex qui échange 6.600 milliards par jour, mais c’est un indicateur suffisant pour monter qu’il y a une marge de progression colossale pour ces actifs numériques. En fait, les AltCoins (les cryptos autre que le BTC) présentent une volatilité qui restera toujours supérieure au BTC, ce qui explique en partie que les ZinZin et investisseurs majeurs vont privilégier le BTC sur les AltCoins, y compris Ethereum qui présente un risque dans la mesure une version 2.0 est aujourd’hui nécessaire pour réduire la congestion du réseau et fluidifier les transactions. Le risque d’infrastructure est tel que le BTC va être privilégié encore un bon moment, et pour moi, le Bullrun a de beaux jours devant lui (Bull pour bUy, Bear pour sEll). D’ailleurs, la volatilité du BTC a tendance à ralentir sur le court terme, et les AltCoins suivent le rythme avec des market cap qui supportent mal cette volatilité sur le court terme.

N’oublions pas que les investisseurs sur le court terme ne sont pas punis lorsqu’ils font valser leur capital d’une crypto à l’autre, et cette recherche incessante de la martingale crypto accentue en permanence la volatilité des market cap. De nos jours, aucune Whale (investisseur qui possède de nombreux BTC) n’est en mesure de lutter contre les cours du BTC, mais ces Whales savent très bien que le BTC à US$100.000 est pour bientôt. Aussi ont-ils profité du Dip de novembre pour accentuer leurs positions. Les Whales et les gros investisseurs couvrent leurs BTC en en transférant vers des plateformes d’échange de produits dérivés et en prenant des positions courtes, tout en achetant des montants importants de BTC au moment des baisses de prix. C’est la stratégie classique « buy the dip & sell the rally ».

———- Mise en garde ———-

Négocier des cryptomonnaies comporte un niveau de risque élevé, et peut ne pas convenir à tous. Il est recommandé de pleinement s’informer des risques associés, et de n’investir que des sommes que vous pouvez vous permettre de perdre. Mes réflexions sont uniquement à vocation informative. Les contenus proposés ne constituent en aucune façon des recommandations et ne peuvent être assimilés à une incitation pour négocier des instruments financiers. Chaque article ne garantit ni les résultats, ni les performances des instruments financiers présentés. Par conséquent, je décline toute responsabilité dans l’utilisation qui peut être faite de ces informations et des conséquences qui peuvent en découler.

Tout investissement dans des cryptomonnaies présente un risque de perte en capital.

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.