les 4 grandes familles d’actifs à trader :

– Les Actions

– Le Forex

– Les Indices et matières premières

– Les Cryptos

On peut trader sur plusieurs durée de temps, day trading, intraday, swing, scalping, etc. Attention, ne pas commencer par le Scalping court terme sur le Forex, c’est l’échec garanti.

Les unités de temps

Pour du Swing :

W : on analyse la tendance sur W

D : On cherche le flux et le sens

H4 : pour le signal.

Pour du Daily :

– Daily : On analyse la tendance majeure sur D

– H4 : on cherche le flux principal et les éventuelles figures

– H1 : on cherche ou confirme le flux intraday, le sens du flux

– M15 : on cherche le signal

Phase 1 : recherche d’opportunité en hebdo si on est sur des niveaux majeurs, Résistance et Support. Si on est sur des supports et qu’on les casse, alors on descend en H4 pour valider la figure, type Double Bottom.

Phase 2 : analyse avec construction du Plan avec les Unités de Temps

Phase 3 : le money management : la position est-elle viable ?

Phase 4 : prise de position

Les niveaux

Le 1er travail consiste à tracer les niveaux, c’est à dire les supports et résistance, et essayer de déterminer les niveaux sur lesquels les actifs sont susceptibles de réagir. Avec des probabilités, des niveaux, et une espérance de gains plus importante que la perte, cela va créer une opportunité, qu’on va appliquer dans un plan de trading.

Par exemple, un marteau sur un niveau support indique un potentiel retournement. la mèche montre qu’il y a eu une pression des vendeurs, mais que la période s’est clôturée sur une hausse, donc les acheteurs ont surpassé les vendeurs. Il est donc probable que la baisse arrive sur sa fin, et que les acheteurs sont susceptibles de rependre la main.

Le 1er travail consiste à tracer les Supports et les Résistances. Ce sont les planchers et les plafonds de la valeur d’un actif. Il faut acheter les Supports et vendre aux Résistances.

Depuis Mars 2003, le Support de l’action Lufthansa est dans la même zone, excepté la période Covid, et le niveau de Résistance est également le même, c’est à dire que les porteur d’actions encaissent leurs bénéfices lorsque le prix atteint la Résistance. Il reste bien sûr possible d’agir lorsque les Supports et Résistance sont cassés, comme par exemple en 2019 lorsque le prix a franchi la Résistance.

En 2023, on est revenu au niveau de Support à partir duquel les investisseurs achètent depuis 20 ans, donc c’est le bon moment pour acheter.

Les niveaux de Supports peuvent devenir Résistance, et vice-versa. Ces niveaux peuvent également être obliques.

Avec Airbus, on voit que la Résistance de 2021 et 2022 est devenue Support en 2023, c’est donc à surveiller.

Pour tracer ces zones, on peut prendre les corps de bougies ou les mèches, soit l’un soit l’autre. Les mèches n’étant que des excès de marché, on utilisera les corps, qui représente Ouverture et Cloture. Il faut qu’il y ait au moins 3 points de contact

Ici, le DAX va avoir une Résistance qui va être cassée pour devenir un Support avec un Pull-Back, on va être attentif à voir si ce Pull-back confirme la nouvelle zone de Support.

Il est capital, lorsqu’on s’engage sur une opportunité, de savoir à quel niveau on va invalider le plan, c’est à dire mettre un Stop-Loss.

Sur quelle durée . Il faut toujours regarder en 1er sur la durée Hebdomadaire. Cette durée raconte l’histoire d’une action, les grosses zones qui vont impacter l’histoire de l’actif. Ensuite le Daily, qui vont nous donner les tendances majeures et les grosses zones. On ira ensuite voir le 4 heures pour voir si on a des figures d’entrée.

Ex : on a une tendance haussière sur un W, un beau Support en D, et on va chercher le signal en H4 pour entrer.

Les Bougies au quotidien :

Le Marteau (vert) ou Pendu (rouge), qui signale un renversement de tendance si la bougie suivante confirme le mouvement. Il faut attendre cette confirmation.

Si on veut vendre une Résistance, on vendra sur une Etoile Filante (rouge), ou Marteau inversé, confirmé lui aussi.

Les Avalements donnent de très beaux signaux d’entrée, ils doivent également être confirmés. ca veut dire qu’on a ouvert encore plus bas, mais que la pression des acheteurs a permis de remonter en cloture au-dessus de la veille. Sur un Pull-Back sur une Résistance, on va descendre en H4 pour voir s’il y a un Avalement. Les Avalements, ce sont les CORPS des bougies.

Le Daily Société Générale nous montre une Résistance devenue Support, avec un Pull-Back confirmé, mais le nous montre que H4 nous montre que le Support est cassé, avec des acheteurs qui tentent un Pull-Back qui échoue. C’est un signal qui montre qu’on va aller chercher le Support en-dessous, qui lui aussi va être cassé.

Il faut connaître les bougies par cœur.

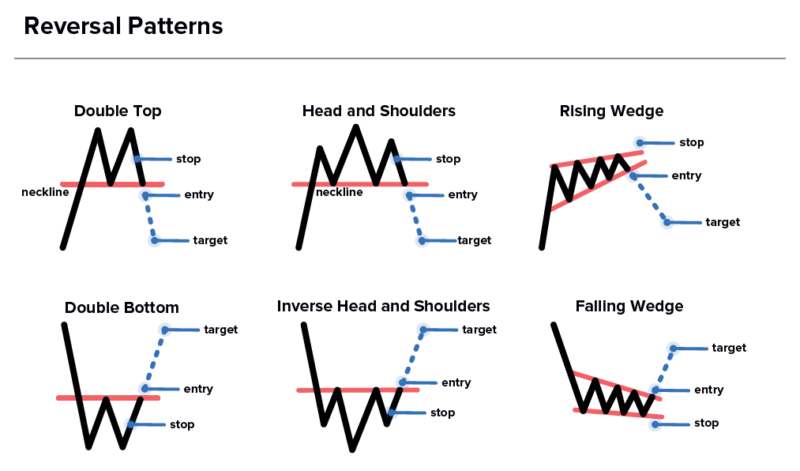

Les Figures au quotidien :

Pour le Double-Bottom, à la ligne de cou en rouge, il y a 70% de probabilité d’un mouvement à la hausse. Une fois passée la ligne de cou, cette probabilité est de 97%. On doit prendre la hauteur de la figure, et la reporter au-dessus de la ligne de cou pour obtenir l’effet balançoire pour le Take-profit. Les prudents attendront un Pull-back sur la ligne de cou et une relance, avec un Stop-Loss juste en dessous de la ligne de cou.

Pour le Double-Top, exactement la même chose.

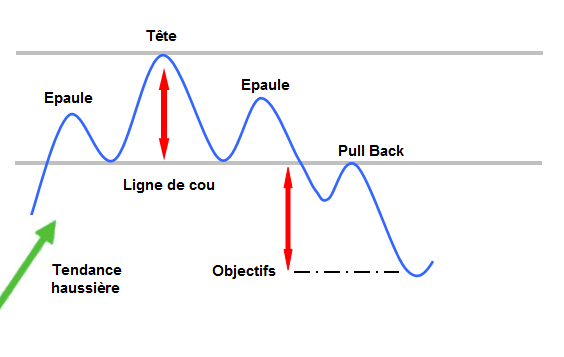

Le Head&Shoulders, la ligne de cou doit être légèrement ascendante. La 2ème ligne doit être légèrement ascendante par rapport à la ligne de cou et parallèle. La tête doit faire 1.5 à 2 fois la hauteur des épaules. Et quand on casse la ligne de cou, on reporte la hauteur de la tête. Sur des H1 et des H4 (sur M15 quand on est « Avancé »).

L’épaule- tête – épaule peut être inversée, après une tendance baissière, et dans ce cas, la ligne de cou doit être légèrement descendante. On reportera de la même manière la hauteur pour prendre la hauteur du TP.

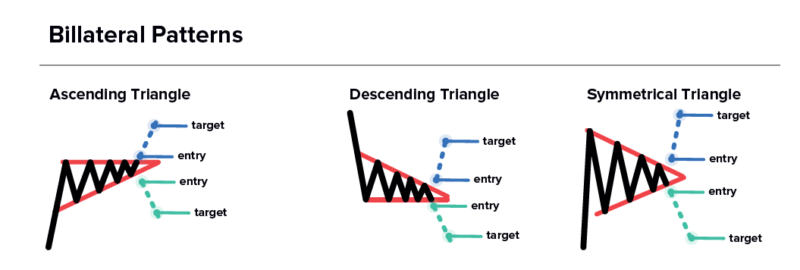

En Triangle ascendant, 75% de probabilité d’une tendance haussière. On prend la hauteur de la base du Triangle et on le reporte.

Plus une figure est sur le temps long, plus elle a de probabilité de fonctionner.

Le FOREX

Jamais sur un temps inférieur à la journée. L’idéal est de commencer le FOREX en Hebdo (W) ou Journalier (D), surtout lorsque les paires sont en Range. Une fois une forte expérience acquise, il sera temps de descendre les unités de temps.

Un lot c’est un contrat de 100.000 EURUSD, un PIPS vaut 10$. Un mini lot de 10.000 EURUSD, le PIPS vaut 1$. Et un micro de 1.000 EURUSD, un PIPS vaut 0.10$. Il faut donc calculer la bonne taille de contrat pour que la perte ne dépasse pas la proportion autorisée, comme avec un Draw-Down de 5% par exemple.

L’idéal est de faire du suivi de tendance, même s’il faut faire un peu de contre-tendance. Il peut être bon d’acheter des actifs qui ont montré une forte tendance baissière avec des signaux de retournement, ou shorter des actifs à forte hausse qui montrent des signaux de retournement. Mais il ne faut pas se focaliser sur les retournements de tendance (pas plus de 50%), le suivi de tendance reste la base.

Le calendrier économique est capital pour le Forex. Si on a une news, on en prendra pas de décision autour de cette news.

Travailler le Range

On peut travailler le Range sur des unités de temps courtes (M5 ou M1) mais plus l’unité de temps est longue, plus la figure est confirmée. On va chercher à payer le bas ou à chercher le Short. On peut également chercher la cassure avec Pull-back, en cherchant pour objectif du Short la hauteur du Range. Le M15 est plutôt intéressant.

On va systématiquement chercher à reporter la hauteur de la figure pour le TP.

ENCORE UNE FOIS, IL EST BON D’ATTENDRE LE PULL-BACK ET D’ACHETER SUR LE PULL-BACK., quelque soit la figure.

Le Money Management

100% de réussite n’existe pas. Sur une année, les Trades gagnant doivent représenter plus que les Trades perdants.

Le Ratio RR, Risk/Reward : pour Actions, Forex et Day Trading, RR d’au moins 1.5

Par exemple, cela signifie de positionner son Stop-Loss pour que la perte éventuelle représente la moitié ou le tiers du gain visé. Dans un canal, le SL sera positionné sous le précédent plus bas dans le canal.

Pourquoi : si on fait 100 Trades à l’année, avec 60% de réussite, on a 60 Trades gagnants et 40 perdants.

Avec un capital de 10.000€ par ex, il ne faut pas accepter plus de 1% de perte sur un Trade, soit 100€.

Si 40% de pertes, alors à l’année 4.000€ de pertes globales.

Si RR de 1.5 mini, donc 60×150 = 9000€ en gains cumulés. On finit à 5.000€ de profits.

Même si moitié seulement à cause d’erreurs, ça reste à 25% de rentabilité sur l’année.

En ayant de petites positions, on tient mieux son Money Management.

Le RR doit être positionné en fonction de l’analyse, pas en fonction du RR estimé. Ex : une action à 20€. Le SL se met à sa 16€, avec un TP à 30€. On a un bon RR.

Si on a 4.000€ de capital, 1% =40€, avec perte max du capital/perte action = taille de la position, soit 40/4=10 actions. J’achèterais donc 200 actions (20×10). Au moins, on CONNAIT LA PERTE.

Pour un RR de 2, on a une côte de 2:1. Il faut donc gagner 1 fois sur 3 pour être BE.

Exemple sur le DAX :

Entrée = 14100

SL au plus bas précédent = 13850, soit SL à -250 pts

Obj TP = 14950, soit + 850 pts

Soit RR >3

Si on a 10 000€ de capital, avec la règle des 1%, on accepte 100€ de perte, donc avec -250 pts : 100/250 = 0.40€ du point

Autre ex : Sur le DJ (micro DJ est à 0.50€ du pt), on dit que

Entrée = 31040

TP = 31280 soit 60 pts

SL = 32095 soit -55 pts

Ce n’est pas du tout rentable sur le long terme, même si a figure qui a déclenché l’opportunité. Il faudrait que je travaille à 1.50€ du pt pour respecter ma règle des 1% de perte. Donc je ne le fais pas.

L’ouverture d’un Trade doit être tout sauf spontané ou pas préparé. Ca doit toujours être le fruit d’un calcul et d’un plan.

Ex sur le Forex : EURUSD, imaginons en W, la Résistance devient Support. En D, l’ancienne Résistance devient Support aux 61.8% de Fibo, et en H4, on a la formation d’une Head&SHoulder.

On a une Résistance qui se met en place.

Entrée = 1.1890

TP = 1.2090

SL = 1.1790, juste en dessous du plus bas précédent.

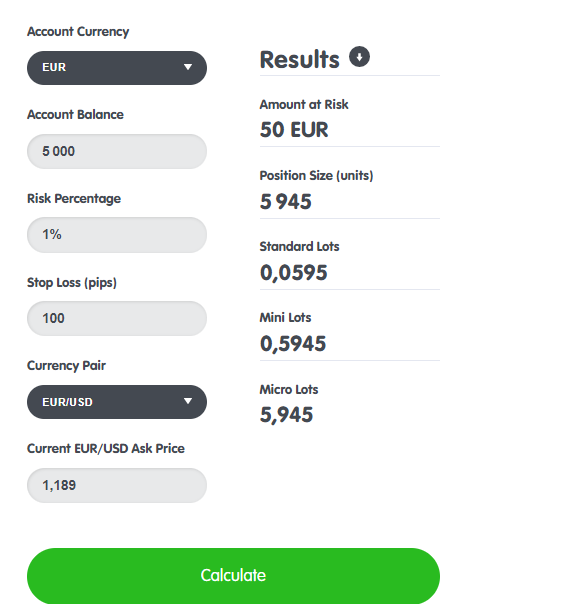

Le PIPS est la 4ème décimale? Si je perds, je perds 100 pips, et si je gagne, je gagne 200 pips. RR de 2.

Du coups j’achète combien de pips ? Si capital de 5000€, je calcule mes pips avec BabyPips.com

Méthode : les Divergences et les Vagues de Wolf

Si l’indice CAC40 est à la hausse, on va plutôt chercher des actions à l’achat, ou des actions qui n’ont pas encore rattrapé le marché haussier.

Si il est haussier mais avec signal de retournement potentiel, on va chercher des actions à la vente sur une contre-tendance, donc des Divergences baissières.

S’il est baissier, on va chercher à Shorter des titres

S’il est baissier mais avec des signaux de retournement, on va chercher des actions à l’achat en contre-tendance, donc avec des Divergences haussières.

Sur cet exemple :

C’est une divergence technique, qu’on repère en utilisant l’indicateur RSI, borné entre « 0 » et « 100 ». Au-dessus de 70, on est en « sur-achat », et en-dessous de 30, on est en « sur-vente ». Il va suivre le cours de l’actif. Ce qui est intéressant, c’est lorsqu’il y a une divergence.

On a un cours qui montre 2 « plus bas », et comme tout mouvement a une fin, une Divergence va montrer un essoufflement de tendance. Le cours montre un nouveau « plus bas ». Mais le RSI a fait un « plus bas » PLUS HAUT que le précédent. C’est un signal technique très précis qui indique une forte probabilité de retournement de tendance.

Il faut qu’il y ait plusieurs bougies si possible des figures, et que le « Bruit« , c’est à dire le point le plus haut de l’indicateur ne soit pas au-dessus des 40 (et en-dessous des 60 pour une Divergence baissière.

Et je ne RENTRE qu’à partir du moment ou le RSI casse le Bruit !

Pour se positionner, je prends Fibonacci du point le plus haut vers le plus bas de la dernière vague de Baisse, et je vais chercher 50% de Fibonacci. Je vais chercher la moitié de ce que le titre a perdu.

L’idéal est de commencer par des Divergences Daily, voire H4 maximum, car sur une durée plus courte, le Bruit est beaucoup plus important.

Ca marche à la hausse comme à la baisse.

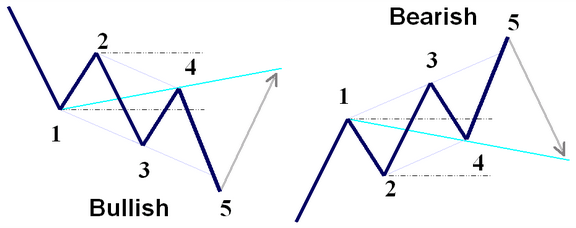

Les vagues de Wolfe

Il faut 3 points alignés à la baisse, les points 1,3 et 5. Il faut 2 points haut, 2 et 4, et le point 4 doit absolument être entre 1 et 2.

S’il y a un signal en 5 (bougies, figures, divergences, etc.), il y a 90% de probabilité de rattraper la ligne [1-4].

Sur l’action COPART INC au Nasdaq, on voit la vague de Wolfe, le 4 est bien entre le 1 et le 2, le 5 est bien en-dessous du 3, les points se touchent sur les lignes, on rentre sur le Pull-Back du RSI et on vise la zone du dernier point le plus haut qui croise la ligne [1-4]. De plus, on a un RRR de 11.66, tous les éléments sont réunis. Et l’histoire nous montre que c’est magnifique, même si on aurait du se fixer au 50% de Fibonacci

Méthode : les bulles de Bollinger

Indicateur qui dépend de l’écart type entre les cours d’ouverture et de cloture. Il y a une moyenne mobile 20 (20 dernières séances). Quand il y a de la volatilité, la courbe s’éloigne des prix.

La moyenne mobile 50 va permettre de déterminer la tendance.

Certains traders travaillent les sorties de Squezze, lorsque les bandes s’écartent sur une accélération du cours.

Concernant les BB, on peut avoir une anomalie de marché qui ouvre et ferme en dehors de la bande, sur du M15 sur le DAX par ex. Lorsque la bougies suivante réintègre la BB, on a 90% de probabilité d’aller chercher la moyenne 20 (MM20).

Le Plan de Trading

On doit s’adapter au marché, en fonction de la durée du temps qu’on peut consacrer.

Il faut scanner les opportunités et analyser. Par exemple, scan systématique avec un logiciel qui va chercher les divergences, puis analyse discrétionnaire à la main qui va valider ou pas.

Puis mise en place des listes, et on gère le bon timing. On met en place le Trade si on a tous les signes, sinon on reste en alerte.

Exemple de feuille de Trading pour se préparer :