Construire ses trades, c’est assembler des Blocs qui vont permettre de créer une construction solide.

Les paires à trader (Forex)

Les paires de devises sont corrélées en fonction des économies, des banques centrales, des politiques financières, etc. Ainsi, lorsqu’on observe un Trend sur une paire de devise, on aura le même Trend sur une autre paire de devise et un Trend inverse sur une autre paire de devises.

Sans expliquer pourquoi telle paire va influencer telle autre paire (Google peut vous aider), voici un tableau de synthèse sur les paires corrélées :

| Paire 1 : « Quand … | Paire 2 : « Alors … » | Paire 3 : « Et … » |

| EURUSD | USDJPY | EURJPY |

| GBPUSD | USDJPY | GBPJPY |

| EURJPY | USDJPY | EURUSD |

| GBPJPY | USDJPY | GBPUSD |

| EURUSD | EURJPY | USDJPY |

| EURJPY | USDJPY | EURUSD |

| GBPUSD | GBPJPY | USDJPY |

| GBPJPY | USDJPY | GBPUSD |

Comprendre les lots pour Buy ou Short :

1 lot = 10$ le pip

0.1 lot = 1$ le pip

0.01 lot = 0.10$ le pip

En 1er lieu, les Timeframes :

Pour le Trader Intraday, le LONG TERM :

– le Daily Chart (1 barre = 1 journée de trade complète) va donner un Trend pour les Trades intraday. Un trader Hourly ne doit jamais violer un Trend sur le Daily Chart. On tracera les Supports et les Resistances sur le D1

– le Hourly Chart (1 barre = 60 minutes) est le Timeframe maître pour tous les Trades intraday. Un Trade qui trouve son origine sur un 15M Chart ne doit jamais violer le Trend sur un Hourly Chart. On tracera les Trend sur le H1

Pour le Daily Trend, on utilise le Mobile Average 20 et le Mobile Average 50

Pour le Hourly Trend, on utilise le Mobile Average 20 et le Mobile Average 200

Pour le Trader Intraday et Half Day, le INTERMEDIATE TERM :

– Le 15 Minutes Chart (1 barre = 15 minutes) donne la tendance pour tous les Trades en 1,2 et 5 Minutes

– Le 5 Minute Chart (1 barre = 5 minutes) peut aider à placer un setup sur un M15

Pour le M15 Trend, on utilise le Mobile Average 20 et le Mobile Average 200

Pour le M5Trend, on utilise le Mobile Average 20 et le Mobile Average 200

Pour le Trader Scalping et pour placer les Entrées sur Intraday, le SHORT TERM :

– Le 2 Minutes Chart (1 barre = 2 minutes) donne les Entrées pour les Trades en 5 et 15 Minutes

– Le 1 Minute Chart (1 barre = 1 minutes) peut aider à placer un setup sur un M2 et M5

Pour le M2 Trend, on utilise le Mobile Average 20 et le Mobile Average 200

Pour le M1Trend, on utilise le Mobile Average 8, le Mobile Average 20 et le Mobile Average 200

En 2nd lieu, les Outils :

– Les chandeliers japonais qui expriment les mouvements du PRIX : LE PRIX EST ROI

– Les Mobiles Average (moyennes mobiles), et 200, 20 et 8 pour les périodes les plus courtes

– Les barres de volumes, qui expriment l’intérêt par la quantité de vendeurs et d’acheteurs.

Les Blocs de construction

Les bougies (ou chandeliers) nous disent ce que les autres Traders ont fait et ce qu’ils attendent durant un Timeframe.

Les bougies expriment la relation entre Offre et Demande dans un Timeframe, en relation avec les bougies précédentes.

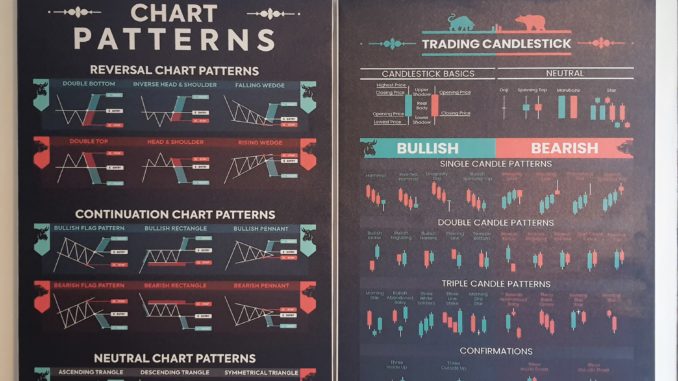

Un enchainement de bougies crée un Pattern qui nous donne la direction potentielle du Prix, c’est « le langage des bougies »

Les bougies vont exprimer la bataille qui a lieu entre les Bulls (Buy) et les Bears (Sell), et qui gagne. C’est l’élément fondamental des briques de construction.

Sur un Bottoming Tail (BT, en vert), les acheteurs ont le contrôle.

Sur un Topping Tail (TT, en rouge), les vendeurs ont le contrôle.

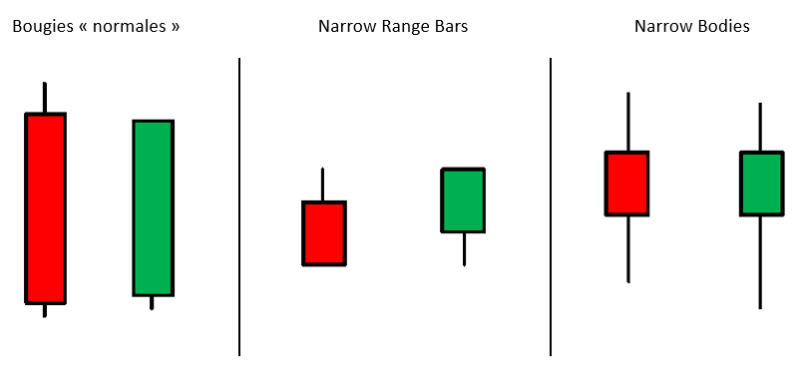

Les NARROWING RANGE BARS (NRB) : les bougies qui rétrécissent petit à petit, qu’on utilisera pour le Scalping ou les Entrées. Le message est toujours le même : le momentum ralentit !

Les NARROW BODY BARS (NBB) : les corps des bougies sont petits par rapport aux mèches. Même chose pour le message : le momentum ralentit !

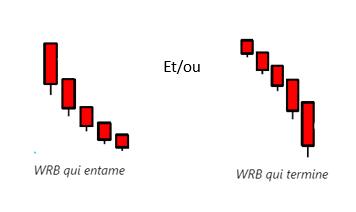

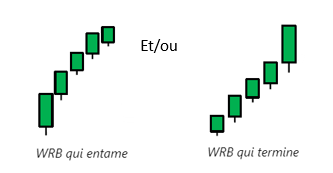

Les WIDE RANGE BARS (WRB) : lorsque le corps de la bougie est beaucoup plus grand que les précédentes bougies. Une bougie subitement beaucoup plus grande que les autres va initier un mouvement de volatilité. Une WRB après une avancée importante (quel que soit le sens) va indiquer une fin de mouvement ou au contraire un démarrage.

Un WRB qui entame un Range descendant : le Mouvement ralentit, mais la Peur n’est pas excessive.

un WRB qui termine un Range descendant : la Peur augmente

Un WRB qui entame un Range montant: le Mouvement ralentit, mais la Cupidité n’est pas excessive.

un WRB qui termine un Range montant : la Cupidité augmente

Un Range qui augmente après un mouvement de plusieurs bougies montre que la Peur ou la Cupidité augmentent et deviennent excessif : fortes chances d’un Retournement, d’une nouvelle direction

Les TOPPING TAIL BARS (TT) : ce sont les bougies pour lesquelles les prix sont montés, mais l’OFFRE a forcé les prix à cloturer en-dessous du point médian du Range. le message est toujours le même : la Distribution a eu lieu, et l’OFFRE devient excédentaire.

Les BOTTOMING TAIL BARS (BT) : ce sont les bougies pour lesquelles les prix étaient bas, mais la DEMANDE a forcé les prix à clôturer au-dessus du point médian du corps du Range. Le message est toujours le même : l’Accumulation a eu lieu, et l’OFFRE excédentaire absorbée.

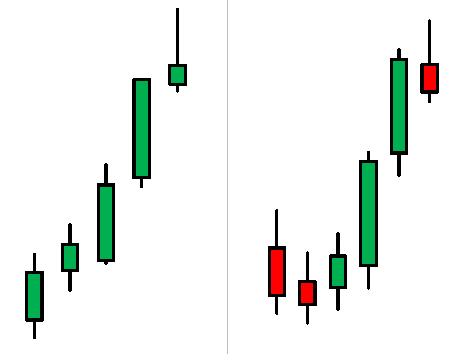

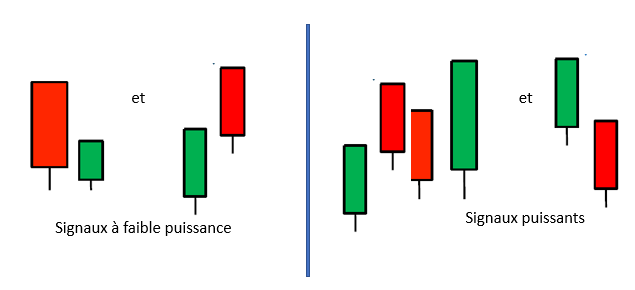

Les combinaisons à 2 bougies

Pour qu’une figure à 2 bougies soit puissante, il faut que la bougie qui inverse le mouvement soit plus importante que la bougie précédente. Plus la taille et le nombre de bougies qui marque le retracement sont importante, plus le signal est important.

Les Pivots ou Retournements

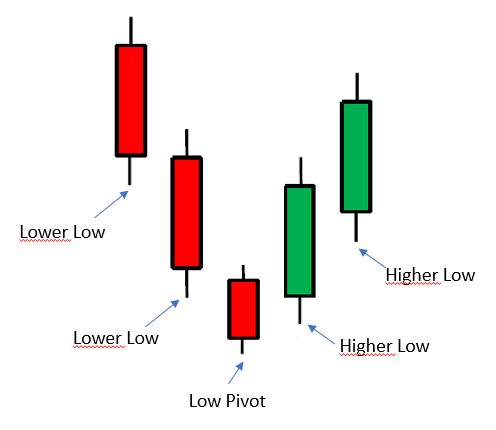

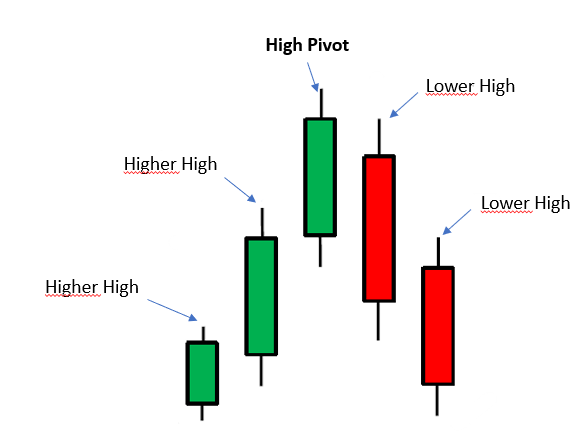

Les Pivots vont marquer un retournement de la Trend.

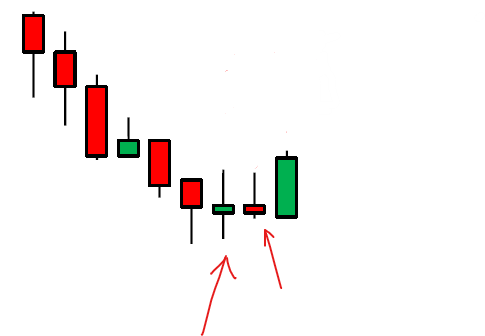

Sur un Low Pivot (en bas), on va chercher sur les bougies rouges les Lower Low, c’est à dire les mèches des prix les plus bas. Après le Pivot, on cherchera les Higher Low, c’est à dire les mèches basses des bougies vertes.

Sur un High Pivot (en haut), on va chercher sur les bougies vertes les Higher High, c’est à dire les mèches des prix les plus hauts. Après le Pivot, on cherchera les Lower High, c’est à dire les mèches hautes des bougies rouges.

Il faut chercher, de chaque côté du Pivot, les Higher Low, les Higher High, leur nombre, et surtout leur taille. Plus le V ou V inversé est profond, plus la taille des bougies après le Pivot est importante, plus le mouvement de retournement est puissant.

Un enchainement de Low Pivot, High Pivot puis Low Pivot puis de nouveau High Pivot, chacun au niveau supérieur ou inférieur au précédent va entrainer la formation d’un Trend, à la hausse comme à la baisse.

Quand les Pivots sont aux mêmes niveaux, le Trend est en fait un Range

L’importance des TREND

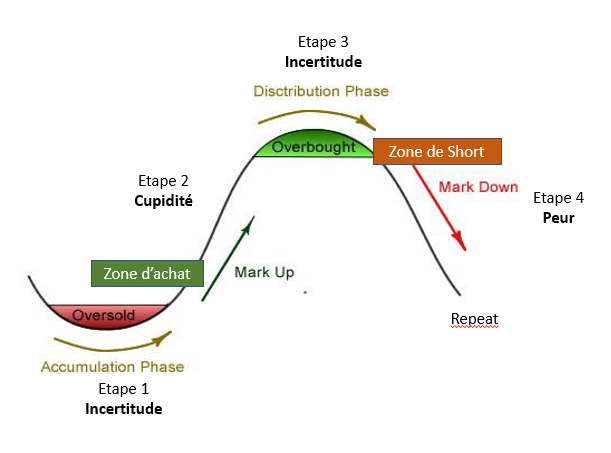

Chaque Trend est composé d’un cycle basic, comprenant un pivot, une hausse, un Retournement, une baisse et enfin un Pivot. Les TREND sont systématiquement composé de cette unité de mouvement basique, qui va se répéter encore et encore. A partir de ce cycle basic, on va pouvoir essayer de prédire la suite du mouvement pour acheter ou shorter.

Il faut alors comprendre ce cycle pour savoir comment se situer sur le Trend pour savoir comment agir, sachant que chaque partie de ce cycle va entrainer des émotions différentes. N’oublions pas le Trading, c’est 90% de psychologie et de maîtrise des émotions.

A l’étape 1 et 3, le Trader va se concentrer sur la possibilité d’Achat et de Short, concrétisé en phase 2 et 4.

– L’Etape 1 est inintéressante car les conditions de marché sont assez pauvres.

– L’Etape 2 est Bullish car la Cupidité va inciter les Traders à fair de l’argent, « Bien acheter pour maximiser les profits à la vente ». Le piège sera d’attraper l’Etape 2 à temps et de ne pas y rester plus de temps que nécessaire. C’est à cette Etape que les gains sont vraiment profitables.

– L’Etape 3 retrouve l’incertitude de conditions de marché assez pauvres, sans direction. Les Traders commencent à douter de la capacité des Acheteurs à maintenir la tendance à la hausse.

– L’Etape 4 est une période de Vente qui va s’accélérer jusqu’au retournement. C’est la période la plus dangereuse, durant laquelle aucun retard n’est permis. Ceux qui sont entrés trop tard sortiront trop tard. Et ils sortiront tous en même temps trop tard, ce qui va entrainer une chute brutale du Trend. Une fois que les retardataires sont sortis, la chute est finie.

La seule manière de perdre, c’est d’Acheter en fin d’étape 2 et de Shorter en fin d’étape 4.

Les Etape 1 sont souvent en V, les Etapes 3 peuvent être des pauses assez large et ondulantes. Mais plus la distance entre 20ma et 200ma va s’agrandir, plus l’Etape 4 va être abrupte et ne devra pas être négligée.

L’état du marché ne peut être que dans un de ces cycles, mais l’étape peut être différente selon le TimeFrame. Il faut donc systématiquement se placer pour prendre une décision d’Achat au début de l’étape 2 et de Shorter avant que l’étape 4 ne commence.

La maîtrise de ces 4 étapes correspond à 85% de l’activité du marché qui est comprise. Cela généralement suffit à générer des profits en suivant le courant 90% du temps, sachant que si un Trader souhaite contrer le marché, il ne faudra pas dépasser les 10% restants.

Les 3 directions

Le prix d’un actif ne peut connaître que 3 directions, soit monter, soit descendre, soit stagner, qui n’est finalement qu’une pause entre UpTrend et DownTrend.

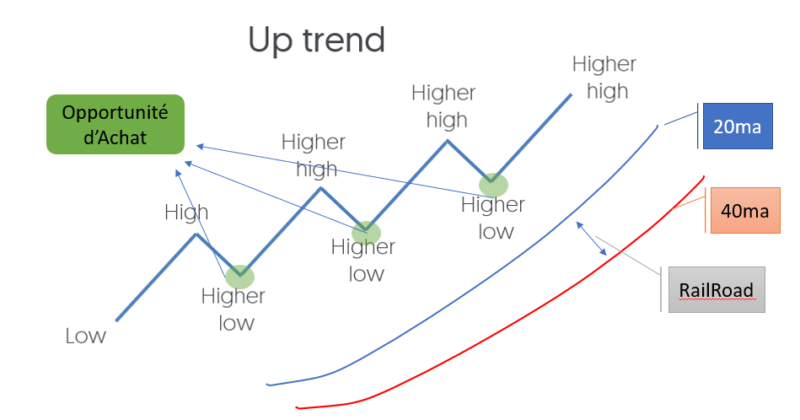

Le UpTrend (ou Etape 2)

Il faut tenir compte des Higher High et Higher Low, qui sont les Pivots du UpTrend.

Les Low Pivot seront les opportunités d’Achat, et on utilisera le RailRoad Track, qui est exprimé par la 20ma et la 40ma. On retrouve là tous les éléments définissant le UpTrend, autrement dit l’Etape 2.

Une fois que l’UpTrend est défini, il faut alors systématiquement acheter tous les PullBacks et les Breakout de l’Etape 2. En cas de TimeFrame court, le RailRoad Track sera sur du 8ma et 20ma. A partir du momenet où le RailRoad Track est régulier et harmonieux, TOUS LES PULLBACKS SONT ACHETABLES !!!

Lorsque les Pivots sont identifiés et que le RailRoad Track est « smooth » ou « even », alors TOUS les Pullbacks et les Breakouts sont achetables.

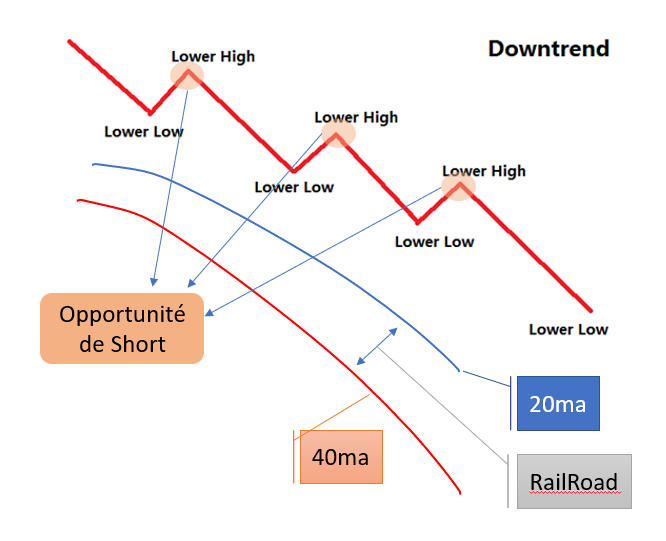

Le DownTrend (ou Etape 4)

Situation inversée avec les Lower High et les Lower Low, et toujours le RailRoad Track régulier et harmonieux. Il va falloir donc Shorter tous les Rallies (hausse soudaine) et les Breakdowns (cassure à la baisse) si le RailRoad Track est « Even ». TOUS LES RALLIES ET LES BREAKDOWN SONT SHORTABLES !!!

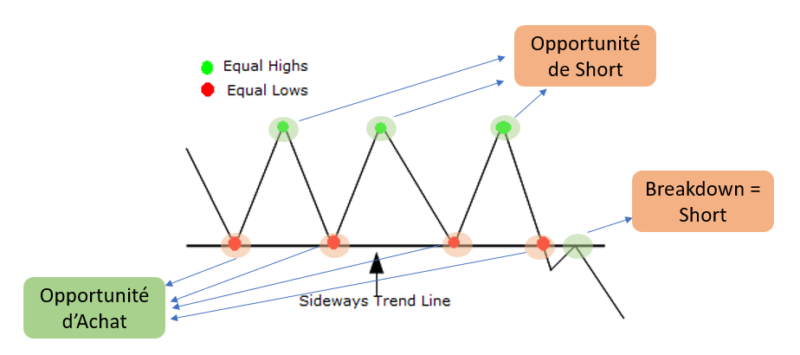

Le Sideway Trend

C’est une série de Highs et de Lows relativement égaux. Il faut alors acheter les Low Pivot (Dips) en Etape 1 et Shorter les Rallies en Etape 3.

Ne pas oublier que tous les Sideway Trend finissent soit par un Breakout, donc Etape 2 (vers le haut), soit par un Breakdown, donc Etape 4 (vers le bas). Il est sage d’attendre systématiquement un PullBack sur un Breakout ou un Breakdown.

La Pause Bullish

La Pause Bullish est le moment plutôt confus où on ne sait pas si on est à l’Etape 3, qui pourrait ensuite évoluer vers une Etape 4 qui dégueule, ou au contraire une pause de consolidation qui va démarrer vers une Etape 2. Lorsque le marché prend une « pause », cette pause est toujours sur un Sideway Trend, jamais DownTrend. Cette « Sideway Pause » est plutôt une chose positive puisqu’elle signifie que le marché se prépare à un Bullrun. Mais comment déterminer si c’est une Pause positive ou si c’est simplement un Range qui s’éternise, dans la mesure où c’est un Sideway trend ?

Il y a plusieurs signaux à observer pour déterminer si on est sur une Pause ou sur une Etape 3.

En 1er lieu, les Pause sont étroites, quand les Etapes 3 sont larges.

En 2nd lieu, les Pauses ont des petites bougies, quand les Etapes 3 ont des grandes bougies.

Ensuite, les Pauses ont de faibles volumes, quand les Etapes 3 ont de gros volumes.

Enfin, les Pauses ont une 20ma qui augmente, quand les Etapes 3 ont une 20ma plate.

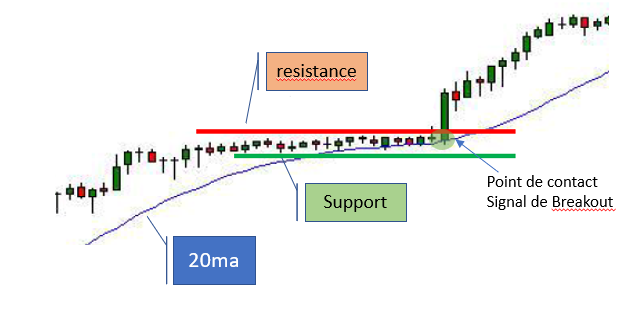

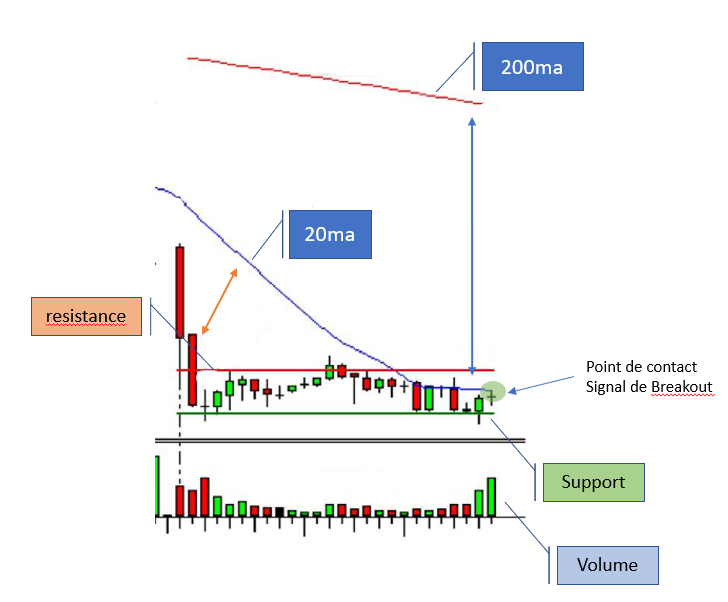

Et surtout, quand la 20ma rentre quasiment en contact avec une bougie, c’est le signal que le Breakout est en train de se mettre en place (vers le haut). Je regarde également si le RSI est au-dessus des 50, pour un signal 5 étoiles.

Si le point de contact n’est pas aussi clair, alors il est confirmé par de forts volumes. Il est également confirmé lors d’un fort mouvement de Dropdown, lorsque la courbe de 20ma s’éloigne des bougies. Cela signifie que le déclin est quasiment terminé. On s’attend alors à une forte opportunité de Breakout. Lorsque la 20ma devient plate et est assez éloignée de la 200ma, alors un Retournement est en cours, qui sera confirmé par de forts volumes. Un Breackout se prépare.

Les phases de transition

Les Transitions sont présentes entre chaque Etape. Ce sont les meilleurs moments d’opportunité. Il faut donc identifier le moment le plus approprié, le plus tôt, pour prendre les meilleurs opportunités pendant les phases de Transition.

Le Breakout

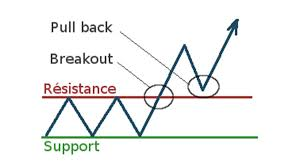

Le Breakout initial : comme on l’a vu au-dessus, le prix casse au-dessus d’une Résistance Majeure. C’est donc un Excellent point d’Achat, mais on va attendre le 1er Pullback.

Le 1er Pullback : le prix est corrigé par le marché (« Pull back »), et est ramené au 1er point de Breakout initial. C’est donc un point d’Achat assez sûr, et une seconde chance de prendre le train du Bullrun.

Le 2nd Breakout : le prix vient dépasser le Higher High précédent. C’est le point d’Achat pour les Traders Intermediate-Term, mais trop tard pour les Short-Term traders.

Il vaut mieux Acheter au Breakout Initial ou au 1er Pullback, et vendre après le 2nd Breakout.

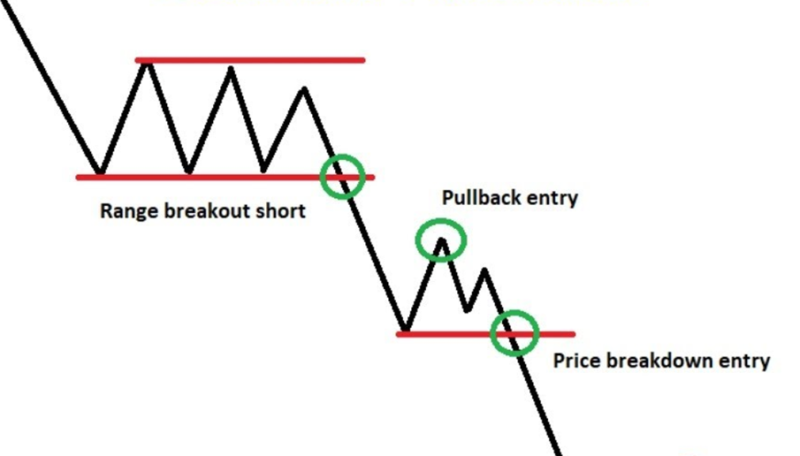

Le Breakdown

Le Breakdown initial : comme on l’a vu au-dessus, le prix casse au-dessous d’un Support Majeur. C’est donc un Excellent point de Short, mais on va attendre le 1er Pullback.

Le 1er Pullback : le prix est corrigé par le marché (« Pull back »), et est ramené au 1er point de Breakdown initial, il rebondit dessus et repart à la baisse. C’est donc un point d’Achat assez sûr, et une seconde chance de prendre le train du Shortrun.

Le 2nd Breakout : le prix vient dépasser le Lower Low précédent. C’est le point de Short pour les Traders Intermediate-Term, mais trop tard pour les Short-Term traders.

Il vaut mieux Shorter au Breakdown Initial ou au 1er Pullback, et vendre après le 2nd Breakdown ou couvrir.

Upward et Downward Trend

N’oublions pas qu’une Trend Line va nous montrer le flux des fonds concernant un actif. Une Upward Trend Line nous montre que des fonds vont entrer sur le marché, et que la meilleur opportunité est à l’Achat. Il faut alors Acheter les PullBacks

Au contraire, une Downward Trend Line va montrer que les fonds sortent du marché, et qu’il va falloir Shorter. Il faut alors Shorter les Rallies.

Enfin, les Trend Lines nous montrent assez tôt une possibilité de Retournement.

Comment tracer correctement les Trend Line ?

Pour tracer une UTL, nous allons d’abord chercher à ancrer la Trend Line. L’ancre la plus fiable est le Major Low précédent le dernier Highest High. C’est un point qui ne changera que si le marché fait un nouveau Higher Low.

Ensuite, il faut marquer le Lowest Low dans le mouvement du Trend actuel

La connexion de ces deux points suffit à créer une Upward trend Line

Pour tracer une DTL, nous allons d’abord chercher à ancrer la Trend Line. L’ancre la plus fiable est le Major Peak précédent le dernier Lowest Low. C’est un point qui ne changera que si le marché fait un nouveau lower High.

Ensuite, il faut marquer le Highest Peak dans le mouvement du Trend actuel

La connexion de ces deux points suffit à créer une Downward trend Line

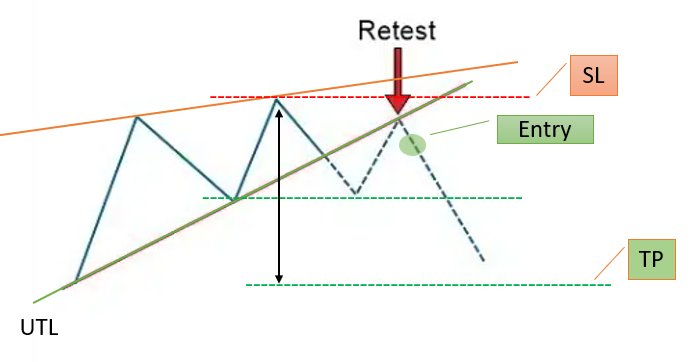

Anticiper la fin d’une UTL

C’est une transition qui annonce la fin possible d’un UTL, qu’il faut prendre comme un early warning pour se préparer à Shorter.

Initial Break : lorsque le prix vient casser la ligne d’UTL par le bas, mais attention, ce n’est pas un signal d’action, juste un early warning qu’un Retournement est possible.

Retest & Failure : A la suite du Initial Break, le prix fait un retest en direction du dernier Higher High mais échoue à l’atteindre et repart vers le bas. C’est un moment de Agressive Action, il faut Shorter dès que le prix atteint la cassure précédent le Retest (méthode du Rising Wedge).

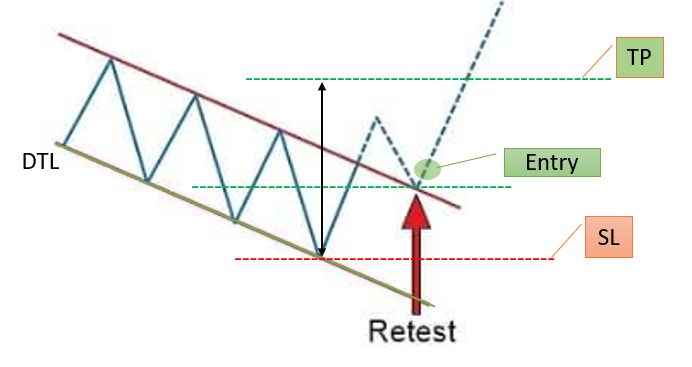

Anticiper la fin d’une DTL

C’est une transition qui annonce la fin possible d’un DTL, qu’il faut prendre comme un early warning pour se préparer à Shorter.

Initial Break : lorsque le prix vient casser la ligne de DTL par le haut, mais attention, ce n’est pas un signal d’action, juste un early warning qu’un Retournement est possible.

Retest & Failure : A la suite du Initial Break, le prix fait un retest en direction du dernier Lower Low mais échoue à l’atteindre et repart vers le haut. C’est un moment de Agressive Action, il faut Acheter avant que le prix n’atteigne la cassure précédent le Retest (méthode du Falling Wedge).

Les 7 blocs fondamentaux, les 7 évènements du marché

- UPTREND

- DOWNTREND

- SIDEWAY TREND

- BREAKOUT

- BREAKDOWN

- UPWARD TREND LINE BREAK

- DOWNWARD TREND LINE BREAK

Ce sont les blocs fondamentaux du marché, il n’y a pas d’autre action fondamentale de marché à connaître. Le reste est de la technicité approfondie

Quelques stratégies

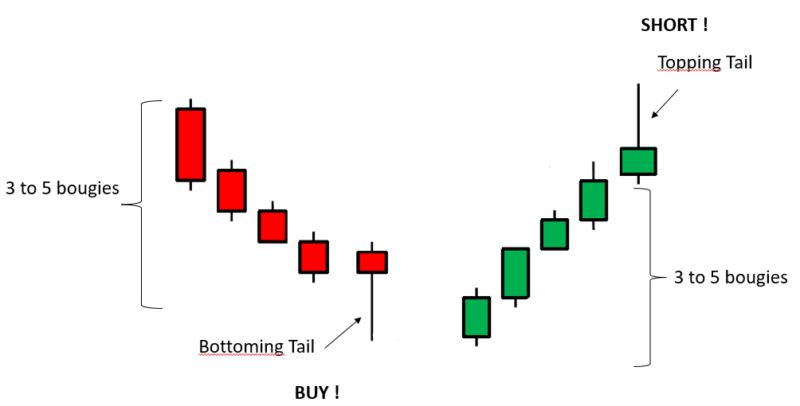

3-5 bougies terminant par un Bottoming Tail (Red-Red-Red-BT) : le pouvoir de marché passe des vendeurs aux acheteurs, c’est le moment de Buy.

3-5 bougies Rally terminant par un Topping Tail (Green-Green-Green-TT) : le pouvoir de marché passe des acheteurs aux vendeurs : time to Short !

Buy le 3-5-BT

Bien respecter les critères :

– Au moins 3 bougies rouges

– Au moins 3 Lower High sur les rouges

– Si possible 3 Lower Low sur les rouges

– un Bottoming Tail

– Buy juste au-dessus du Bottoming Tail High

– Placer le SL juste au-dessous du BT Low

– Placer le TP sur le dernier Pivot High

Pour Shorter le 3-5-TT, c’est l’image inversée, avec le SL au-dessus du TT, le Short entre au-dessous du TT, et le TP se fait au Lower Low de la combinaison.

HOC – House of Cards : le pouvoir change de camp

Un HOC Bullish signifie que les Acheteurs prennent le contrôle du marché

Un HOC Bearish signifie que les vendeurs prennent le pouvoir de marché

On va pouvoir observer un HOC lorsque qu’un 3-5 Bar va être suivi par un Narrow Range Bars ou un Narrow Bodies.

– Narrow Range Bars (NRB) = lorsque la distance entre le High et le Low est plus petite que la moyenne, mèche comprise.

– Narrow Bodies (NB) = lorsque le corps de la bougie, c’est à dire la distance entre le prix d’ouverture et le prix de fermeture est plus petit que la moyenne des bougies.

–> un 3-5 Bar Drop suivi par un NRB/NB signifie qu’un Rally est potentiellement en cours

–> un 3-5 Bar Rally suivi par un NRB/NB signifie qu’un déclin est potentiellement en cours

Les NRB/NB sont des signaux amplifiant les potentiels Retournements, surtout si le NRB/NB est de l’autre couleur. Ex : 3-5-B rouges suivi d’un NRB-NB verte.

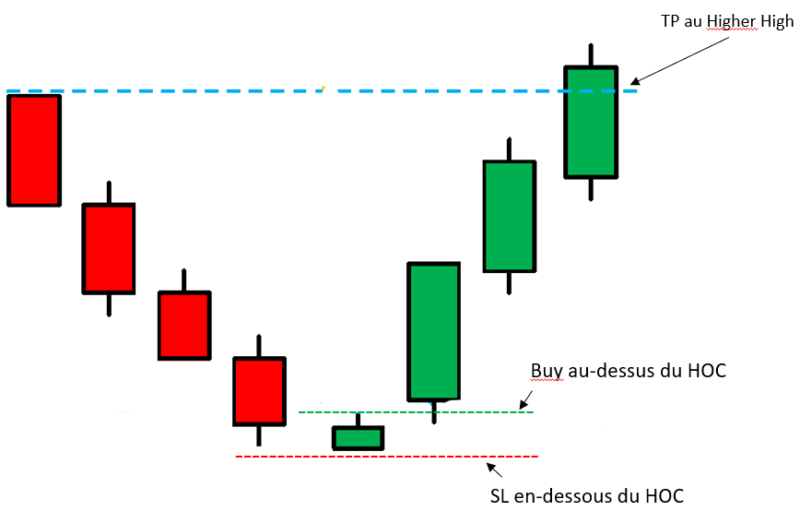

Pour un Buy sur un HOC Bullish :

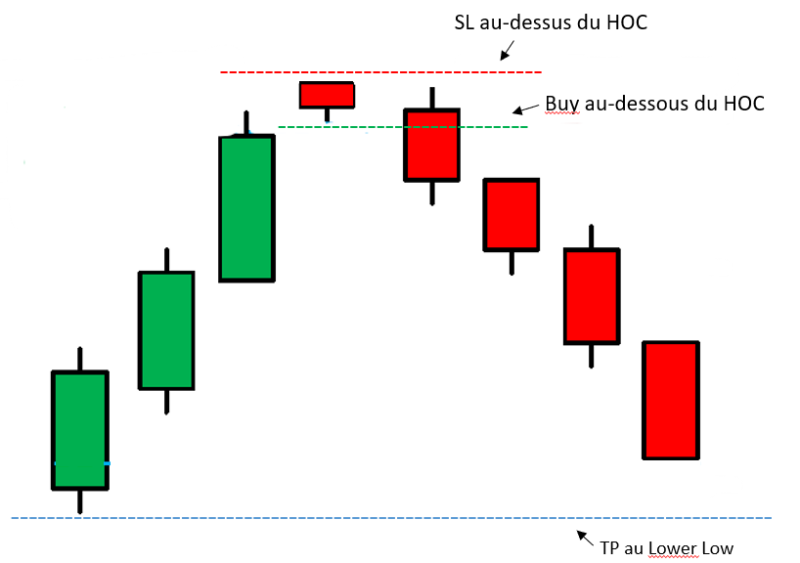

Et méthode inverse pour Shorter un HOC Bearish :

Les volumes (VAA), à associer au 3-5-B et HOC

Les volumes, et surtout les Volumes Above Average (VAA) sont intéressants puisqu’ils indiquent, après un fort mouvement Up ou Down, qu’un renversement de tendance du prix est à l’oeuvre.

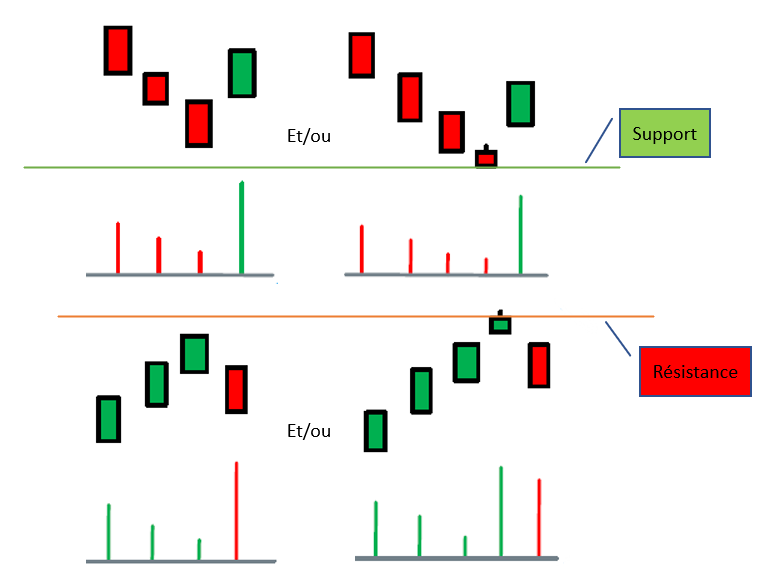

Combiné au 3-5-B ou au HOC, un VAA va nous montrer que les vendeurs ont déjà vendu ce qu’ils avaient à vendre, et le prix vient buter sur un Support, et que les acheteurs ont déjà acheté ce qu’ils avaient à acheter, en venant buter sur une Résistance. Il est important que le VAA apparaisse après un mouvement multi-bars. Le VAA va indiquer un changement de pouvoir de marché entre Acheteurs et vendeurs.

Les Supports et Résistance, version Mini