Certains placements sont fiscalisés (hors les produits défiscalisés, comme :

– Livret A, LDD, Livret Jeune, LEP)

Certains sont exonérés d’IR mais restent soumis aux Prélèvements Sociaux (PS) –> les PS sont une quasi fiscalité supplémentaire, ils constituent des taxes perçues sur les revenus du patrimoine et de placement encaissés par les personnes physiques domiciliées en France.

Sont concernés par les PS :

– les revenus fonciers;

– les plus-values de cession de valeurs mobilières;

– les rentes viagères constituées à titre onéreux;

– les plus-values immobilières;

– les revenus d’épargne logement (CEL et PEL) < 12 ans, ouverts avant 2018

– les revenus perçus via l’épargne salariale;

– les produits de placement à revenu fixe;

– les dividendes.

Sont assujettis aux PS les personnes fiscalement domiciliées en France, même si le redevable n’est pas soumis à l’IR .Les non résidents ne sont pas assujetti aux PS, sauf pour les Revenus Fonciers (RF) et les Plus-Values immobilières (PV).

Restent les placements soumis à l’IR et aux PS :

– Actions, parts sociales, obligations, CEL & PEL ouverts après 2018, Livrets bancaires, revenus fonciers, et comptes à terme (CAT).

La CSG (6.8%) est déductible uniquement pour les revenus soumis au barème, mais les PS sont retenus à la source pour les revenus exonérés d’IR ou soumis au PFL, mais aussi pour les plus-values immobilières. Les Revenus Fonciers donnent lieu à une imposition séparée.

Les dividendes et intérêts

En 2018, le gouvernement veut réorienter l’épargne vers les placements financiers, et crée le PFU.

Les dividendes ne sont pas considérés comme une rémunération, mais comme des revenus de capitaux mobiliers (actions et parts sociales). Ils peuvent être soumis à cotisations sociales quand la part distribuée aux associés (personnes physiques) excède 10 % du capital social, des primes d’émission et des sommes versées en compte courant d’associé. Les dividendes donnent lieu au paiement à la source des prélèvements sociaux, comme les intérêts des comptes courants et des comptes bloqués d’associés.

Après avoir payé l’impôt sur les sociétés (IS), l’entreprise peut affecter le solde restant de 2 manières :

– Mettre ce solde en réserve

– Le distribuer aux associés sous forme de dividendes

Les distributions de dividendes font l’objet d’un prélèvement forfaitaire unique (PFU). Il est toutefois possible de demander à la place que l’imposition soit faite au barème progressif de l’impôt sur le revenu (IR).

Le Prélèvement forfaitaire unique (PFU) ou « flat tax »

Sont exclus du champ d’application les produits d’épargne réglementés (sauf PEL et CEL) ainsi que l’épargne salariale et le PEA >5 ans

La 1ère étape :

– Application par l’établissement payeur d’un prélèvement au taux de 12.8%. S’y joutent les PS prélevés à la source au taux global de 17.2%

2ème étape :

– Imposition des revenus à l’IR au taux forfaitaire de 12.8% sur lequel s’impute le prélèvement opéré par l’établissement payeur (qui devient de facto libératoire de l’IR)

Le contribuable peut demander à bénéficier du barème au moment de la déclaration de revenus

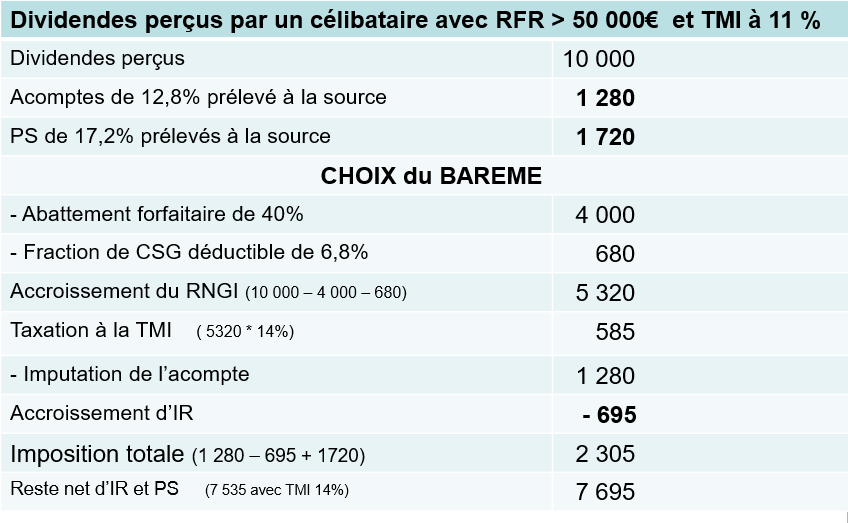

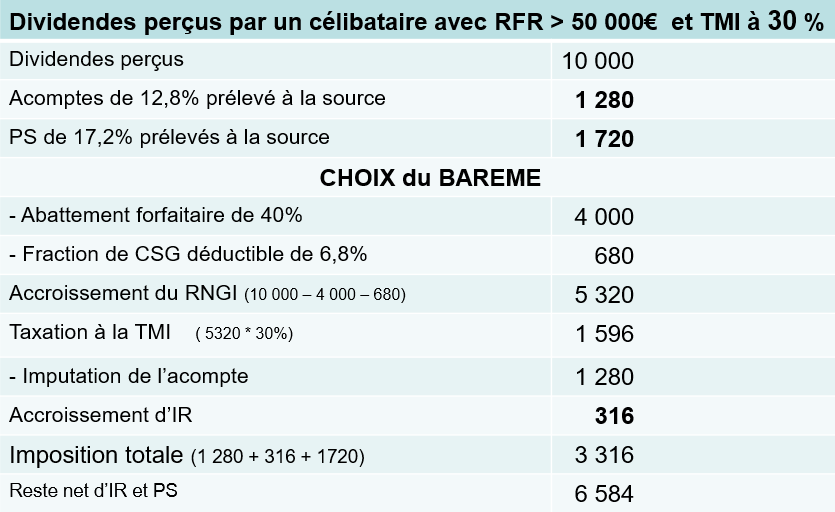

L’option pour le barème progressif permet de :

– conserver l’abattement de 40% sur les dividendes

– conserver la déductibilité de la CSG à hauteur de 6.8%

Cette option est générale, valable pour tous les revenus au PFU.

Impact pour le redevable :

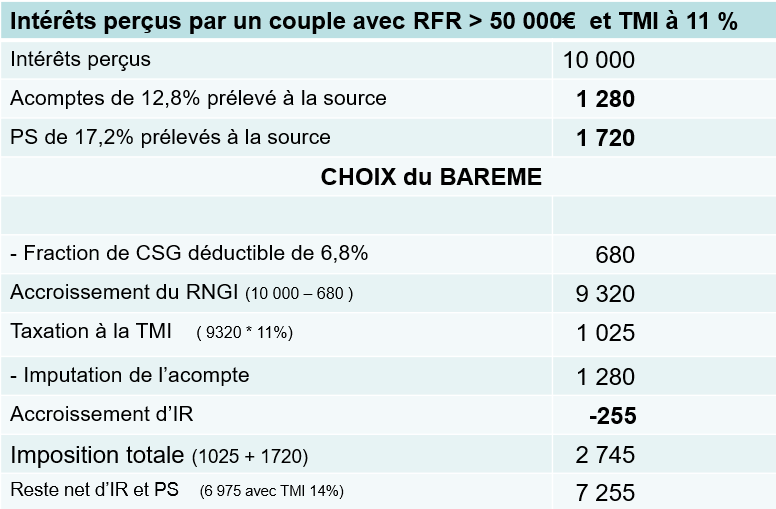

L’intérêt est indiscutable pour le contribuable non imposable, et à définir pour les contruibuables dans la tranche de 11% ou de 30% compte tenu de l’abattement possible de 40% au barème et de la déductibilité de la CSG à 6.8%

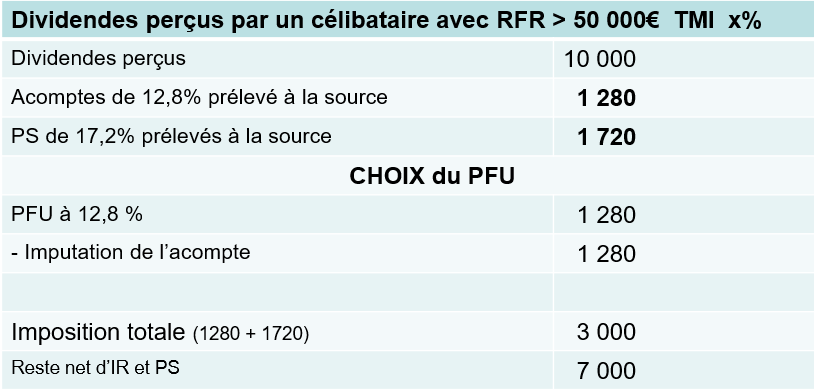

Exemple avec un RFR > 50 000€ :

Les intérêts et les dividendes sont normalement imposés dès qu’ils sont perçus, sauf si en cas d’éligibilité à la dispense d’acompte. Dans ce cas on ne supporte pas la ponction fiscale lors de la perception du revenu, mais ultérieurement, après avoir déclarés les gains à l’impôt sur le revenu.

Il est possible d’être dispensé du prélèvement forfaitaire obligatoire non libératoire de 12,8 %, acquitté au titre de l’impôt sur le revenu au moment du versement des intérêts, si le revenu fiscal de référence pour l’année N-2 était inférieur à 25 000 € pour une personne seule ou 50 000 € pour un couple (mariage ou PACS).

Il est possible d’être dispensé du prélèvement forfaitaire obligatoire non libératoire de 12,8 %, acquitté au titre de l’impôt sur le revenu au moment du versement des dividendes si le revenu fiscal de référence de l’avant-dernière année était inférieur à 50 000 € (personne seule) ou 75 000 € si vous vivez en couple (mariage ou PACS).

Il faut formuler cette demande auprès de l’établissement financier par la remise d’une attestation sur l’honneur.

La demande de dispense (RFR < à 25 000 € ou à 50 000 €) doit être réalisée avant le 30 novembre de l’année qui précède celle du versement des intérêts. Par exemple, pour les intérêts de N, la demande devra être produite auprès de l’établissement gestionnaire au plus tard le 30/11/N-1 sur la base du revenu fiscal de référence de l’année N-2.

L’attestation sur l’honneur est établie sous la seule responsabilité du contribuable : l’établissement payeur des revenus n’est tenu à aucune obligation de vérification de la situation fiscale réelle de son client.

La production d’une attestation non conforme à la situation réelle du déclarant est passible d’une amende égale à 10% des prélèvements ayant fait l’objet de la dispense de prélèvement

Gestion par l’établissement payeur : les attestations sur l’honneur devront être conservées par l’établissement payeur et produite à l’administration fiscale en cas de contrôle. Si l’établissement n’a pas appliqué le prélèvement obligatoire à la source et qu’il ne peut produire l’attestation sur l’honneur, il sera sanctionné par une amende forfaitaire de 150 € par attestation non produite et par une amende complémentaire égale à 10% du montant global des prélèvements non réalisés.

Les dividendes versés aux dirigeants et aux associés font l’objet d’un rélèvement forfaitaire unique (PFU) de 30 % composé de :

– 12,8 % au titre de l’impôt sur le revenu,

– 17,2 % au titre des prélèvements sociaux.

Le PFU est prélevé par l’administration fiscale au terme de leur déclaration de revenus. Il est basé sur le montant brut des revenus, sans aucune déduction au titre des frais et charges. L’abattement de 40 % sur les dividendes n’est pas applicable. Sur la déclaration de revenus, le montant des dividendes doit être indiqué dans la case 2DC.

Exonération des dividendes distribués à une société-mère (Directive européenne Mère-filles)

L’associé personne morale d’une société qui verse des dividendes peut bénéficier d’une exonération de 95 % du montant des dividendes (après imputation d’une quote-part de 5 %).

Le Prélèvement Forfaitaire Libératoire (PFL)

Le prélèvement forfaitaire libératoire (PFL) est un prélèvement fiscal qui est utilisé pour la taxation de certains produits de placement. Le prélèvement libératoire permet à un contribuable de ne pas soumettre ses revenus au barème progressif de l’impôt et de les taxer à un taux fixe. Mais pour la grande majorité des supports, c’est désormais le PFU (Prélèvement Forfaitaire Unique) qui s’applique.

Il est dit « libératoire » en ce qu’il libère le contribuable de tout impôt sur le revenu de ses placements : il est versé directement à l’administration fiscale par l’établissement ou l’organisme financier détenteur des placements. ce qui veut dire qu’une fois le PFL appliqué sur des revenus, l’impôt concernant ces sommes est réglé de manière définitive : ces sommes ne sont plus imposables.

Et il est « forfaitaire » car son taux est le même pour une catégorie de produit considérée. le taux d’imposition du PFL (par exemple 7.5 %) est fixe et ne dépend pas du niveau global des revenus du contribuable, contrairement au barème progressif de IR.

Le PFL est, par ailleurs, accompagné du prélèvement à la source des cotisations sociales, et enlève la possibilité de récupérer la CSG déductible (contrairement à une imposition au barème)

Sur quel produit peut-on utiliser le PFL ?

Il n’a concerné, par le passé, que certains types de revenus comme le versement des intérêts d’un placement bancaire, le détachement d’un coupon sur une obligation ou le versement de dividendes. Le PFL n’est aujourd’hui possible que sur un nombre très restreint d’opérations :

– les gains réalisés sur les contrats d’assurance vie en cas de rachat connaissant également des taux spécifiques selon la date du rachat.

– Le PFL est de 35 % (contrats de moins de 4 ans),

– de 15 % (entre 4 et 8 ans),

– de 7,5 % (après un abattement annuel de 4 600 euros ou 9 200 euros pour un couple) au-delà de 8 ans.

PFU et PFL se ressemblent, avec un principe de taux d’imposition fixe.

Mais :

– le PFU n’est pas optionnel, il sera automatiquement appliqué par l’intermédiaire financier

– le PFU n’est pas irrévocable, il est possible d’opter, lors de la déclaration d’impôts, de passer au barème progressif. Les prélèvements sont restitués et les revenus intégrés dans le revenu imposable.

A l’occasion du versement des revenus des produits d’une assurance-vie dans le cadre d’un rachat et en fonction de la durée de détention du contrat, le choix du PFL peut être demandé à l’intermédiaire financier AVANT l’opération qui va générer les revenus. Par contre, le choix du PFL est irrévocable, par de retour en arrière à la déclaration d’impôts.

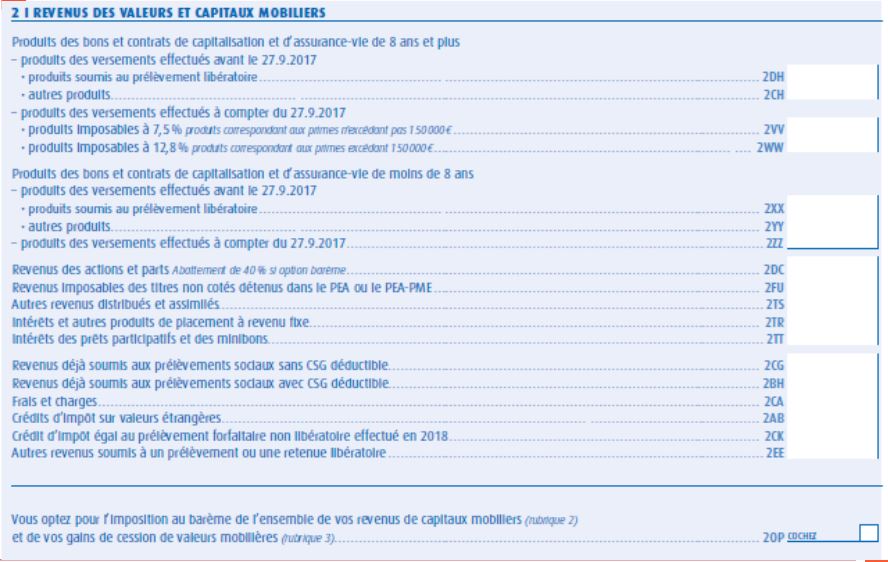

La déclaration se fera toujours en partie 2 – les revenus de valeurs et capitaux mobiliers

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.