Le régime s’applique aux particuliers et sociétés de l’article 8, aux

cessions à titre onéreux.

– Les plus values sont aujourd’hui calculées par les notaires qui ont la

charge de la perception de l’impôt (sauf parts de SCPI…)

Les principaux cas d’exonération :

– La résidence principale

– Logement autre que la RP, (double condition) ;

– ne pas avoir été propriétaire de sa Résidence Principale dans les 4 années qui précèdent la cession et

– remploi dans l’acquisition ou la construction d’une RP (dans

un délai de 24 mois).

– Immeuble d’une valeur inférieure ou égale à 15 000 € (par bien et par personne selon sa quote-part). Plusieurs exonérations possibles par an (hors SCPI)

– Retraités ou invalides de condition modeste : exonération générale sur plus values immobilières

– revenu fiscal de référence inférieur au seuil d’exonération de la Taxe Foncière + non assujetti à l’IFI

– Personnes âgées (ou adultes handicapés) hébergées en maison de retraite (ou foyer d’accueil) qui cèdent leur ancienne résidence principale

– Revenu Fiscal de Référence < seuil exonération de la Taxe Foncière +

– non assujetti à l’IFI +

– bien resté inoccupé +

– vente dans les deux ans qui suivent l’entrée en maison de retraite (ou foyer)

– Expropriation pour cause d’utilité publique si remploi de l’indemnité dans une acquisition immobilière dans un délai de 12 mois

– Immeuble sinistré : l’indemnité d’assurance n’est pas prise en compte dans le calcul de la plus value

– La plus value de cession par un non résident (résident UE, Islande, Norvège, Lichtenstein) d’un seul immeuble bâti depuis le 01/01/2104 est exonérée jusqu’à 150 000 € net de plus value sous trois conditions :

– Avoir résidé en France 2 années de manière continue avant la cession

– Vente du bien réalisée au plus tard le 31/12 de la 10ème année suivant celle du départ ou bien à la libre disposition du cédant au moins depuis le 1er janvier de l’année qui précède celle de la cession

– Ne pas avoir déjà bénéficié de cette exo depuis le 01/01/2006

– La Plus value de cession d’un expatrié de sa Résidence Principale en France avant le 31/12 de l’année qui suit son départ a condition qu’elle soit restée à sa libre disposition tout ce temps.

– Les partage d’indivision conjugale ou de succession ne sont pas considérées comme des ventes et donc ne sont pas imposables en tant que telles.

– Pour certains remembrements ruraux ou urbains la plus value d’échange est exonérée temporairement (taxation reportée)

– Immeuble destiné au logement social : ventes réalisées entre le 01/01/2014 et le 31/12/2022, au profit d’un organisme HLM ….

Calculs

Calcul : Prix de cession – prix d’acquisition

– Prix de cession = prix réel + charges – frais

– Prix d’acquisition = prix réel + charges réelles (acquisition et travaux)

+ 7,5 % frais d’acquisition forfaitaires

+ 15% forfaitaires pour travaux si détention > 5ans

ou Frais payés lors d’une acquisition à titre gratuit (droits de successions afférent au bien)

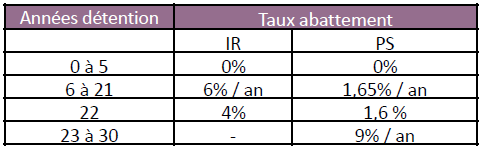

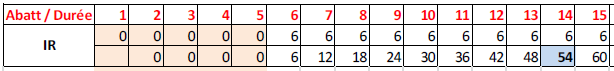

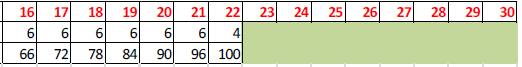

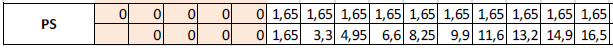

- Taxation à taux forfaitaire : 36,2% (19% + 17,2% y/c non résidents)

(Marchands de biens : imposition aux BIC)

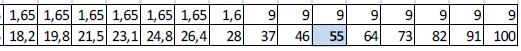

Plus values immobilières : la taxe additionnelle

L’objet de cette taxe concerne les plus-values immobilières d’un montant supérieur à 50 000 €

– S’applique aux cessions de tous biens immobiliers (inclus sociétés à prépondérance immobilière), sauf aux cessions de terrains à bâtir

– Cette taxe ne s’applique que sur les plus values imposables (–> cession RP, bien détenu > 30 ans, cession par une personne retraité ou invalide de condition modeste sont non concernés)

– Entrée en vigueur : cessions intervenues depuis le 01/01/2013

– Elle s’ajoute à la taxation à 19% (majorée des prélèvements sociaux à 17,2%)

– Elle s’applique par cédant et non par bien

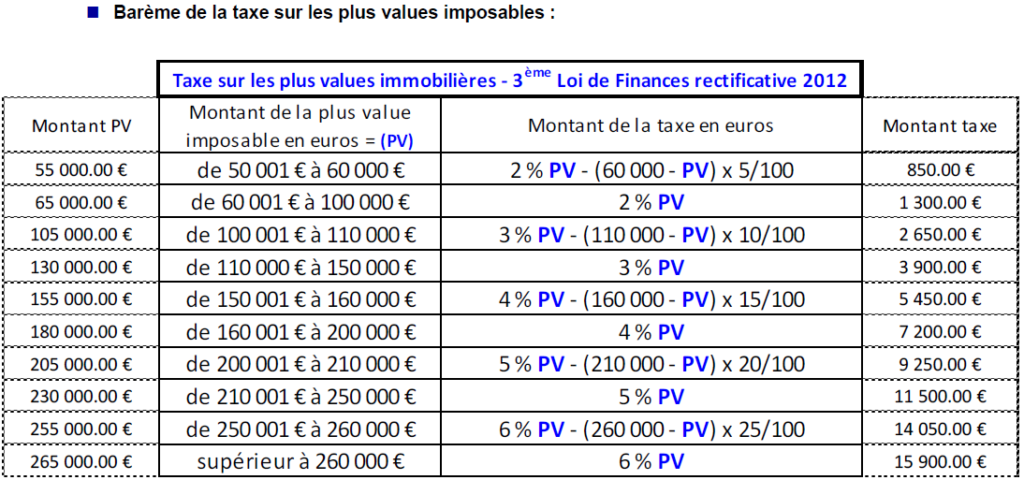

Les montant et conditions d’application de cette taxe :

– Un barème est établi de 2 à 6%

– La taxe s’applique sur un montant de PV nette imposable (donc après abattements) > à 50 000 €

– Le taxe s’applique sur la totalité de la plus value dès lors que ce seuil est franchi

– L’effet de seuil est atténué par un barème dont le taux varie en fonction du montant de la PV imposable

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.