QUELS TRAVAUX PUIS-JE DÉDUIRE DE MES REVENUS FONCIERS ?

Si vous donnez en location nue un bien à usage d’habitation et que vous relevez ou avez opté pour le régime réel des revenus fonciers, vous pouvez inclure dans vos frais et charges, les travaux ci-dessous s’ils ont été payés au cours de l’année d’imposition :

- les travaux d’amélioration

- les travaux de réparation et d’entretien

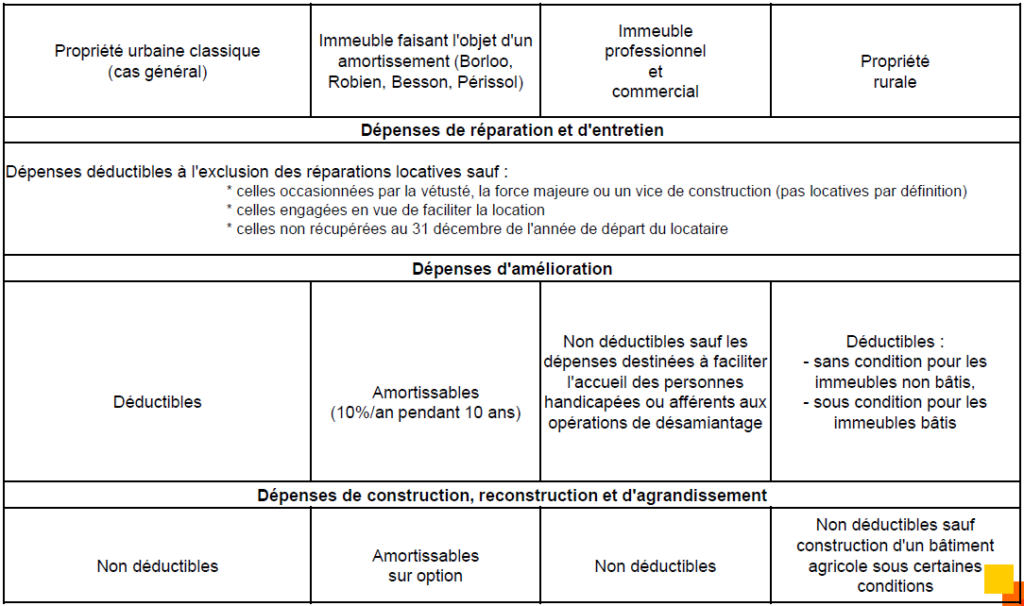

Les dépenses d’amélioration

Les dépenses d’amélioration s’entendent, de manière générale, de celles qui ont pour objet d’apporter à un immeuble un équipement ou un élément de confort nouveau ou mieux adapté aux conditions modernes de vie, sans modifier cependant la structure de cet immeuble.

L’installation initiale ou le remplacement par un équipement mieux adapté aux conditions modernes de vie sont considérés comme répondant aux conditions énoncées ci-dessus. On peut citer, par exemple, l’installation ou le remplacement du chauffage central, d’une salle d’eau, d’une cuisine, du tout-à-l’égout, d’un ascenseur ou d’une antenne collective de télévision.

Attention : les dépenses d’amélioration réalisées dans un local à usage professionnel ou commercial ne sont pas déductibles à l’exception de celles destinées à faciliter l’accueil des personnes handicapées ou destinées à protéger les locaux de l’amiante.

Les dépenses de réparation et d’entretien

Les dépenses de réparation et d’entretien s’entendent de celles qui correspondent à des travaux ayant pour objet de maintenir ou de remettre un immeuble en bon état et d’en permettre un usage normal, conforme à sa destination, sans en modifier la consistance, l’agencement ou l’équipement initial.

Les dépenses d’entretien s’apparentent généralement aux dépenses de maintien en l’état de l’immeuble et les dépenses de réparation à celles dépassant les opérations courantes d’entretien et qui consistent en la remise en état, la réfection ou le remplacement d’équipements essentiels pour maintenir l’immeuble en mesure d’être utilisé conformément à sa destination.

Certaines dépenses d’entretien et de réparation peuvent être à la charge des seuls locataires. Il peut en être ainsi y compris pour des charges de copropriété. Celles-ci ne sont, en principe, pas déductibles de vos loyers même si vous n’en demandez pas le remboursement à votre locataire.

Les dépenses locatives de réparation et d’entretien s’entendent de celles qui incombent au locataire par application de l’article 1754 du code civil. Le décret n° 87-713 du 26 août 1987 prévoit une liste indicative des charges récupérables sur le locataire.

Les dépenses de construction, reconstruction ou d’agrandissement

Les dépenses de construction, reconstruction ou d’agrandissement ne sont jamais déductibles.

Celles-ci s’entendent notamment de celles qui ont pour effet d’apporter une modification importante au gros-œuvre de locaux existants, des travaux d’aménagement interne qui par leur importance équivalent à une reconstruction ou encore de ceux qui ont pour effet d’accroître le volume ou la surface habitable de locaux existants.

NB : Dans le cadre du prélèvement à la source, l’impôt sur le revenu relatif à vos revenus fonciers de 2020 est prélevé à la source chaque mois via un acompte prélevé sur votre compte bancaire.

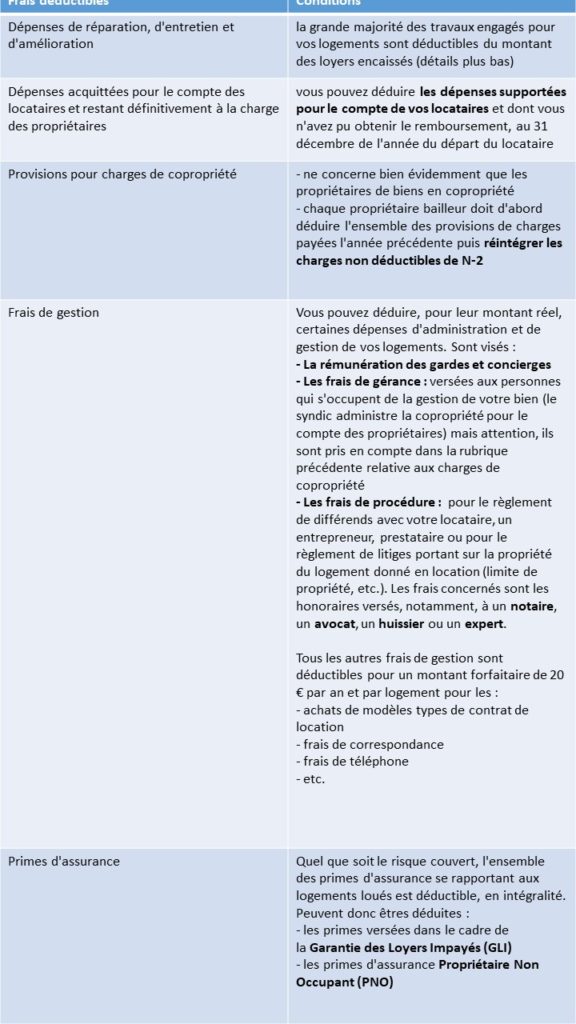

Le Bulletin Officiel des Finances Publiques-Impôts permet de déduire différentes charges afférentes à votre patrimoine immobilier pour la détermination du résultat de vos revenus fonciers. Dans ce cas, vous pouvez déduire les charges permettant de maintenir l’état général de votre bien mobilier ainsi que les frais déductibles suivants :

Conditions générales de déduction :

• Les dépenses payées au cours de l’année

• Les frais accessoires (honoraires versés aux architectes, salaires payés pour la surveillance, indemnité d’éviction versée au locataire, frais de relogement du locataire)

• Les frais correspondant au prix d’achat des matériaux pour la réalisation de travaux effectués par le propriétaire

• Les travaux financés pour partie par une subvention

• Les travaux réalisés sur des parties communes de copropriété.

Dépenses de réparation, d’entretien et d’amélioration :

– changement des fenêtres ou des volets,

– isolation thermique du bâtiment,

– installation d’une cuisine équipée,

– ajout d’un digicode ou d’un élément de sécurité,

– installation d’équipements pour personnes handicapées

– ou un changement du système d’évacuation des eaux usées.

Dépenses acquittées pour le compte des locataires et restant définitivement à la charge des propriétaires

Provisions pour charges de copropriété.

Frais de gestion :

– la rémunération des gardes et concierges ;

– les frais de gérance ;

– les frais de procédure.

Prime d’assurance :

– les primes versées dans le cadre de la garantie des loyers impayés (GLI) ;

– les primes d’assurance « propriétaire non occupant » (PNO).

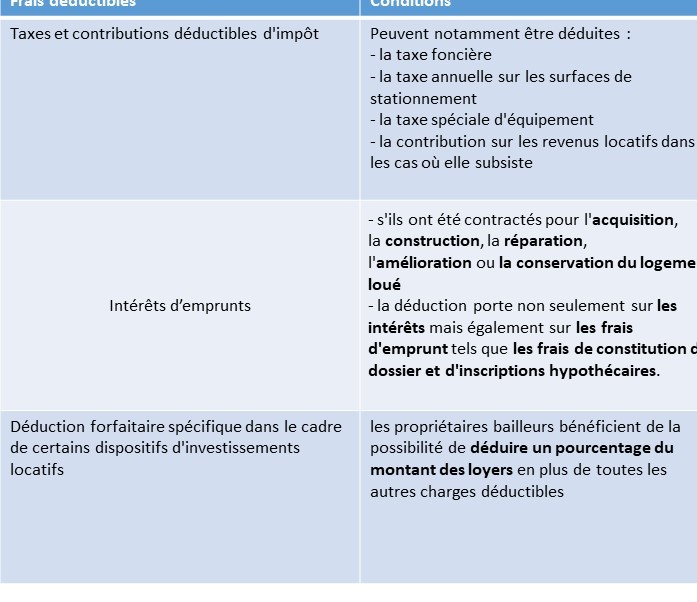

Taxes et contributions déductibles d’impôt :

– la taxe foncière,

– la taxe spéciale d’équipement,

– la taxe annuelle sur les surfaces de stationnement,

– la contribution sur les revenus locatifs.

Intérêts d’emprunts

Intérêts déductibles

s’ils se rapportent à un emprunt contracté pour

la conservation,

l’acquisition,

la construction,

la réparation ou l’amélioration d’ immeubles loués ou destinés à la location.

Rétro financement

Absence de location

Location de son ancienne RP

Indemnité d’éviction

Cas particuliers

Emprunts substitutifs : permettent de rembourser l’emprunt d’origine au moyen d’un nouvel emprunt.

Mention expresse dans le nouveau crédit.

Montant des nouveaux intérêts < intérêts ancien échéancier

Frais d’emprunt

–> Frais de dossier, d’inscription hypothécaire, sommes versées aux organismes de cautionnement, frais de mainlevée, agios ou commissions de banque, primes afférentes à un contrat d’assurance vie ou d’assurance décès.

Qui peut déduire les intérêts ?

Les propriétaires d’immeubles en direct ou par le biais de SCI

SCI : emprunt contracté par un associé

– ok pour acquérir les parts de SCI

– ok pour faire un apport à la SCI

– ok pour acquérir des parts d’anciens associés

SCI : emprunt fait par la SCI

– ok sur leur quota part de l’emprunt fait par la SCI pour construire ou acquérir

– non pour racheter des parts de SCI d’un associé

Déduction forfaitaire spécifique dans le cadre de certains dispositifs d’investissements locatifs

Les dépenses doivent obligatoirement découler d’un bien vous apportant un revenu foncier avec comme cadre légal, un contrat de location avec une tierce partie. Vous pouvez déduire de vos revenus fonciers concernant les dépenses réalisées pour un logement encore vacant s’il a vocation à être loué dans un avenir proche.

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.