La titrisation est une technique financière qui consiste classiquement à transférer à des investisseurs des actifs financiers tels que des créances (par exemple des factures émises non soldées, ou des prêts en cours), en transformant ces créances, par le passage à travers une société ad hoc, en titres financiers émis sur le marché des capitaux. La titrisation d’actifs est un mécanisme consistant à convertir des actifs illiquides en actifs liquides et négociables.

Un exemple, lorsque Renault octroie un crédit à ses clients qui achètent une voiture, Renault va ensuite titriser cette créance sous forme d’obligation, dont Renault paiera les intérêts lorsque les clients paieront leur crédit. Renault ne sort pas d’argent pour financer l’achat des ses voitures par ses clients, ce sont les investisseurs qui achètent les obligations qui financent..

Le législateur luxembourgeois a adopté le 22 mars 2004 une loi régissant spécifiquement cette matière. Cette loi connaît un énorme succès en Europe notamment parce que ses sociétés peuvent être divisées en compartiments.

Il s’agit de ce que les anglais appellent un « Special Vehicle Purpose » (S.V.P) et les français un « Fonds Commun de Créance » (FCC). C’est une structure fondée en 2004 sur le concept de Fiducie.

En Droit français, la titrisation est une « Technique substituant à des formules de crédit bancaire des formules de titres négociables ou de contrats portant sur ces titres, émis dans le public soit par création d’instruments financiers (par exemple billets de trésorerie), soit par transformation d’un crédit en emprunt obligataire (par exemple crédit hypothécaire transformé en obligations hypothécaires), soit par transformation en parts d’organismes de placement en valeurs mobilières (O.P.C.V.M.) créés spécialement à cet effet (fonds commun de créances – F.C.C.)« . Arrêté du 11 janvier 1990 relatif à la terminologie économique et financière.

En Droit Luxembourgeois, « La «titrisation», au sens de la présente loi, est l’opération par laquelle un organisme de titrisation acquiert ou assume, directement ou par l’intermédiaire d’un autre organisme, les risques liés à des créances, à d’autres biens, ou à des engagements assumés par des tiers ou inhérents à tout ou partie des activités réalisées par des tiers en émettant des valeurs mobilières dont la valeur ou le rendement dépendent de ces risques. » Ce qui signifie que depuis 2004, toute entreprise, particulier ou institution peut titriser tous types d’actifs, risques, revenus, activités, via un SPV (ou VT, Véhicule de Titrisation) dédié. La loi ne prévoit aucune restriction quant aux types d’actifs susceptibles d’être titrisés. En conséquence, toutes les classes d’actifs générant des flux de trésorerie peuvent être titrisées, en ce compris des créances, prêts hypothécaires, biens immobiliers, droits de propriété intellectuelle, etc.

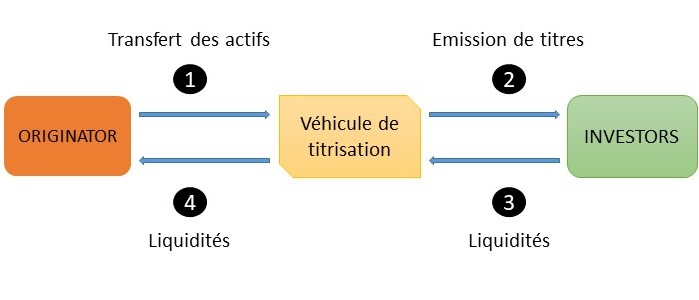

Le Mécanisme

La Titrisation permet à une personne physique ou morale (appelée « l’Originator ») de transférer tout ou partie de ses actifs à un organisme de titrisation constitué au Luxembourg, afin de ne plus supporter les risques liés à leur gestion ou leur détention. Le transfert est financé par l’émission de valeurs mobilières dont la valeur ou le rendement dépendent des risques eux-mêmes.

Les avantages pour l’Originator :

– les produits de titrisation (placements obligataires par ex) constituent une nouvelle source de liquidité alors que les créances/risques titrisés sont extraits du bilan de l’Originator. Cette nouvelle trésorerie disponible évite à l’Originator de faire appel au crédit ou aux actionnaires et lui permet de financer de nouveaux projets ou rembourser ses dettes

– si les créances titrisés ont un rating meilleur que celui de l’Originator, le coût du financement, c’est à dire les intérêts versés aux souscripteurs du placement obligataire, sera inférieur à celui que l’Originator aurait du supporter s’il avait eu lui-même recours au crédit (bancaire par ex.). Généralement, l’Originator ne va titriser que ces meilleurs actifs pour obtenir une bonne notation et un crédit moins cher.

Ce qu’on peut titriser

–> les créances commerciales, les prêts hypothécaires, les comptes courants, les actions, les emprunts obligataires, les actifs financiers, les immeubles;

–> les droits de propriété intellectuelle, les brevets, les know-how, les projets immobiliers

–> Toutes activités ayant une valeur certaine et raisonnable

–> toutes activités devant générer un revenu futur

Ces actifs ou risques sont représentés par des titres (actions, obligations, certificats) nominatifs ou au porteur représentant les revenus ou les flux générés.

Le financement

Le financement des opérations se fait par l’émission d’actions, d’obligations, ou tout autre types de titres. Des investisseurs financent l’organisme de titrisation qui émet ces titres, et supportent les risques relatifs aux actifs détenus par l’organisme.

Contrairement aux SOPARFI, l’organisme de titrisation peut s’endetter à volonté sans immobiliser un capital minimum.

De plus, un SPV luxembourgeois peut acquérir un actif pour le compte d’un tiers investisseur qui lui octroie un crédit pour financer cette acquisition et reçoit un titre qui représente cet actif.

Les revenus perçus par le SPV luxembourgeois constituent des profits pour celui-ci tandis que tout ce que le SPV reverse à l’investisseur (personne physique) constitue une charge.

Au Luxembourg, les revenus reversés à l’investisseur sont considérés comme « intérêts » et ne sont pas assujettis à retenue à la source.

Les formes juridiques

L’organisme de titrisation, le SPV, peut prendre la forme :

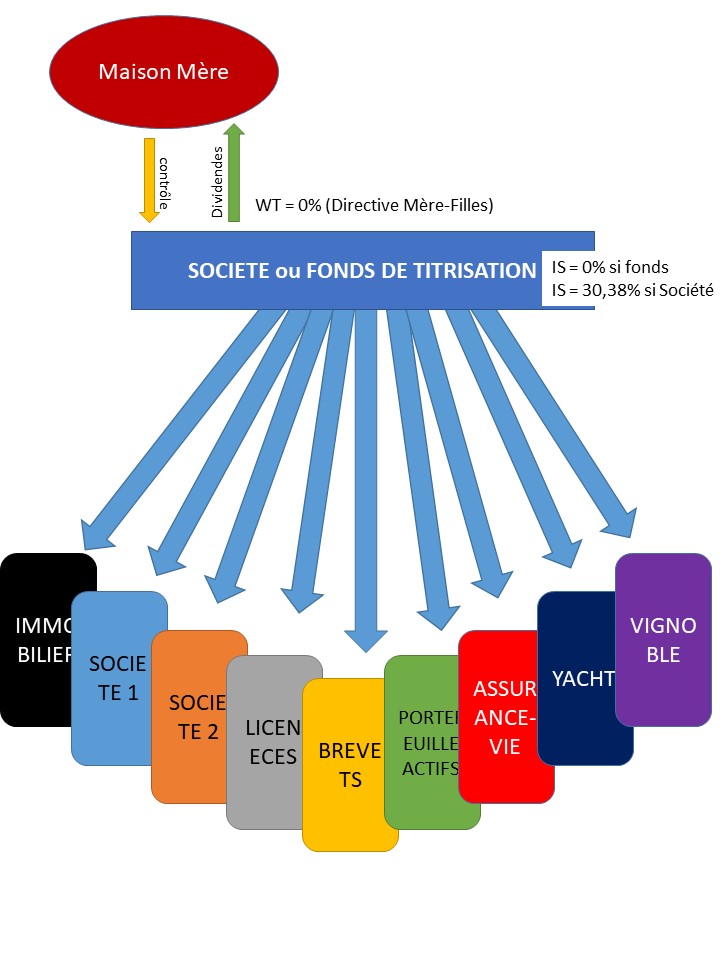

– d’une société de titrisation : SA, SARL, Société coopérative, dont le captal varie entre €12 500 et €31 000. C’est une personne morale.

– d’un fonds de titrisation : sous forme d’indivision ou d’un patrimoine fiduciaire. Cette forme n’a pas de personnalité juridique.

L’organisme de titrisation est divisé en compartiments, disposant chacun d’un patrimoine distinct et indépendant des autres compartiments ainsi que du patrimoine des investisseurs.

Les effets

Cette structure offre aux investisseurs un niveau très élevé de protection juridique.

– Bankruptcy-remoteness : protection contre les recours des créanciers de l’Originator.

Le patrimoine du SPV (société ou fonds) étant indépendant de celui de l’Originator (le titriseur), si ce dernier fait faillite, il sera impossible pour ses créanciers de récupérer les biens qu’il a transféré à la société ou fonds de titrisation. Cela même dans le cas où le SPV s’est engagé à retransférer les biens titrisés à l’Originator dans le futur

–Limitation des recours des créanciers du SPV

Les patrimoines de la société ou du fonds étant indépendant de celui des investisseurs, la responsabilité de ces derniers, en cas d’insolvabilité du SPV, est limitée au montant de leur investissement dans le SPV.

Dans le cas où il y aurait plusieurs compartiments au sein du SPV, la responsabilité des investisseurs est limitée aux montant s de leurs investissements dans le compartiment spécifique, et non pas dans les autres compartiments. Les créanciers ne pourront être satisfaits que sur les avoirs du compartiment concerné.

C’est une exception aux fondement du Droit Civil qui veut que chaque personne ait un seul patrimoine. le SPV luxembourgeois attribue plusieurs patrimoine à une même personne (pour les société de titrisation) ou un même rapport fiduciaire (pour les fonds).

Le traitement fiscal

– Les sociétés de titrisation bénéficient du régime favorable de la Directive européenne « Sociétés Mère-Filles« , mais les fonds n’en bénéficient pas.

– Aucune taxation sur les profits réalisés par les Fonds

– TOUS les revenus de la société de titrisation (intérêts, dividendes, bénéfices, plus-values) sont taxables à l’IRC + ICC (27.75% dont 6.75% de taxe municipal à Luxembourg-Ville).-> donc éligible aux conventions de prévention de double imposition.

Alors quel intérêt d’une société de titrisation ?

Dans le cadre de la directive Mère-Filles, sont déductibles de la base imposable l’ensemble des frais relatifs à la gestion de l’activité sous-jacente : les rétributions allouées aux investisseurs (actions, obligations, certificats émis).

–> Aucune retenue à la source n’est applicable

– sur les intérêts

– sur les rétributions

– sur les royalties

– sur les dividendes payés aux porteurs des titres s’ils donnent droit à une portion du revenu.

C’est une institution incontournable, sans équivalent dans le monde.

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.