Le Gouvernement luxembourgeois a créé, par une loi de 2007, un nouvel instrument de gestion patrimoniale destiné à remplacer le Holding mythologique : LA SOCIÉTÉ DE GESTION DE PATRIMOINE FAMILIAL (SPF)

La SPF est une société réservée aux personnes physiques pour la gestion de leur patrimoine privé qui peut prendre la forme d’une SA (capital de 30 000 €) ou d’une SARL (12 000€). Une SPF au Luxembourg représente un excellent outil pour les personnes ou les familles qui veulent gérer leurs investissements dans une entreprise adressée exclusivement à l’acquisition et la gestion d’actifs financiers.

Une SPF ne peut pas avoir d’activité commerciale, ni détenir directement des immeubles ou des droits de propriété intellectuels ni gérer d’autres Sociétés. Elle est faite pour la DETENTION D’ACTIFS FINANCIERS :

– actions, obligations, parts sociales, comptes bancaires, fonds de placements, Hedge Funds, des participations dans des sociétés immobilières.

Elles ne peuvent pas être utilisées pour détenir des brevets et des marques car les droits de propriété intellectuelle sont considérés comme une activité commerciale. Elle n’est pas autorisé à proposer des prêts portant intérêt dans les sociétés qu’elle contrôle par actionnariat.

La SPF ne peut octroyer de prêts à ses filiales qu’à titre accessoire et gratuit (sans intérêt) mais il n’existe pas de ratio d’endettement maximal et la SPF peut librement emprunter auprès d’un tiers, établissement financier ou non, ainsi qu’auprès de ses associés, contre rémunération.

La SPF peut garantir les dettes de ses filiales, sans rémunération.

Les intérêts de la fiscalité de la SPF :

– Pas d’impôt sur les bénéfices au Luxembourg

-> les revenus de dividendes provenant de toute société résidente d’un Etat membre de l’UE sont exonérés d’impôts

-> les revenus de dividendes provenant de sociétés basées en dehors de l’Union Européenne, sont exemptés d’impôts pourvu qu’ils proviennent de sociétés soumises à un taux d’impôt sur le revenu supérieur ou égal à 11%

– Pas d’impôt sur la fortune

– Retenue à la source réduite sur les intérêts versés par la SPF

-> personnes physiques résidentes au Luxembourg : retenue libératoire de 10%

-> personnes physiques non résidentes : 35%

– pas de retenue à la source sur les dividendes versés par la SPF aux actionnaires

– pas de TVA

Il faut cependant noter que la SPF n’a pas accès aux conventions contre les doubles impositions, ni aux bénéfices des directives 1990 mère-fille (éliminent les obstacles fiscaux frappant les distributions des bénéfices à l’intérieur des groupes de sociétés dans l’UE en supprimant les retenues à la source sur les paiements des dividendes entre les sociétés associées d’Etats Membres différents, et en prévenant la double imposition des sociétés mères sur les bénéfices de leurs filiales.)

L’inconvénient majeur de cette forme de holding est qu’une retenue à la source sera appliquée en France lors de du versement de dividendes à une SPF, dans la mesure où les conventions fiscales ne lui sont pas applicables.

La SPF doit être considérée comme un coffre-fort

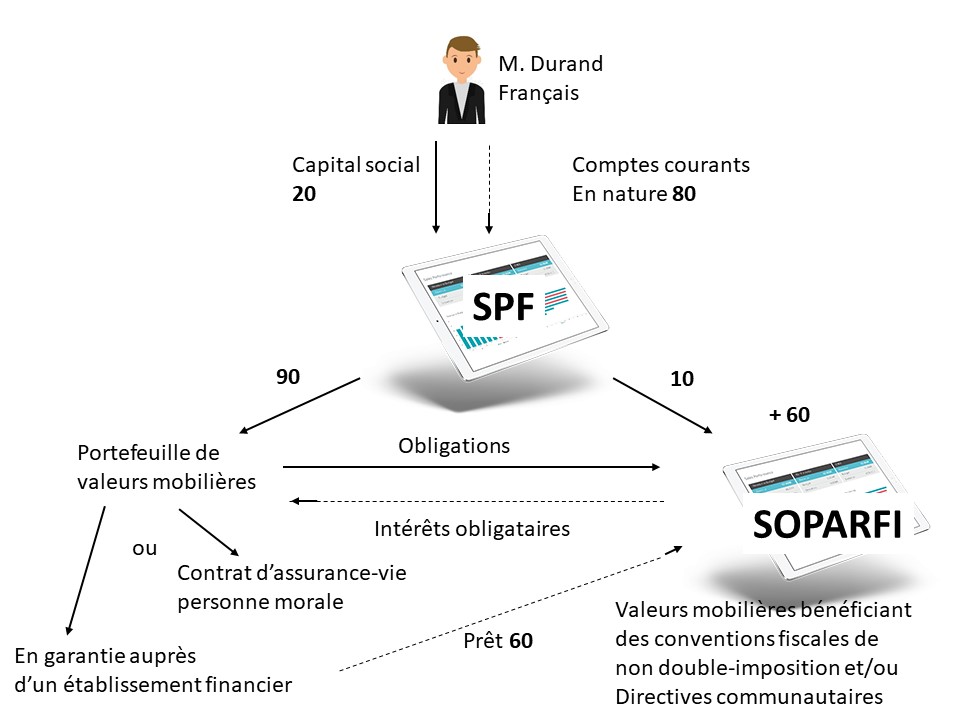

Exemple avec un cas pratique :

Monsieur DURAND, résident français, anticipe la réforme de l’ISF en IFI, et réalise des liquidités en vendant sa superbe résidence secondaire, et rachète ses contrats d’assurance-vie.

Avec ces fonds, il constitue une SPF à Luxembourg dont il est l’unique actionnaire.

En respectant le ratio dette/capital social de 1 pour 8, il transfère son portefeuille de valeurs mobilière (jusque là géré en France) à titre de prêt en nature à sa société SPF. Il peut ainsi transférer son portefeuille sans liquider ses placements, donc en limitant les frais et en évitant de potentielles moins-values.

L’ensemble des actifs est ainsi inscrit à l’actif du bilan de la SPF, partie en capital social, partie en comptes courants associés en nature.

Selon les conventions de non double-imposition, ces actifs sont répartis entre une gestion directe par la SPF et la constitution d’une filiale SOPARFI (voir article suivant).

–> l’ensemble des valuers mobilières sera géré directmeent comme trésorerie de la SPF, avec régime d’exemption fiscale

–> les participations supérieures à 10% sont apportés par la SPF en nature pour constituer une SOPARFI

Effet de levier Financier :

La SPF octroie à sa filiale SOPARFI u prêt sous forme d’emprunt obligataire, ou autre option, dépose en garantie son portefeuille de valeurs mobilières auprès d’un établissement financier luxembourgeois qui octroie un prêt à la SOPARFI, pour financer l’acquisition de nouvelles participations.

Donc pour 100 apportés à l’origine par M. DURAND, le montant investi à l’issue est de 160 :

– 90 directement gérés en valeurs mobilières comme trésorerie de la SPF

– 10 apportés par la SPF à la SOPARFI en apport en nature

– 60 prêtés par un établissement financier avec le portefeuille de la SPF en garantie (ou alors elle souscrit un contrat d’assurance-vie personne morale avec une personne physique comme assuré, et dans ce contrat est placé le portefeuille de valeurs mobilières. A ce moment, c’est le contrat qui est mis en garantie du prêt).

Le schéma final :

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.