Dans le cadre de la compétition globalisée, l’utilisation de structures étrangères est non seulement permise mais surtout nécessaire pour être compétitif. Ces structures répondent à des exigences de gestion, des nécessités de financement, et bien souvent des modalités particulières de transmission de patrimoines privés et d’entreprises.

Les structures étrangères permettent de protéger des secrets industriels et des stratégies commerciales, de protéger les personnes vulnérables (enfants mineurs, handicapés, etc.) et surtout permettent de protéger le patrimoine face aux bénéficiaires dilapidateurs dans les conflits familiaux.

D’un point de vue fiscal, les structures étrangères sont des éléments indispensables des stratégies de patrimoines personnels et professionnels, tout simplement parce que PAYER MOINS D’IMPÔTS est un DROIT et une NECESSITE. Les agents économiques s’affrontent dans l’arène internationale, et tous utilisent à leur profit les avantages fiscaux dont ils disposent. Il s’agit encore et toujours de réduire les couts et augmenter les profits, et dans la mondialisation, nombreux sont les pays qui sont partis à la conquête du contribuable HNWI.

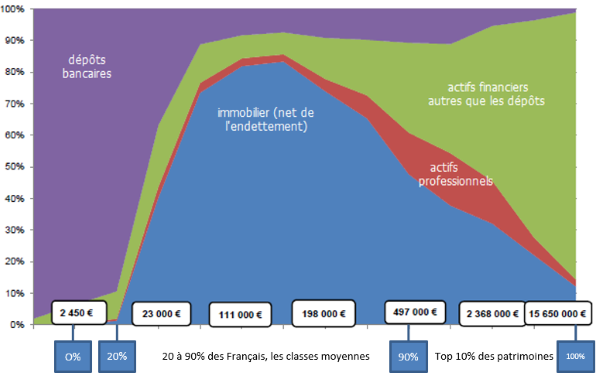

D’un point de vue successoral, les patrimoines des grandes fortunes sont internationaux, et sont très diversifiés. Autant le patrimoine foncier état privilégié dans l’histoire, autant aujourd’hui, la part de l’industriel et du financier est prépondérante.

Qu’est-ce qu’un paradis fiscal ?

C’est un état ou un territoire caractérisé par une fiscalité très avantageuse, mais surtout par un système juridique et administratif suffisamment opaque pour décourager les administrations fiscales étrangères.

Cette situation est parfaitement licite, puisque toute personne à le droit de s’établir où elle le souhaite, et tout état est libre d’appliquer les règles fiscales de son choix pour attirer les investisseurs. Là où le bât blesse, c’st lorsque le ressortissant d’un état utilise des lois plus avantageuses offertes par un état étranger.

Par exemple, la France est un paradis fiscal pour les résidents ou non-résidents fortunés qui collectionnent les œuvres d’art ou les châteaux classés, les grands crus ou les grands domaines, voire même les gérants d’OPCI (Organisme de placement collectif en immobilier).

L’OCDE a pour la première fois fait un distinguo entre les pays qui étaient transparents et ceux qui retenaient les informations. L’OCDE a ainsi dénoncé les « Etats et territoires non-coopératifs« , et ce concept a été repris par les différentes administrations fiscales qui en ont fait un élément fondamental du Droit fiscal en matière d’extranéité.

En France, l’article 238-0 A du CGI énonce : « 1. Sont considérés comme non coopératifs, à la date du 1er janvier 2010, les Etats et territoires dont la situation au regard de la transparence et de l’échange d’informations en matière fiscale a fait l’objet d’un examen par l’Organisation de coopération et de développement économiques et qui, à cette date, n’ont pas conclu avec la France une convention d’assistance administrative permettant l’échange de tout renseignement nécessaire à l’application de la législation fiscale des parties, ni signé avec au moins douze Etats ou territoires une telle convention…«

La nouvelle liste 2020 comprend les 13 juridictions suivantes : Anguilla, Bahamas, Iles Vierges Britanniques, Panama, Seychelles, Vanuatu, Fidji, Guam, Iles Vierges américaines, Oman, Samoa américaines, Samoa, Trinité et Tobago.

Par exemple, la France refuse de reconnaître l’application du régime fiscal favorable des sociétés mères-filiales lorsque les distributions sont faites par des sociétés établies dans les ETNC.

Aujourd’hui, la démocratisation et la consommation de masse ont permis au plus grand nombre de découvrir ces stratégies fiscales, et les pouvoirs publics ont du réagir pour faire respecter le sacro-saint principe d’égalité devant l’impôt. De plus, les états ont perdu leur souveraineté monétaire dans la zone euro, la souveraineté financière est mise à mal avec les transferts internationaux de capitaux, et la souveraineté fiscale est soumise au fait que les contribuables ont le choix de changer de résidence fiscale s’ils estiment la pression fiscale confiscatoire.

De fait, les Etats sont en guerre commerciale, et ils protègent leur business fiscal en tentant de s’approprier les contribuables des autres états. Colbert et les mercantilistes ne sont pas si loin. Aujourd’hui, les entreprises transnationales dominent le libre-échangisme, ils choisissent leurs fournisseurs de matières premières, ils ont accès à la main d’œuvre la moins couteuse, et ils choisissent les structures nationales les plus profitables et les moins contraignantes en matière administrative et fiscale.

Evidemment, ces puissantes entreprises transnationales créent de la classe moyenne dans les pays pauvres et détruisent de la classe moyenne dans les pays développés, mais bon, le jour où les plus riches et puissants commenceront à se préoccuper des inégalités dans le monde..

A suivre : les sociétés HOLDING

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.