Il s’agit de structures parfaitement légales qui constituent des outils d’érosion de la base d’imposition et transferts de bénéfices vers des paradis fiscaux. On y retrouve :

– des sociétés européennes pleinement imposables selon les standards communautaires

– des sociétés européennes installées dans des « paradis fiscaux européens » tels que l’Irlande, le Luxembourg, les Pays-Bas, et bénéficiant de retenues à la source réduites sur les remontées de dividendes, plus-values de cessions et autres revenus.

– des entreprises non-européennes, soucieuses de recevoir des dividendes sans avoir à subir de retenues à la source en Europe.

– des sociétés Offshores hors EU, opaques et fiscalement privilégiées.

Le principe du Sandwich repose sur une échappatoire fiscale : la plupart des pays de l’UE autorisent le paiement de redevances à d’autres pays de l’UE sans retenue à la source.

Les entreprises européennes offrent donc la possibilité à des entreprises non-européennes d’avoir accès au marché européens par l’entremise de sociétés offshore avec lesquelles les sociétés européennes établies dans des paradis fiscaux de l’Union Européenne ont conclu des traités contre les doubles impositions particulièrement avantageux.

Le sandwich est donc une porte dérobée en dehors des systèmes d’imposition des sociétés de l’Union Européenne et vers des sites offshores on imposés hors Union Européenne

Les Pays-Bas et le Royaume-Uni ont su conserver des relations étroites avec leurs anciennes possessions coloniales dans les Antilles par exemple..

Le sandwich Helveto-Néerlandais

Le canton suisse de Zoug est considéré comme le paradis fiscal le plus généreux d’Europe. Or, selon le Droit commun de Zoug, les dividendes et bénéfices sont imposés à une retenue à la source de 30%. Ce n’est donc pas officiellement un paradis fiscal.

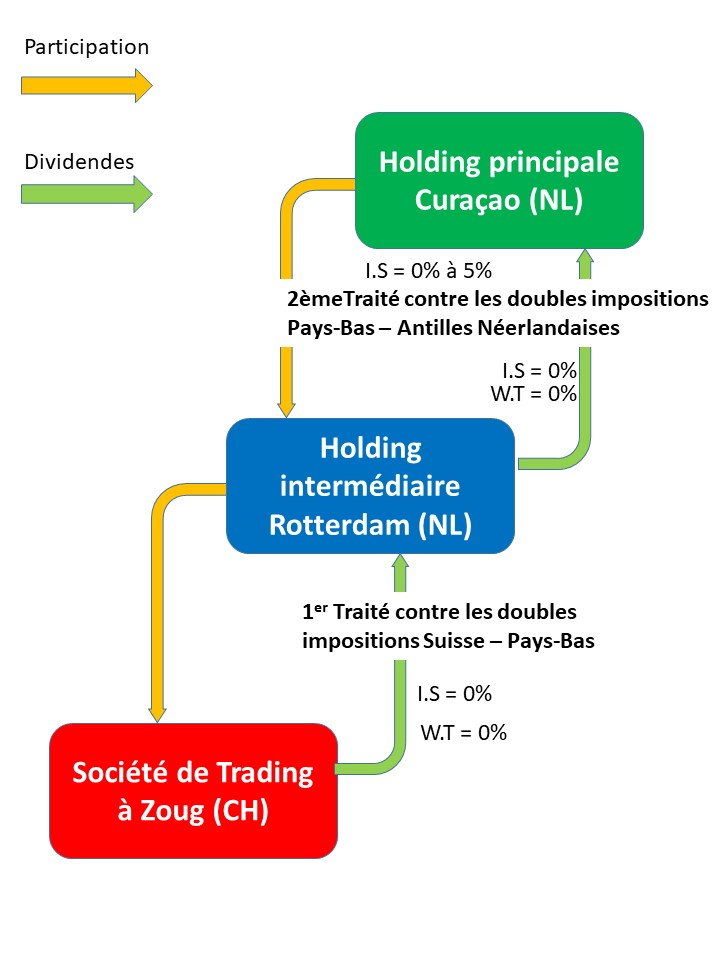

Cependant, il est possible de créer un Holding à Curaçao dans les Antilles néerlandaises, qui n’aura aucune activité commerciale mais qui contrôlera une filiale néerlandaise, elle-même propriétaire de la société enregistrée à Zoug. Théoriquement, la filiale suisse qui verse des dividendes à la société-mère néerlandaise devrait se voir imposer une retenue à la source de 30%.

MAIS, la Suisse a signé un accord contre les doubles impositions avec les Pays-Bas, qui permet au contribuable d’éviter la retenue à la source sur les dividendes versés à la société néerlandaise. En effet, la société suisse est censée payer ses impôts sur ses bénéfices aux Pays-Bas, elle peut donc les rapatrier vers les Pays-Bas sans payer d’impôt côté suisse.

Mais comme le bénéficiaire final est une holding enregistrée à Curaçao, et Curaçao est une dépendance antillaise des Pays-Bas qui a signé avec ce dernier un autre traité contre les doubles impositions, la société hollandaise pourra donc transférer ses bénéfices à Curaçao, et y payer là-bas l’imposition, qui est à un taux assez bas, entre 0 et 5% maximum.

Par ce système du Sandwich Helveto-Néerlandais, de nombreuses compagnies pétrolières défiscalisent toujours très légalement la plus grande partie de leurs bénéfices. Il suffit d’installer le système suivant :

– A Curaçao : un centre pétrolier international, la holding principale

– A Rotterdam, grand port pétrolier, une Holding intermédiaire

– A Zoug, la société de trading

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.