Les pays baltes permettent des optimisations fiscales depuis l’élargissement de l’Union européenne. Les taux d’imposition de ces pays sont « a minima », et remplacent avantageusement les structures trop connues des administrations fiscales comme les SOPARFI luxembourgeoises.

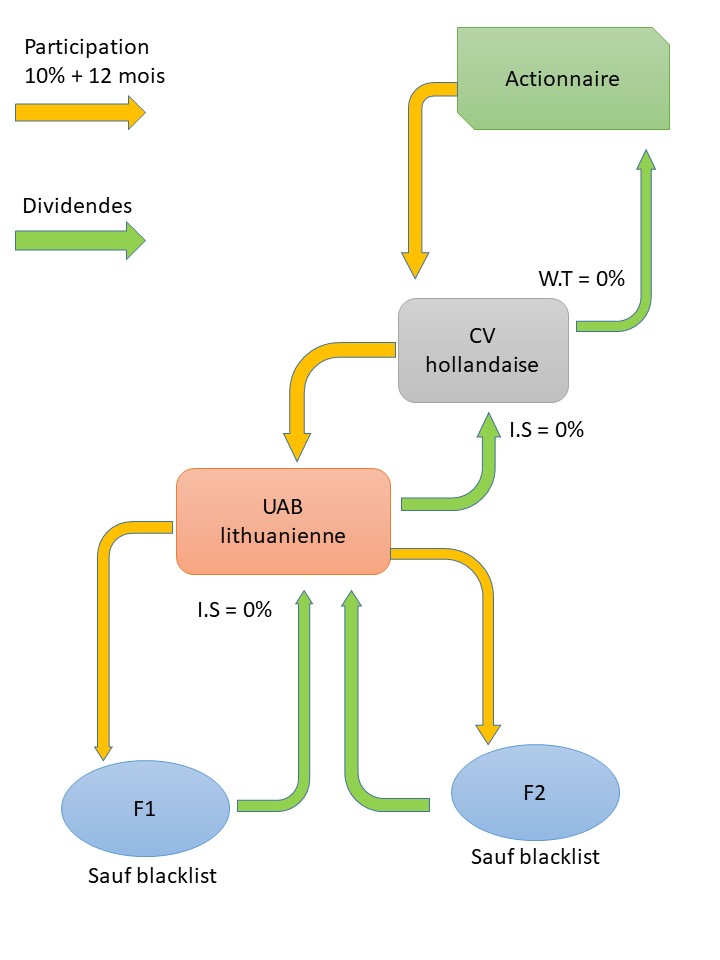

- l’exemple de la société lithuanienne permet de bénéficier du principe de la « Participation exemption ». En effet, la UAB lithuanienne bénéficie d’une « Participation exemption » intégrale sur l’impôt sur les bénéfices provenant du paiement des dividendes de source étrangère, à la condition que la UAB Lithuanienne détienne pendant 12 mois une participation de 10% au moins dans le capital de la société étrangère (hors blacklist lithuanienne des paradis fiscaux évidemment)

- Lorsque la UAB lithuanienne distribue à son tour ses bénéfices sous la forme de dividendes à une société néerlandaise de type CV, cette distribution est exempte de retenue à la source en Lituanie, à la condition que la CV néerlandaise détienne pendant au moins 12 mois une participation de 10% au moins dans le capital de la UAB lithuanienne.

- Cette CV hollandaise doit être « taxable », mais pas forcément « taxée ».

La CV hollandaise est l’équivalent d’une société en commandite, qui n’existe pas vraiment mais qui existe 🙂

Comme elle n’existe pas fiscalement en Hollande, elle ne paie pas d’impôts. Les « Panama Papers » lui ont fait du mal, aussi il y a un grand risque de changements.

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.