La nature même d’une holding fait que l’essentiel de ses bénéfices proviennent de dividendes, de plus-values de cession et d’intérêts de ses participations dans le cadre de prêts intra-groupe. En France, les avantages fiscaux sont déjà importants :

– les dividendes versés par filiale dont la holding détient au moins 10% du capital sont exonérés à 95%, soit un taux d’imposition effectif de 1.67%. Par contraste, les dividendes encaissés par une personne physique sont soumis à une imposition globale pouvant se monter jusque plus de 45%.

– Ensuite, la plus-value sur la cession des titres de la filiale, réalisée au moins deux ans après leur acquisition subit une taxation effective de 4%. En effet, depuis la loi de finances pour 2013, pour être totalement exonéré d’impôt sur la plus-value réalisée lors d’une cession d’entreprise, vous devez donc réinvestir 100 % de cette plus-value, et vous resterez redevable dans tous les cas des prélèvements sociaux. MAIS les holdings ne sont pas assujettis aux prélèvements sociaux sur les plus-values qu’elles réalisent lors de la cession des titres des sociétés dans lesquelles elles ont investies. ET sous certaines conditions, elles ne sont pas imposées sur les plus values de cessions de titres après 2 ans de détention. Ce qui signifie que la plus-value de cession, lorsqu’elle est faite par une holding, peut être totalement exonérée d’impôts :

– Dans les 2 ans suivants la cession, la holding doit réinvestir au moins la moitié du produit de cession, dans une société exerçant une activité commerciale, industrielle, artisanale, libérale, agricole ou financière, à l’exception de la gestion d’un patrimoine mobilier ou immobilier.

– Si les actions de la société dont les titres ont été apportés à la holding sont cédés après 3 ans suivant l’opération d’apport, alors il n’y a pas d’obligation de réinvestissement du produit de cession.

– Pour éviter « l’abus de droit », il faut que cette opération entre dans le cadre d’une logique de réinvestissement. C’est-à-dire qu’une fois encore, le produit de la cession de titres devra financer de nouveaux projets. L’inconvénient tient au fait que la plus-value, non fiscalisée, est bloquée dans la holding. (Décret du 22 février 2016 prévoit que pour bénéficier de ce schéma, les éléments de détermination de la plus-value doivent être portées sur la déclaration annexe n° 2074 et la plus-value doit être déclarée sur la déclaration d’ensemble des revenus n° 2042.)

La fiscalité applicable à ces flux est donc capitale pour les investisseurs. Il s’agit essentiellement des « retenues à la source« , les « witholding taxes », qui sont prélevées par l’Etat où est établie la société qui verse ces dividendes, plus-values ou intérêts.

Les SO.PAR.FI luxembourgeoise

Les SOPARFI ou « sociétés de participations financières » sont des sociétés holdings créées par le Luxembourg en 1990 afin de lutter contre la concurrence des « NV« (« Naamloze venneetschap« , sorte de SA) et des « BV« (« besloten vennootschap« , sorte de SARL) hollandaises.

Les SOPARFI relèvent du Droit commun luxembourgeois des Sociétés de capitaux, elles peuvent être des Sociétés anonymes, des SARL, ou des Société en commandite par actions.

Le ratio d’endettement maximal d’une SOPARFI est de 15/85 : les actifs de la société doivent être financés au minimum à hauteur de 15% par des fonds propres et au maximum à 85% par des dettes.

Les SOPARFI n’ont aucune limitation dans leur objet et à certaines conditions, elles bénéficient d’une « participation exemption » sur les bénéfices de diverses origines :

- lorsque c’est la SOPARFI qui détient une participation dans une société étrangère

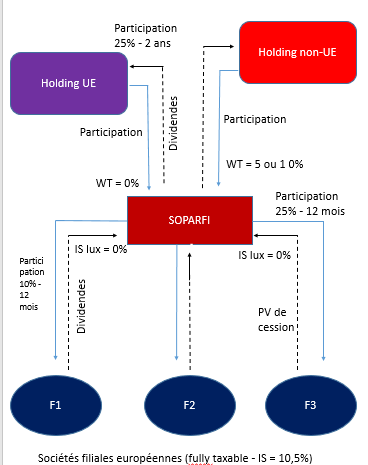

– les dividendes perçus par la SOPARFI et provenant de cette participation sont exonérés d’impôt sur les sociétés au Luxembourg à condition que :

– la SOPARFI doit détenir 10% du capital au moins et depuis 12 mois

– cette société étrangère doit supporter une imposition globale dans son pays d’au moins 10.5%, considérée au Luxembourg comme ‘pleinement imposable »

– les plus-values réalisées par une SOPARFI quand elle vend des actions de l’une de ses participations sont exclues du montant imposable au titre de l’impôt sur les sociétés luxembourgeoises, avec là aussi détention des titres plus de 12 mois et participation qui doit être au moins de 25%. - Les dividendes versés par les Sociétés de capitaux luxembourgeoise à des Sociétés-Mères étrangères sont assujettis à une retenue à la source de 25% au Luxembourg, MAIS :

– lorsque la SOPARFI est contrôlée par une Société-Mère résidente de l’UE, les dividendes versés à la SOPARFI et perçus par la Société-Mère peuvent être totalement exonérés de retenue à la source à condition que :

– la Société-Mère doit être une société de capitaux (SA, SARL)

– la Société-Mère doit être pleinement imposable dans son pays de résidence (« fully taxable »)

– la Société-Mère doit détenir une participation d’au moins 25% dans la SOPARFI depuis au moins 2 ans. - lorsque la SOPARFI est contrôlée par une Société-Mère non-résidente de l’UE, des traités contre les doubles impositions permettent de réduire à 10% ou même à 5% la retenue à la source sur ces dividendes versés par la société luxembourgeoise à la Société-Mère hors UE

DE PLUS, au Luxembourg, aucune retenue à la source n’est appliquée sur les intérêts payés par une société luxembourgeoise à toute personne physique ou morale, résidente ou non-résidente (seule exception, la SPF).

Ainsi, plutôt que d’encaisser des dividendes de ses filiales européennes, il vaut mieux faire remonter des remboursements d’intérêts (en respectant le ratio d’endettement 15/85)

Il faut endetter la SOPARFI à hauteur de 85% pour qu’elle rembourse des intérêts non-fiscalisés

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.