La fiscalité des produits en cas de rachat du contrat d’assurance vie

2 repères : date de souscription et date de versement

Les PS sont prélevés annuellement sur les produits constatés sur le support fonds Euro (mono et multi support). Sinon, sur support UC, uniquement au moment du rachat.

Date à retenir : le 27 septembre 2017. Il y a un avant et un après.

AVANT

APRES

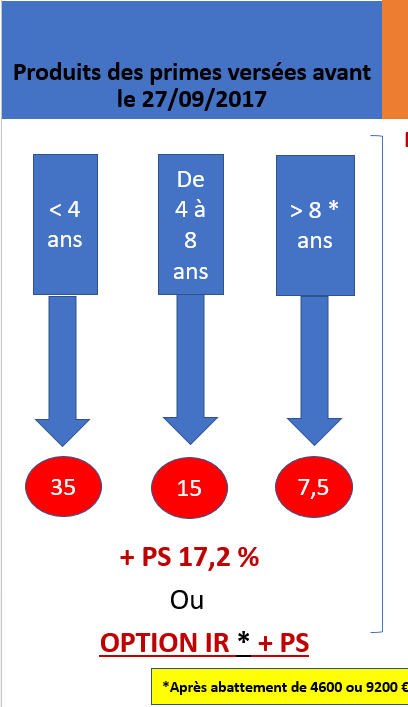

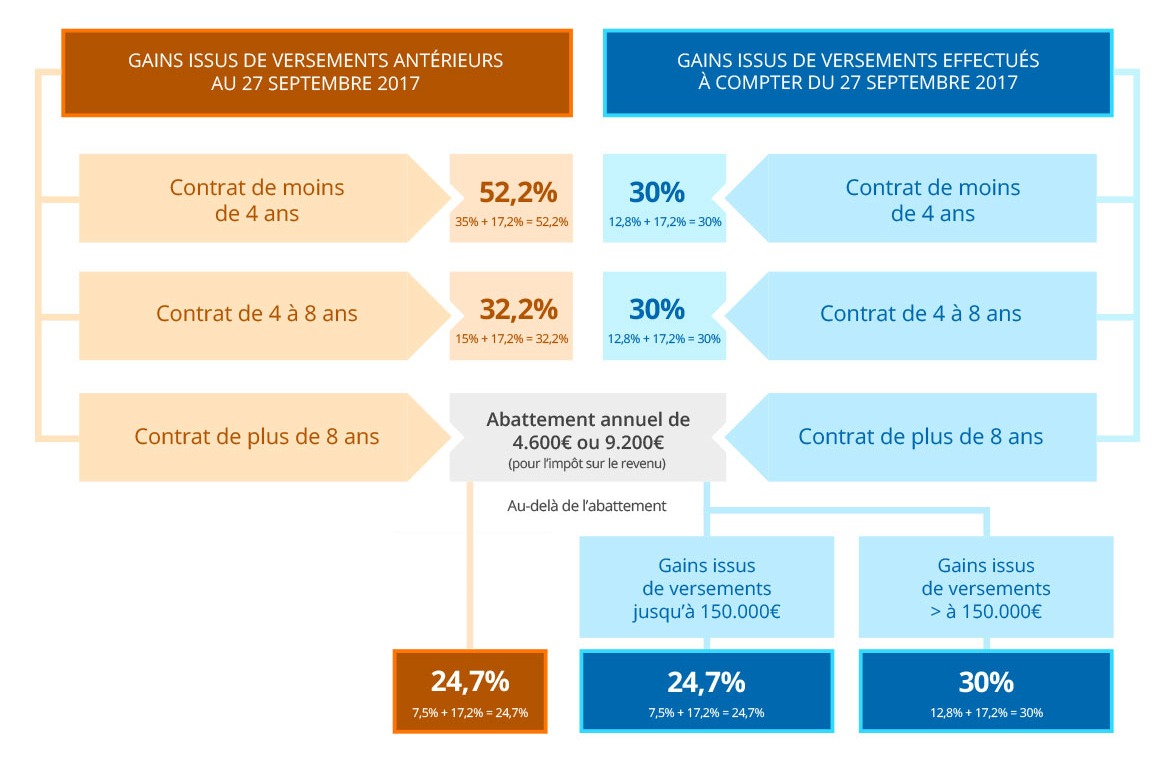

Versements effectués jusqu’au 26 septembre 2017

Les produits des contrats d’assurance vie correspondant aux primes versées jusqu’au 26 septembre 2017 sont soumis, selon l’option choisie par le souscripteur du contrat, soit à l’impôt sur le revenu soit au prélèvement forfaitaire libératoire de l’impôt sur le revenu.

Le souscripteur du contrat opte pour le prélèvement forfaitaire libératoire

- En cas rachat du contrat avant 8 ans, les produits sont imposés au taux :

- de 35 % en cas de rachat avant quatre ans (+PS);

– de 15 % en cas de rachat entre quatre et huit ans (+PS). - En cas de rachat du contrat après 8 ans, les produits sont imposés au taux de 7,5% (+PS).

- En cas de rachat du contrat après 8 ans, le souscripteur du contrat bénéficie d’un abattement annuel sur les produits de 4 600 euros pour une personne seule et de 9 200 euros pour un couple marié ou pacsé soumis à imposition commune.

Attention : les produits acquis ou constatés, correspondant à des primes versées avant le 26 septembre 1997 sont exonérés (sauf PS, comme pour ceux d’avant 1983).

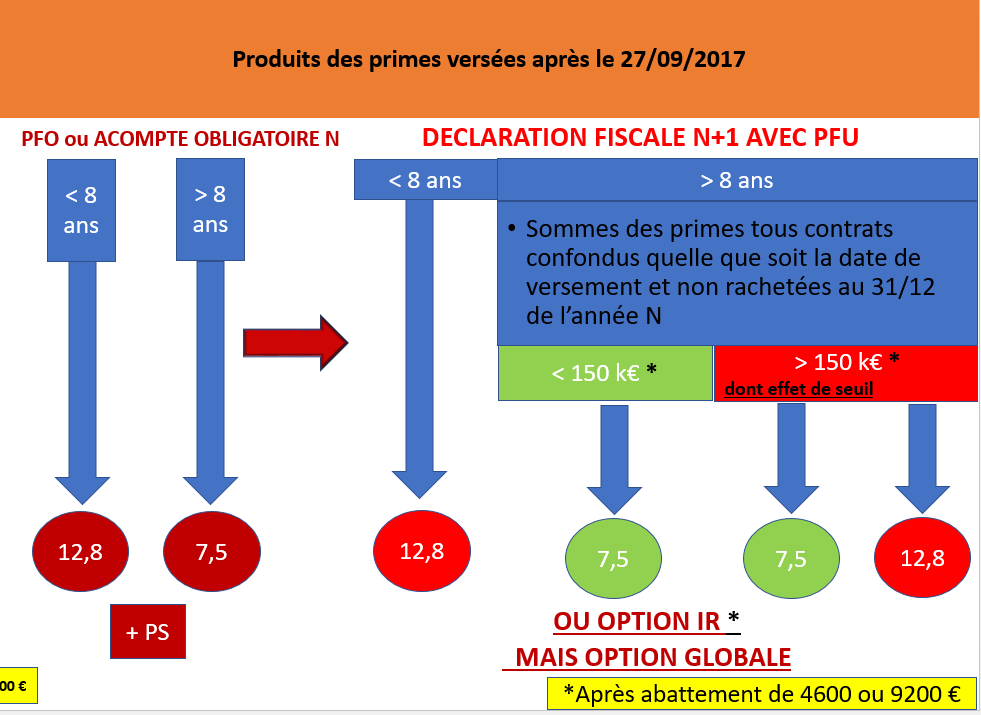

Versements effectués à compter du 27 septembre 2017

Les produits des contrats d’assurance vie correspondant aux versements effectués à compter du 27 septembre 2017 sont soumis, selon l’option choisie par le souscripteur du contrat

– SOIT à l’impôt sur le revenu

– SOIT au Prélèvement Forfaitaire Unique (PFU).

L’option pour l’impôt sur le revenu est expresse, irrévocable et globale pour tous les revenus du contribuable inclus dans l’assiette du PFU.

Le souscripteur du contrat opte pour le Prélèvement Forfaitaire Unique

- Le montant des versements effectués est égal ou supérieur à 150 000 € (300 000 euros pour un couple co-souscripteur –> ce ne sont que des primes, pas des produits) : les produits sont imposés au taux de 12,8% (+PS).

En cas de rachat du contrat après 8 ans, la fraction des produits correspondant aux versements effectués en dessous de 150 000 euros est imposée au taux de 7,5% (+PS).

- Le montant des versements effectués est inférieur à 150 000 euros (300 000 euros pour un couple co-souscripteur) : les produits correspondant à ces versements sont imposés au taux de 12,8% (+PS).

En cas de rachat du contrat après 8 ans, les produits sont imposés au taux de 7,5% (+PS).

Par ailleurs, en cas de rachat du contrat après 8 ans, le souscripteur du contrat bénéficie d’un abattement annuel sur les produits de 4 600 euros pour une personne seule et de 9 200 euros pour un couple marié ou pacsé soumis à imposition commune.

Les modalités d’imposition

L’assureur procède à un prélèvement forfaitaire non libératoire au taux de 12,8 % avant 8 ans et 7,5% après 8 ans. Une régularisation sera effectuée dans le cadre de la déclaration de revenu amenant à un taux de 12,8 % et/ou 7,5% selon le montant des primes versées et la durée du contrat, si compte tenu de l’abattement le prélèvement excède l’impôt dû, l’excédent est restitué au souscripteur. Les personnes physiques dont le revenu fiscal de référence de l’avant dernière année est inférieur à 25 000 € pour les personnes seules, ou 50 000 € pour les contribuables soumis à une imposition commune, peuvent demander à être dispensées de ce prélèvement.

Imposition en cas de rachat

Pour un rachat total, il faut appliquer cette formule :

Plus-value imposable = Capital acquis à la date du rachat – Montant total des versements

Exemple 1 : un couple a versé 50 000 € sur un contrat d’assurance vie souscrit en octobre 2017. Deux ans, après au moment du rachat total, le contrat vaut 54 000 €. La plus-value obtenue sur ce contrat est égale à : 54 000 € – 50 000 € = 4 000 €.

Dans cet exemple, le couple devra s’acquitter de 4 000 € * 12,8 %, soit 512 € (+ PS).

Pour un rachat partiel, il faut déterminer la part de plus-value par rapport au montant total de votre assurance vie au moyen de la formule suivante :

Plus-value imposable = Montant du rachat – [(montant total des versements X montant du rachat) / Capital acquis à la date du rachat]

Exemple 2 : un couple a versé 82 000 € avant le 26 septembre 2017 sur un contrat souscrit en janvier 2010. Neuf ans, après au moment du rachat partiel, le contrat vaut 110 000 €. Le couple souhaite réaliser un rachat de 40 000 €.

La plus-value imposable est donc égale à :

40 000 € – [(82 000 € x 40 000 €) / 110 000 €], soit 10 181,8 €

Dans cet exemple, le couple peut bénéficier de l’abattement fiscal :

Le gain imposable est donc de 10 181,8 € – 9 200 € = 981,8 €.

Le couple devra donc s’acquitter de 981,8 x 7,5 % = 73,6 € (+PS)

Exemple :

Un célibataire verse une 1ère prime en 2007 de €100 000

Il verse une 2nde prime en 2018 de €200 000.

Il procède à un rachat total en 2019.

La plus-value est de €60 000, la traçabilité permettant de répartir cette plus-value à €50 000 pour la 1ère prime, et €10 000 pour la 2nde prime.

Calculons l’imposition.

Concernant la 1ère plus-value :

€50 000 : Prime il y a plus de 8 ans et avant 2017 donc abattement de €4 600 et fiscalité à 7.5% + PS soit :

50 000- 4 600 = 45 400 * 7.5% = €3 405

Concernant la 2nde plus-value :

€10 000 : prime de 1 an après 2017, et supérieure à €150 000 : le fisc considère que cette prime est organisée ainsi : €150 000 + €50 000 (effet de seuil). La part de 150 000 représente 75% de la prime, donc 75% de la plus-value, et le reliquat 25%. L’imposition entre 7.5% et 12.8% sera calcuylée en fonction de cette répartition. Soit :

€7 500 x 7.5% = €562.50 et €2 500 x 12.8% = €320.00. Total : €882.50

Soit un grand total de €3 405 + €882.50 = €4 287.50, auquel il faut rajouter les prélèvements sociaux à 17.2%, soit :

Plus-value globale, moins l’abattement pour un célibataire, le tout à 17.2%, soit :

€60 000 – €4 600 = €55 400 x 17.2% = €9 528.80 de PS, ajouté à l’imposition :

€9 528.80 + €4 287.50 = €13 816.30 d’imposition sur ce rachat, ce qui représente 3.83% du montant total.

Imposition de la rente viagère

Lorsque le contrat d’assurance vie se dénoue par le versement d’une rente viagère, les produits capitalisés jusqu’à la date de la sortie sont exonérés d’impôt sur le revenu quelle que soit la durée du contrat et sa date de souscription.

En revanche, les rentes (arrérages) perçues sont soumises chaque année à l’impôt sur le revenu (rubrique « Rentes viagères à titre onéreux ») et aux 17,2 % de prélèvements sociaux.

L’imposition ne concerne qu’une fraction des arrérages. Cette fraction est déterminée une fois pour toutes et dépend de l’âge de l’assuré au moment où il demande le versement de la rente:

70 % si le rentier est âgé de 50 ans;

50 % s’il est âgé de 50 à 59 ans inclus ;

40 % s’il est âgé de 60 à 69 ans inclus ;

30 % s’il est âgé de 70 ans ou plus.

Par exemple, si un rentier commence à percevoir sa rente dès 60 ans, l’imposition durant toute la durée de versement de la rente aura lieu sur une base de 40 %, peu importe que ce rentier vive jusqu’à l’âge de 95 ans.

Si une seule rente viagère réversible est perçue par un couple, l’âge à retenir pour l’imposition de la rente est l’âge du plus âgé des deux époux lors de l’entrée en jouissance de la rente. Lorsque la rente est réversible, en cas de décès du premier rentier, la fiscalité de la rente viagère se poursuit, sauf si le survivant a atteint, au moment de sa réversion, un âge plus favorable.

Exemple : Un rentier âgé de 65 ans au départ, dont la rente viagère est réversible, subira une fiscalité de 40 %. Supposons qu’il décède à l’âge de 76 ans, son épouse ayant à cette époque 72 ans, celle-ci bénéficiera alors de l’abattement maximum de 70 % et elle subira une imposition à hauteur de 30%.

Dans la déclaration d’impôt sur le revenu, la rente doit être reportée dans une rubrique « Rentes viagères à titre onéreux » qui ne figure que sur les imprimés de déclaration normale (et non sur les déclarations simplifiées).

Dans tous les cas (sauf pour les non-résidents tant qu’ils ne sont pas en France)

Les produits sont également soumis aux prélèvements sociaux dont le taux est de 17,2%.

Certaines situations de force majeure (licenciement, invalidité…) permettent le rachat ou le dénouement du contrat d’assurance vie sans imposition et quelle que soit la date du rachat.

Pour les non-résidents français

L’imposition n’intervient que lors d’un rachat partiel ou total du contrat. Par contre, dès lors où il y rachat, les intérêts acquis sont systématiquement soumis au prélèvement forfaitaire libératoire français (PFL). Les non-résidents français ne peuvent pas opter pour l’intégration aux revenus. Sinon, c’est la fiscalité classique.

Quelle que soit la durée du contrat au moment du rachat, les résidents ETNC (État ou territoire non coopératif) sont soumis à un taux de prélèvement forfaitaire de 75 %. Les non-résidents ne bénéficient pas de l’abattement annuel – qui s’applique aux résidents sur les rachats au bout de 8 ans – de 4.600 euros pour une personne seule (9.200 euros pour un couple imposé en commun).

les non-résidents ne sont pas assujettis aux prélèvements sociaux ni pendant la phase d’épargne, ni même au moment du rachat ou au dénouement du contrat, dès lors où ils justifient de leur statut de non-résident fiscal.

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.