Depuis la crise de 2008, le Royaume-Uni a réduit son taux de taxe sur les sociétés à 19% puis bientôt 17% pour attirer les investisseurs. le « Brexit Dur » va pousser les britanniques encore plus loin dans la course au « moins disant fiscal ».

Le Royaume-Uni est en passe de devenir le second plus important paradis fiscal au monde, juste derrière les Etats-Unis.

Mais il existe une structure parfaitement adaptée pour les investisseurs étranger qui cherchent à réduire leur imposition : l‘Agency Agreement.

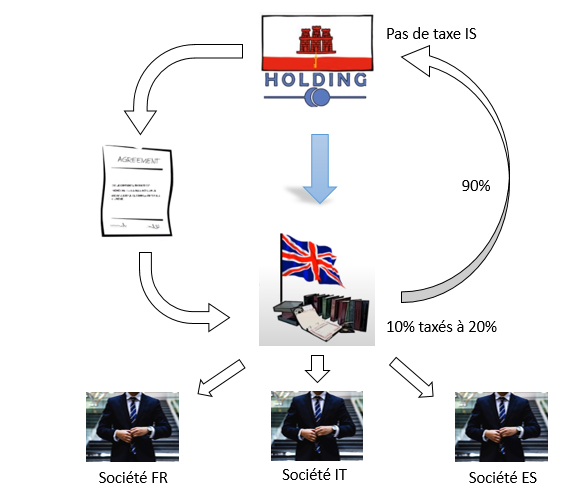

C’est un contrat d’agence commerciale établi entre deux sociétés, mère et fille. La société fille, une « Limited Company » anglaise, détenue à 100% par la société mère Offshore de droit britannique, à Gibraltar ou aux British Virgin Islands. La société mère établit un contrat d’agence avec sa filiale lui permettant de faire remonter vers la société offshore jusqu’à 90% de ses bénéfices avant impôts.

Cette « Limited » agit comme un simple agent de facturation pour le compte de la société mère, et pourra avoir une activité commerciale avec n’importe quelle autre entreprise. Le contrat d’agence souscrit lui permettra d’être imposable au taux normal prévu par la loi anglaise que sur 10% de ses bénéfices seulement, qui correspondent à sa commission.

La « Limited » ne peut pas exercer d’activité commerciale au Royaume-Uni, mais elle peut facturer des biens et des services à toute autre société, permettant à celle-ci de les déduire de sa base imposable. 90% du montant de ces factures sont transférés net d’impôts à la société mère Offshore.

Grâce à son Agency Agreement, le Royaume-Uni a créé une société d’apparence normale, bénéficiant des directives européennes et de la bonne réputation des entreprises anglaises tout en offrant les avantages d’un paradis fiscal.

Depuis plus de 20 ans, de nombreux entrepreneurs européens ont constitué une « Limited » et une Holding Offshore en les liant par un contrat d’Agence, ce qui leur permet de faire facturer (et parfois sur-facturer) leur entreprise par une insoupçonnable société anglais, dont le taux réel d’imposition est inférieur à 5%.

A cause de ces nombreux abus, les autorités anglaises et européennes ont imposé des restrictions :

– Au Royaume-Uni :

– le contrat d’Agency doit être validé par les autorités britanniques

– certaines banques anglaises refusent d’ouvrir des comptes aux Agency (la Lituanie et l’Estonie seront ravies de vous accueillir)

– les Limited ont parfois du mal à obtenir un numéro de TVA intra-communautaire

– En France : lorsque la société cliente d’une « Limited » fait l’objet d’un contrôle fiscal, l’inspecteur qui trouve dans la comptabilité une facture émise par une société anglaise soupçonne l’évasion. Il se fait transmettre par les autorités anglaise des informations et s’il peut démontrer que la « Limited » est une structure fictive (boite aux lettres sans salarié ni domicile) avec une chiffre d’affaire très bas, alors il requalifie la transaction et impose un redressement avec effet rétroactif et pénalités.

Au regard du Fisc français, ce type de montage ne fonctionne que si la Limited a une activité commerciale réelle, ce qui suppose qu’elle ait :

– un numéro de TVA intracommunautaire

– un chiffre d’affaire cohérent avec ses activités

– un véritable siège et des salariés au Royaume-Uni

Afin d’éviter les éventuels soupçons, les ingénieurs patrimoniaux placent la Limited sous le contrôle d’une société holding enregistrée dans un pays européen, comme l’Irlande, qui est assujetti à un taux d’imposition minimal (12.5%). L’utilisation de sociétés pleinement européennes place ce type de structure à l’abri de tout soupçon d’évasion fiscale et cela permet l’application de la directive européenne qui facilite la remontée des dividendes entre les sociétés mères et filiales. Le taux d’imposition global tourne alors autour de 15%.

Créer une Limited en UK coûte environ 600€ et une holding (Osaühing) avec compte bancaire en Estonie coûte également 600€ – Cout total de l’opération avec les différents documents requis : moins de 1 500€

A suivre –> Utiliser des structures étrangères – Holdings : la SPF

Poster un Commentaire

Vous devez vous connecter pour publier un commentaire.